【死亡保険金】受け取り方、相続税・所得税・贈与税について解説

相続の発生時

最終更新日 2023/04/12

ではどのような場合にどの税金が課税されるのでしょうか。

今回は、死亡保険金を受け取った際に発生する税金や、誰が受取人になるのか、いつ支払われるのかなど、死亡保険金の受け取りから税金の申告までの流れについて解説します。

死亡保険金とは?金額の相場は?

死亡保険金とは

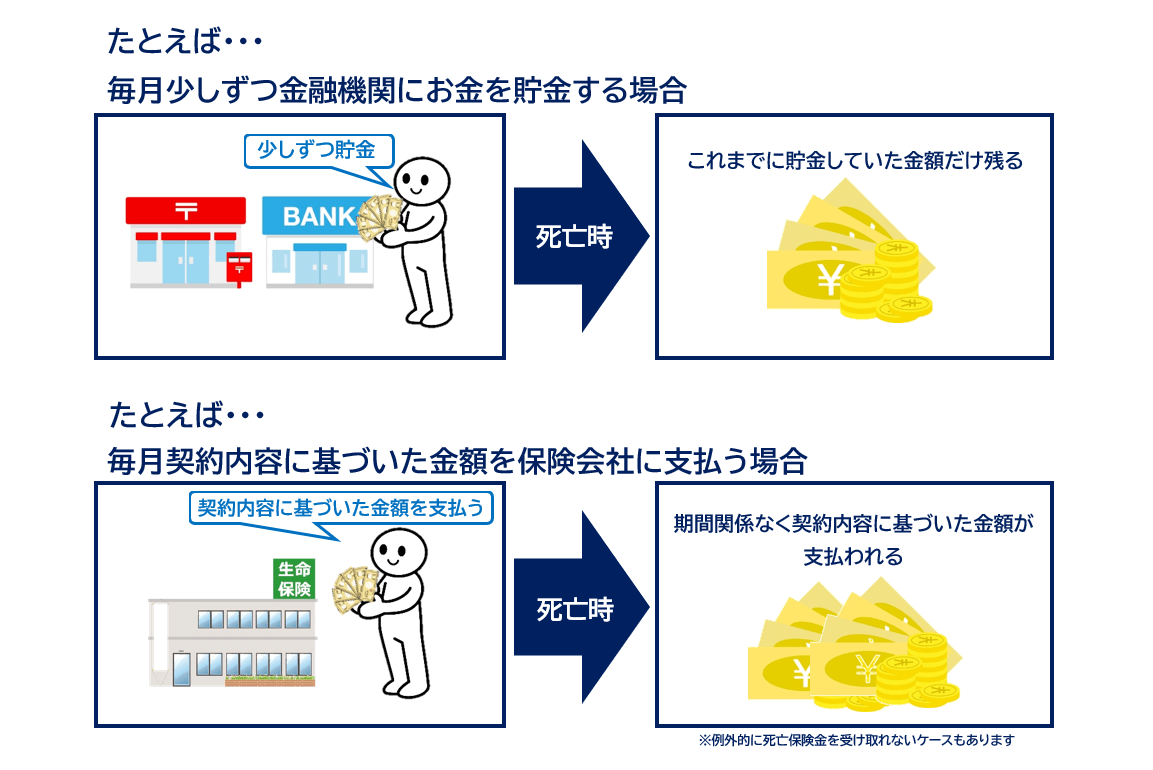

死亡保険金とは、保険対象者の死亡時に備えて、残された家族に必要となるお金を積み立てておき、保険対象者が死亡した場合、保険会社から支払われるお金のことです。

支払われる死亡保険金の額は、加入している契約内容によってさまざまです。

| 契約者 | 保険会社との契約権利と契約内容変更などの義務をもつ人 保険料の負担者 |

|---|---|

| 被保険者 | 死亡、病気、怪我などが起きたときの保険の対象となっている人 |

| 受取人 | 契約内容に該当したとき(死亡・病気・怪我など)に、保険会社から契約内容に基づく保険金を受け取る人 |

| 保険料 | 保険の契約内容に基づいて、保証の対価として契約者が保険会社に支払うお金 |

| 保険金 | 満期や死亡時など、契約内容に該当する事由が起きた時に、保険会社から支払われるお金 |

死亡保険の最大メリット

死亡保険は、あらかじめ契約時に設定した金額が受け取れるため、「万一のときのお金の不安を解決してくれるという安心保証」が最大メリットです。

死亡保険の受け取り金額【相場】

死亡保険の受け取り平均金額は、男性:1,866万円、女性:801万円という結果が出ています。

ただし、死亡保険の受け取り金額の平均額は年齢によって差があり、最も高い平均額だったのは30代で男性:2,331万円、女性:1,013万円、最も低い平均額だったのは60代で男性:1,192万円、女性:655万円です。(生命保険文化センター「生活保障に関する調査」令和元年度引用)

また、世帯年収によっても加入金額の差があり、全体的に見てみると収入が安定している働き盛り世代や子育て世代は加入金額を高く設定している印象です。

死亡保険金の受け取りで発生する税金は?

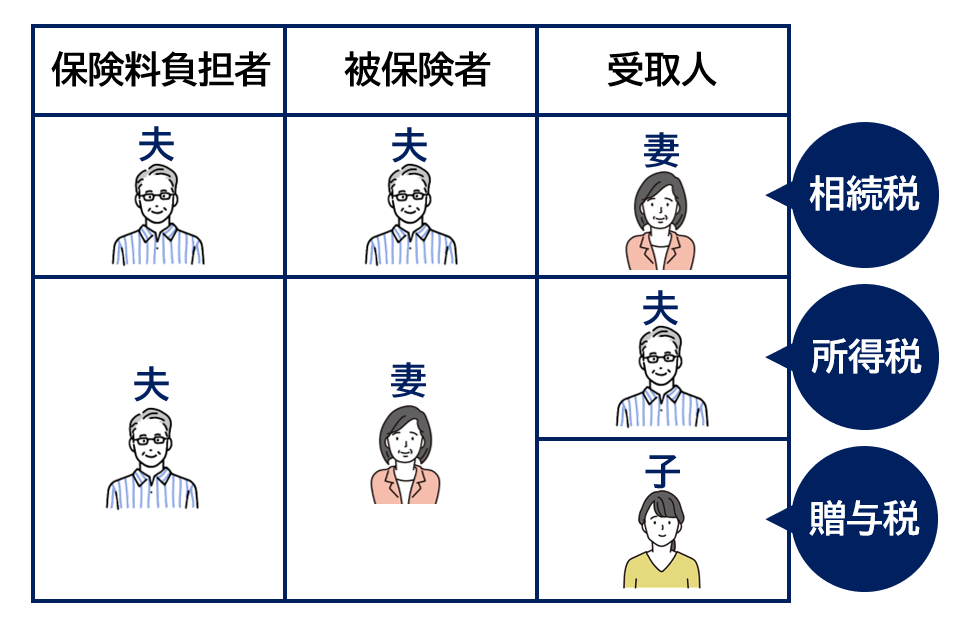

死亡保険金の受取時に発生する税金は、「相続税」「所得税」「贈与税」のいずれかです。

どの税金が課税されるかは、契約者・被保険者・受取人が誰なのかで決まります。

死亡保険金に相続税がかかるケース

相続税が課税されるのは、契約者と被保険者が同一で、受取人が別の者(法定相続人)で契約している場合です。

たとえば、夫が契約者と被保険者であり、死亡保険金の受取人は妻といったようなケースです。

さらに、受取人が法定相続人だった場合は相続税の非課税枠※が適用され、受取人が配偶者または一親等の血族、代襲相続人となった孫や曾孫以外の相続人は相続税が2割加算されることになります。

※死亡保険金における相続税の非課税枠は500万円×法定相続人の数で求めます。(後の項で詳しく解説しています)

所得税がかかるケース

所得税が課税されるのは、契約者と死亡保険金の受取人が同一で被保険者は別の者で契約している場合です。

たとえば、妻の万一のために妻を被保険者とし、夫が契約者と受取人になるといったようなケースです。

つまり、保険料を負担している本人に入った保険金は所得とされ、所得税が課税されることになります。

贈与税がかかるケース

贈与税が課税されるのは、契約者・被保険者・受取人がすべて違う者で契約している場合です。

たとえば、夫が契約者となり、妻が被保険者、子が受取人といったようなケースです。

この場合、保険料を負担している夫が生存している状態で死亡保険金を子が受け取るため、相続ではなく贈与になり、贈与税として課税されます。

Q&A【相続と死亡保険金】

Q 死亡保険金はいつ誰が受け取るのですか?

A 死亡保険金は被保険者(保険の対象となっている人)の死亡後に、契約時に設定された受取人が受け取ります。

Q 死亡保険金を受け取れないときはどんなときですか?

A 各保険会社によって若干内容が異なりますが、以下のような場合は死亡保険金が受け取れない可能性があります。

- 契約した日から2~3年以内に被保険者が自殺をしたとき

- 契約者や死亡保険金の受取人が故意的に被保険者を死亡させたとき

- 戦争、その他の変乱によるとき(程度によっては保険金を受け取れる場合もあります)

Q 死亡保険金は相続財産になりますか?

A 被相続人(亡くなった人)が保険料を負担して契約していた死亡保険金を受け取った場合、その死亡保険金は相続財産とみなされます。

本来、被相続人の死亡によって受け取る死亡保険金は、その受取人固有の財産ではありますが、元々その支払われるお金は被相続人が負担していたものであり、そうした意味では被相続人の財産でもあるとされ、みなし財産として扱われます。

したがって、相続財産としてみなされた死亡保険金には相続税が課税されることになります。

Q 死亡保険金の受け取り方法を教えてください

A 死亡保険金は、受取人が保険会社に請求をしてはじめて死亡保険金が支払われます。

生命保険金の請求期限は、3年までが一般的ですので、早めに手続きを済ませましょう。

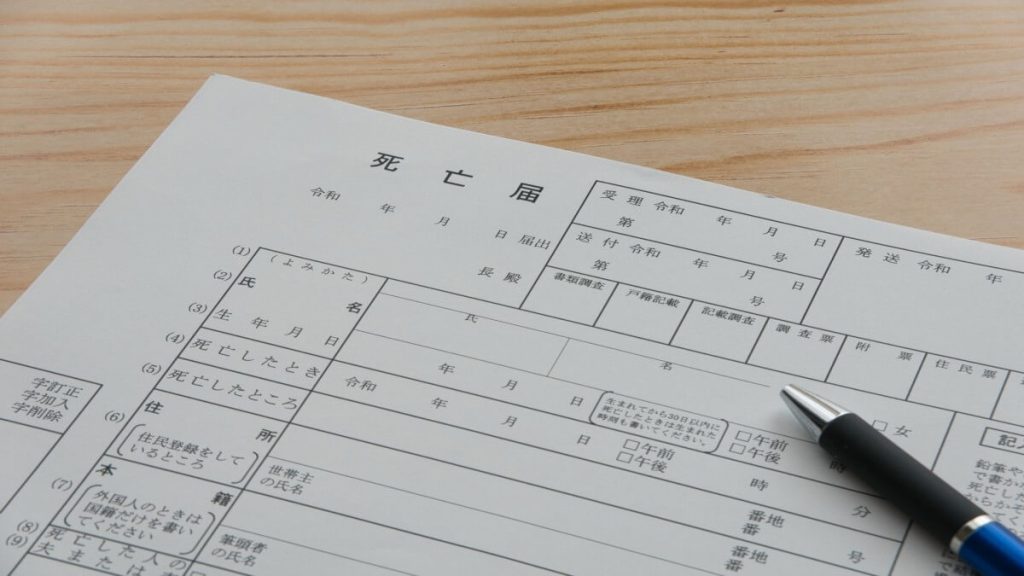

死亡保険金の受取り手続き

死亡保険金の手続き先は各保険会社となります。

死亡保険金の手続きの内容と流れ

死亡保険金の手続き方法は以下の通りです。

- 死亡保険金の請求(電話などで保険会社に連絡する)

- 必要書類の準備(保険会社から指定されている書類を収集)

- 必要書類の提出(死亡保険金支払い請求書など)

- 必要書類の確認(保険会社側)

- 死亡保険金の受取り(指定口座に振り込まれる)

Q 死亡保険金はいつ支払われますか?

A 死亡保険金は死亡保険金の請求を行ってから早ければ1週間、平均で2~3週間程度で受取人の口座に振り込まれます。

ただし、上記は提出書類などに問題がなく、スムーズに手続きが完了した場合の日数です。

提出書類に不備などが見つかった場合は、再度提出する必要や追加の書類が増えるなど、その分日数が長引くことになります。

Q 死亡保険金の受取人が相続放棄をしたら死亡保険金も受け取れないのですか?

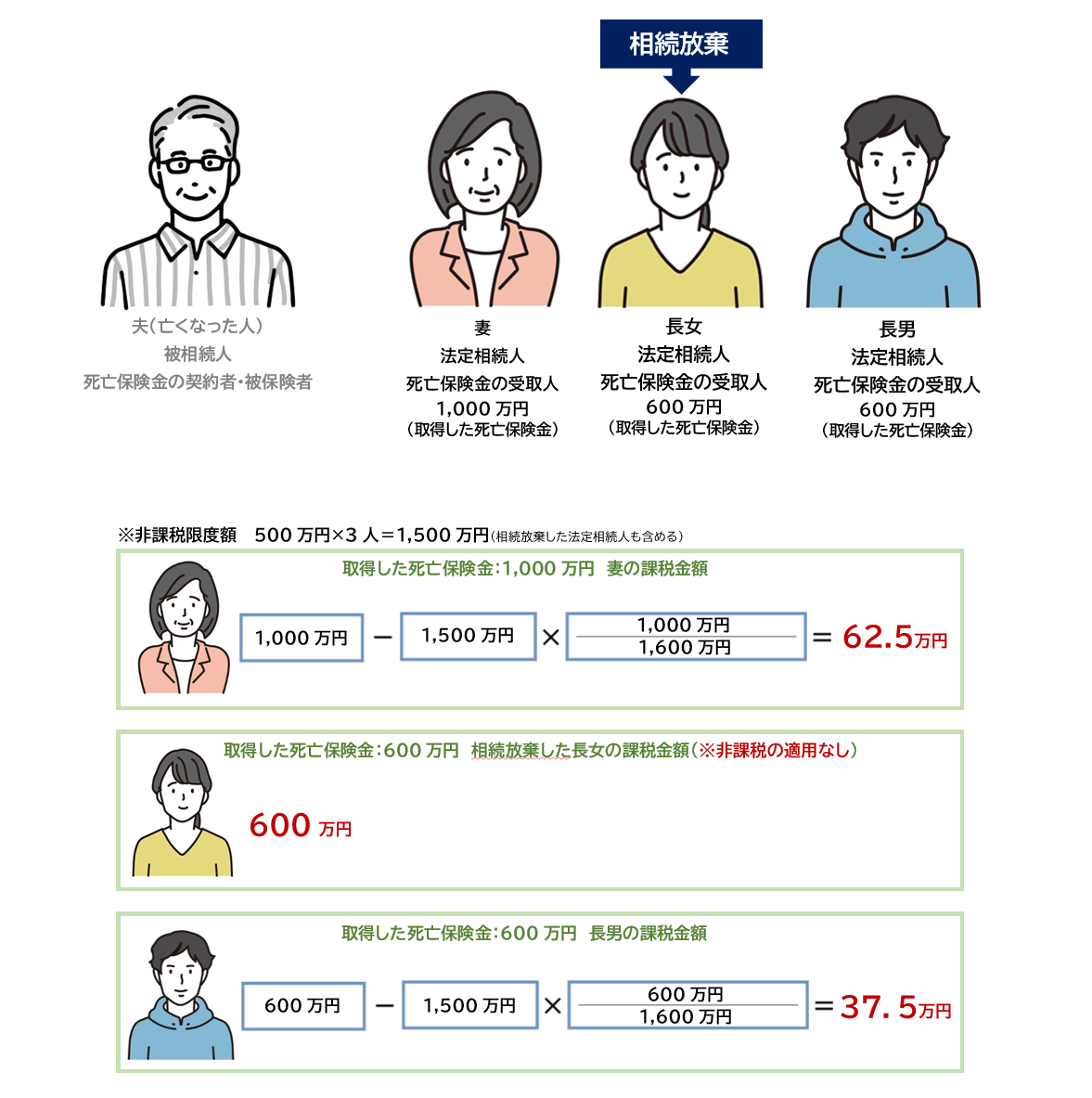

A 死亡保険金は受取人の固有の財産となります。したがって、相続放棄をした場合でも死亡保険金を受け取ることができます。

ただし、死亡保険金の非課税枠の適用が受けられるのは法定相続人に限られるため、たとえ法定相続人であっても相続放棄をした人には適用されません。

死亡保険金「相続税の非課税枠はある?」

死亡保険金の非課税枠

死亡保険金の相続税には非課税枠があります。ただし、受取人が法定相続人である場合に限るため、法定相続人以外の受取人には非課税枠はありません。

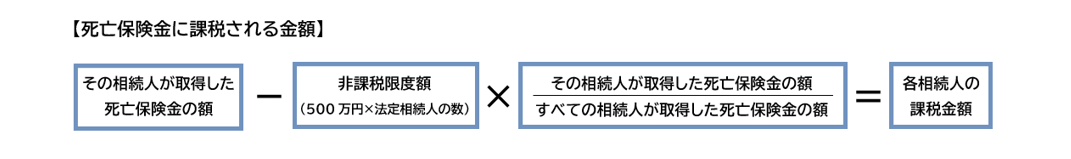

死亡保険金の非課税額の計算

計算式【死亡保険金の非課税とされる額=500万円×法定相続人の数】

上記の計算式で算出された非課税額が、取得した死亡保険金から控除できる額になります。

相続放棄をした法定相続人以外の法定相続人が死亡保険金を受け取る場合、相続放棄をした法定相続人の数も含めて非課税額の計算をします。

死亡保険金の課税金額計算方法

死亡保険金の課税金額計算例

相続税の計算を30秒でシミュレーション

相続税の計算シミュレーションを使って、財産や債務を相続した場合の相続税額の概算をすぐに計算することができます。

相続税・所得税・贈与税の申告期限

相続税の申告期限

相続税の申告期限は相続開始から10カ月です。

相続税の申告は自分でも出来ますが、所得税などの確定申告と比べるととても複雑なものです。

財産の種類が多くなければ自分で申告することも可能ではありますが、財産が高額な場合や評価が複雑な土地がある場合は、相続税を専門としている税理士に依頼したほうがいいでしょう。

所得税の申告期限

所得税の申告期限は、例年2月16日~3月15日までの1カ月間とされています。

〇贈与税の申告期限

贈与税の申告期限は、贈与財産を受け取った人が、受け取った年の翌年の2月1日~3月15日までです。

※新型コロナウイルス感染症の影響による当面の申告や納税に関して※

国税庁では、新型コロナウイルス感染拡大防止への対応として、国税の申告と納税などの当面の税務上の取り扱いについて案内しています。

国税庁「新型コロナウイルス感染症に対する対応等について」

今後の動向を確認し、税金の申告と納付の期限内に提出できるようにしましょう。

死亡保険金の相続税相談は岡野雄志税理士事務所にお任せください

相続税は税金の中でも特に複雑であり、専門性の高い分野とされています。

特に、土地の評価方法はとても複雑で、土地の評価に慣れている税理士とそうでない税理士とでは評価額に大きく差が出ることもあります。

そのため、相続税の相談をするなら相続と土地(不動産)の両方に詳しい税理士に相談することが望ましいです。

岡野雄志税理士事務所は、創業以来17年間相続税を専門にあつかっています。

そのため、相続税に関する豊富な経験と高度な知識が備わっているスタッフが多く、ご相談者様やご依頼主様のご希望に迅速かつ的確な対応を行うことが可能です。

よくある質問として、

- 「相続税申告期限が迫っている」

- 「受け取った死亡保険金の相続税について相談したい」

- 「相続税の申告が必要なのか不要なのかわからない」

- 「相続税申告の手続き方法がわからない」

- 「相続税の申告期限が過ぎてしまっているが、どうしたらいいのかわからない」

- 「相続税の節税アドバイスがほしい」など

このように、相続税に関するお問合せを幅広くいただいております。

相続税の申告には相続開始から10カ月という期限があるため、相続税のことで気になることがある場合は、早めに相談することをおすすめしています。

どんなことでも構いませんので、相続税に関するご相談は、岡野雄志税理士事務所の無料相談をご利用ください。

無料お問い合わせフォーム

この記事の監修者

税理士岡野 雄志

相続税専門の税理士事務所代表として累計2,542件の相続税の契約実績。

専門書の執筆や取材実績多数あり。

相続税の無料相談受付中

岡野雄志税理士事務所は、ご相談やご契約の99%以上が相続税の国内でも数少ない相続税を専門に取り扱う税理士事務所です。

- 創業17年、相続税一筋! 専門性の高さが特徴です。

- 業界屈指の相続税の還付実績。1,783件の相続税を取り戻しています。

- 相続税の還付実績が証明する財産評価の高度な専門知識と豊富な経験。

- 最小限の税務調査リスクで、最大限節税する相続税申告を行います。