「相続税の相談」をしたい!相続税申告の税理士の選び方

相続の発生時

最終更新日 2023/04/06

相続税に強い税理士の選び方|必要性や比較方法、失敗例紹介

相続税の相談、どんな税理士に頼めば良いかわからずお困りではありませんか?

相続税の申告は、依頼する税理士によって、相続税が数十万円〜数千万円も変わるケースがあります。

相続税で損しないためにも、税理士選びには注意が必要です。

本記事では、相続税において「成功する税理士の選び方」「失敗する税理士の選び方」について解説しています。

あわせて、「税理士に頼まずに自分で申告できないのか?」という疑問や、「失敗する可能性が高い危険な税理士の選び方」も紹介しています。

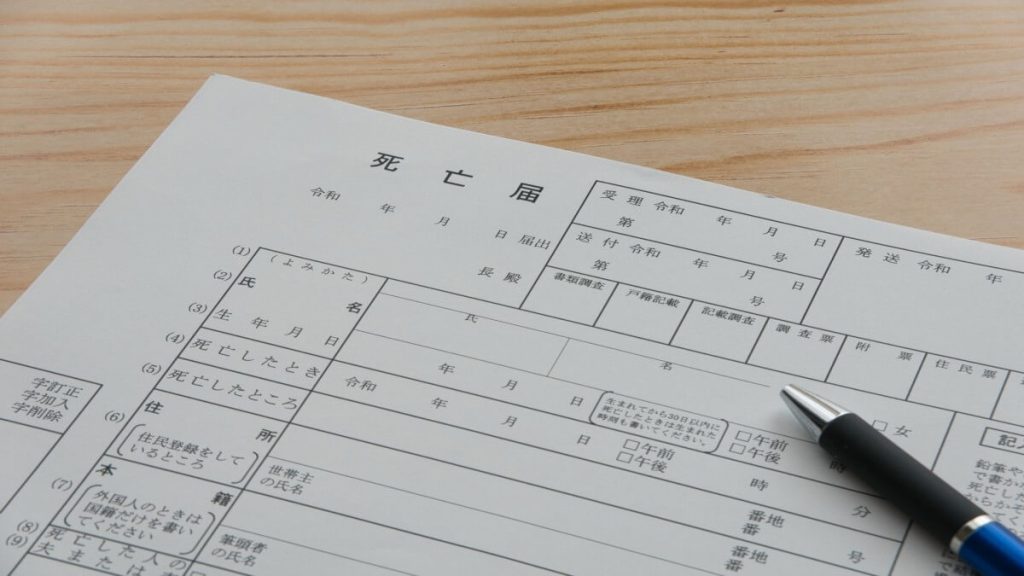

相続税の申告には税理士が必要なのか

相続税は、税理士に頼まず自分で申告することもできます。 ただし、税理士に依頼した方が満足する結果になることが多いでしょう。

なぜなら、相続税申告を税理士に依頼しなかったために、以下のような問題がおきる可能性があるからです。

- 税金を多く払いすぎてしまう

- 後で税務調査に入られて余計な手間とお金がかかる

- 計算や税法の知識が必要で、申告書作成に時間がかかりすぎる

相続は誰にでも起こる身近なものですが、実は税理士でも税金の納めすぎや税務調査に入られる不適切な申告をしてしまうほど、高度な専門知識が必要とされる分野です。

以下の2点から、相続税の申告は「相続税を専門としている税理士」に依頼するのがおすすめします。

- ポイント1:時間や手間がかからない

- ポイント2:正確な税額算出で払いすぎずに最大限節税ができる

実際、86.1%の人が相続税の申告を税理士に任せています。(参考:国税庁実績評価書 相続税 税理士関与割合)

とはいえ、税理士を使わなくても良いケースもあります。

次に、「税理士の利用がおすすめなケース」と「税理士を使わなくても良いケース」をご紹介します。

税理士の利用がおすすめなケース

税理士の利用がおすすめな人は、以下のようなケースの方々です。

- 相続する財産総額が多い

- 相続する財産に土地が含まれている

- すでに納めすぎてしまった税金の還付を受けたい

相続する財産の総額が多い

目安として、相続する財産の総額が5,000万円を超える場合は税理士への依頼をおすすめします。相続税は累進課税のため、相続する財産の総額が大きくなればなるほど納める税金が増えてしまいます。

相続財産が多い場合、節税可能な金額の幅や、万が一申告漏れがあった際の影響が大きいので、相続税専門の税理士に相談しましょう。

相続する財産の中に土地が含まれている

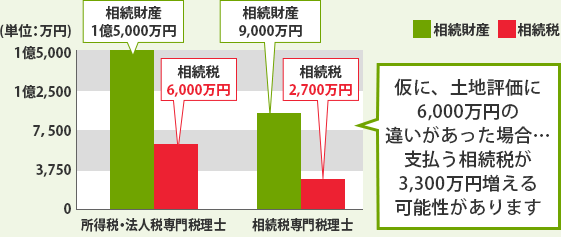

金融財産は金額がはっきりしていますが、土地の場合はそうはいきません。 それぞれの土地の特徴によって、その土地の価値(評価額といいます)が大きく異なるからです。

相続財産に土地が含まれる場合は、まずこの「土地評価額」を正確に算出しなければいけません。

正確に算出できず高すぎる評価額を出してしまった場合、財産総額が適切な金額よりも大きくなるので、相続税を払いすぎてしまう可能性があります。

実際、他の税理士が作成した相続税申告書を当税理士事務所が見直したところ、8割以上の申告書に相続税の過払いがあり、一番多かった理由が「節税を考慮できていない土地評価」でした。

相続時の土地評価では減額できる土地と減額できない土地の見極めが重要です。

しかし、土地の形状や場所により適用できる減額方法が異なるため、判断がかなり難しいです。

たとえ税理士でも、専門知識がないと誤った評価額を出すことがあります。

相続する財産に土地が含まれている場合は、土地評価に強い税理士に相談しましょう。

相続税の還付を受けたい

すでに過払いをしてしまった場合、個人で対応するには知識も時間も必要になります。

人によって算出方法も違いますので、できるだけ多くの還付を受けたい場合は、相続税専門の知識がある税理士に依頼することが還付を受ける近道と言えるでしょう。

最大限に相続税の還付を受けたい場合は、まずは、相続税専門の税理士に相談しましょう。

相続税の還付の仕組みについては以下の記事で解説しています。

・「相続税還付」とは?申請期限や、19個の成功事例をご紹介

当税理士事務所は相続税還付実績が豊富で、土地評価に自信があります。

土地相続を含めた相続税申告はぜひお任せください。

\相続税でのお悩みを解決いたします/

税理士を使わなくても良いケース

税理士を使わずに申告できる場合もあります。

以下のケースすべてに当てはまる人であれば自分で相続税の申告をしても良いでしょう。

- 相続財産に土地がない

- 節税できる特例を使わない

- 相続人が1人だけ

共通しているのは「相続税の算出が複雑でない場合」ということです。

なお、特例に関しては【相続税】非課税になる11種類の節税パターンと課税されない財産。でも紹介しています。

自分で申告ができそうか調べてみたい人は「ひとりで申告できるもん」で確認できます。 「ひとりで申告できるもん」は、相続税の計算や相続税申告書の作成や印刷ができるツールです。

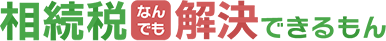

以下の利用可否判定チャートで、難易度の低い申告の場合はぜひご活用ください。

相続税申告の難易度判定結果

Aのみの人

比較的難易度が低いです。自分で申告にチェレンジしてみましょう。

Bが0~3の人

難しい内容もありますが、自分で申告をできるレベルです。分からないことは調べつつ進めていきましょう。

Bが4以上の人

自分で申告も可能ですが、難しい内容も含まれています。迷ったら税理士に相談しましょう。

Cが1以上の人税理士に相談することをお勧めします。

自分で相続税申告をする手順は以下の記事でも紹介しています。

・「相続税申告」とは?控除の種類や必要な準備、自分で申告する方法

相続税に強い税理士の選び方5つのポイント

相続税の申告を税理士に頼むと決めても、今度はどんな税理士に頼めば良いか迷ってしまうことはありませんか?

ここでは、相続税に強い税理士の選び方を5つのポイントに絞ってお伝えします。

- 相続税だけを専門にしている税理士を選ぶ

- 税金を取り戻している実績で選ぶ

- 適正金額を提示してくる信頼性で選ぶ

- ネットの評判(お客様の声等)で選ぶ

- 無料相談のしやすさで選ぶ

それぞれ解説していきます。

相続税を専門にしている税理士を選ぶ

相続税を専門にしている税理士に依頼しましょう。

なぜなら、税理士には専門の分野があり、得意不得意があります。

相続税申告は、一生に何度となく、また専門性が問われるという点で大がかりな外科手術に例えられます。

ご自身が大がかりな外科手術を受ける必要があるとした場合、手術経験がほとんどない内科医に頼む人はまずいないでしょう。

同じように、相続税には相続税を専門にしている税理士への依頼が必須です。

相続税の節税は土地の評価が重要となります。

当事務所・岡野雄志税理士事務所は土地の評価に自信がありますので、相続財産に土地が含まれる場合はぜひご相談ください。

相続税を取り戻している実績で選ぶ

相続に関する実績を公開していて、件数が多い税理士を選びましょう。

実績が多くなればなるほど知識とノウハウが蓄積され、さらなる実績へとつながります。

ただし、ただ単に対応件数や出版の数が多いだけで選んでもいけません。

重要なのは中身であり、正しい土地の評価や特例を使って、いかに税金を安く抑えられるかがポントだからです。

当事務所・岡野雄志税理士事務所は、還付成功件数1,824件で累計の還付額は147億円を超える実績があります。

1件あたり800万円以上の還付を受けた計算です。

つまり「他の税理士が申告した相続税申告書を見直しして、過払いだった相続税を累計100億円以上取り戻してきた」ということです。

相続税は、他の税と違い「過払いが発生しやすい税金」です。

相続税で損しないためにも、単純に件数が多いだけでなく「相続税を減額してきた実績のある税理士」に相続税申告を依頼するべきです。

以下の記事では、当税理士事務所の実績を紹介しています。 ・相続税還付国内一の実績を誇る税理士事務所

適正金額を提示してくる信頼性で選ぶ

税理士は信頼性があるかどうかで選びましょう。 額が適正かどうかも大切です。事前の見積もりで相場と大きく違いがないかを確認してください。

見積もりまでは無料で対応してくれる税理士事務所を選びましょう。

当事業所では相談から見積もりまでを無料で行っています。

契約の際はお見積もりに納得いただけるまで費用は一切いただきません。

税理士事務所の評判で選ぶ

客観的な評判を調べて選ぶのも有効です。

Webサイトに載っているお客様の声やSNSでの口コミが有効な判断材料になります。

- 1.迅速に対応できる

- 2.丁寧かつ誠実である

- 3.価格と業務内容のバランスが良い

- 4.適切・的確な判断力がある

- 5.経験と実績が豊富である

こんな評判があるところは良い税理士である可能性が高いです。

ただし、全ての口コミが信頼できない、十分な口コミが書かれていないことも事実です。

- あまりにも評判の悪い口コミが多いところは避ける

- 同じような良い評判の内容が多いところを選ぶ

という使い方をおすすめします。

また、人によって相性の違いがあるので、いきなり確定させるのではなく必ず相談からはじめてください。

以下の記事では、当税理士事務所を実際に利用されたお客様の声をご紹介しています。

・相続税還付をされたお客様の声

相続税の評判の良い税理士に関して気になる方は以下記事をご覧ください。

相続で評判の良い税理士を探すには?5つの特徴、注意点。

無料相談のしやすさで選ぶ

複数の税理士事務所と面談し、どこの事務所がいいか比較検討するのも一つの手です。 まず、無料相談ができるかどうか確認しましょう。

無料相談で、抱えている不安や悩みに寄り添ってくれる税理士かどうか判断できます。

ただ単に相続税の計算をするだけではなく、特例や二次相続を見据えた提案をしてくれるかどうかもポイントです。

無料相談では、少し踏み込んだ内容でも相談にのってくれ、さらに、損のない相続方法を提案してくれるかどうかで判断しましょう。

以下の記事では当税理士事務所が選ばれる理由を紹介しています。

・当税理士事務所が、相続に関するご相談で選ばれる理由6つ

当事務所・岡野雄志税理士事務所は、相続税を専門にしており、土地の評価に強みがあることが特徴です。

書籍の出版や、多数のメディアにも掲載いただきました。

「WEB面談の相続税申告での満足度97%」とお客様からも高い評価をいただいております。

相続税でお困りでしたら、まずは無料相談をご利用ください。

失敗する人が行ってしまう5つの税理士の選び方

ここではよくやってしまいがちな、間違った税理士を選んでしまうポイントについて5つご紹介します。

- いつもお世話になっている税理士を選ぶ

- 交通費や時間の節約のために近所の税理士を選ぶ

- インターネットで探した料金の安い税理士を選ぶ

- 相続専門の税理士だが経験の浅い税理士を選ぶ

- 税理士は相続専門だが事務所の専門が違う税理士事務所を選ぶ

相続財産を取得した方々には、既にお世話になっている税理士がいらっしゃるケースも多いです。

しかし、確定申告で法人税などで日々お世話になっているなじみの税理士が、相続税の申告に強いとは限りません。

多くの税理士にとって相続税の申告は、年に数件もないイレギュラーな業務だからです。

また税理士にかかる費用を安くした結果、肝心の相続税が余計に取られて損をしたら本末転倒です。

相続税専門の税理士とうたっている場合でも、慎重に検討しましょう。

経験や歴史が浅い場合や、所属事務所が相続専門ではない税理士を選ぶのはおすすめできません。

失敗例を一つご紹介します。

A様は初めての相続税の申告を知り合いの税理士に依頼しましたが、その税理士は所得税や法人税を専門としていたそうです。打ち合わせの段階から不安を感じていたそうですが、結局1,200万円を納めたとのこと。

その後、「もっと節税できたのではないか?」と当税理士事務所へご相談にこられました。

申告内容を拝見したところ土地評価に適切ではない部分が見つかり、再計算して税務署と交渉した結果、納めた1,200万円全額が戻ってきました。

つまり、A様は本来1円も払わなくて良い相続税を払っていたということです。

相続に土地が含まれている場合は評価額の算出が複雑で金額が大きくなりがちです。

依頼する税理士によっては、相続税が数百万から例のように数千万円近い差になることもあります。

さらに、土地の売却を前提に進める事務所には注意してください。

提携している不動産会社や宅地建物取引士、その他専門家への手数料が報酬に上乗せされているケースもあります。

手続きが複雑でなく、スムーズに売却できるメリットがある一方、トータルでは通常より余計な費用がかかる場合もあるので注意しましょう。

不動産を含む相続税申告の注意点は下記記事で、詳細に説明しております。![]() 不動産を含む相続税申告は土地評価が大切!税理士が注意点を解説

不動産を含む相続税申告は土地評価が大切!税理士が注意点を解説

相続税に強い税理士の探し方・比較方法

相続税に強い税理士の選び方をご理解いただけたかと思います。

すると次は「相続税に強い税理士をどのように探せば良いのか?」という疑問が出てくるでしょう。

ここでは相続税に強い税理士を探して比較するポイントを紹介します。

- ホームページをチェックし相続税が専門の税理士を探す

- 相続税対応の経験と実績の豊富さで比較する

- 無料相談を実施して比較する

1.まずは相続税を専門としている税理士事務所を2軒から3軒ほど探して比較します。

税理士が相続税の専門かどうかは、所属している税理士事務所や税理士法人のホームページをチェックしてください。

中には、相続税専門とうたっていながら、メインは別の税金を扱っている場合もあるからです。

2.次に税理士が相続税を担当するようになってから何年くらいやっているのか、どのくらいの件数を対応しているのか確認してください。

件数が多かったり、年数が長かったりする経験豊富な税理士を選びましょう。

あわせて被相続人の住所地を得意とするかどうかも考慮してください。

周辺地域の土地や不動産の評価を行っているか、所管の税務署と交渉実績があるかは貴重な判断材料です。

3.これらを考慮し、最終的には無料面談を利用して担当者の対応が悪くないかや相性を確認しましょう。

具体的な比較ポイントに関しては以下の記事で詳しく説明しています。![]() 相続税に強い税理士の比較方法とチェックすべきポイント

相続税に強い税理士の比較方法とチェックすべきポイント

ネットで探すか仲介で探すか悩んでいる人は、以下の記事で、各探し方のメリットデメリットを紹介します。![]() 相続税申告時の税理士探し方!4つの方法とメリットデメリット

相続税申告時の税理士探し方!4つの方法とメリットデメリット

相続税申告を税理士に依頼する場合の報酬の相場や目安

正しい選び方・探し方で候補が絞れたら、費用も含めて総合的に判断しましょう。

相続税の税理士報酬の相場は、目安として遺産総額の0.5〜1%と言われています。

税理士報酬の内訳は、大まかに以下の3つです。

- 基本報酬

- 加算報酬

- その他費用

基本報酬は相続する遺産の総額によって異なります。 加算報酬は相続人の人数や、申告期限までの期間等で変動する料金です。 その他費用には書類作成にかかる実費などが含まれます。 基本報酬も加算報酬もケースバイケースで変動するため、目安を参考にするとしても、正直なところ専門知識がないと正しく相場を調べるのは非常に難しいでしょう。 当税理士事務所岡野雄志税理士事務所は少しでも不安をなくしていただくために、 ご相談から面談、見積もりまで無料で対応しています。 つまり、ご契約前に費用は一切かかりません。ですので、まずは必要な費用を確認してみてください。

相続税申告書作成の費用は税理士報酬だけではなく、支払う相続税との合計が重要です。 トータルでどれくらいかかるのかを把握して判断することをおすすめします。

具体的な費用に関しては以下の記事で詳しく説明しています。

・税理士費用/料金 – 相続税専門の岡野雄志税理士事務所

・【相続税申告】税理士に払う適正金額はいくら?費用相場は?

まとめ:相続税の申告は相続税を専門としている税理士への相談がおすすめ

相続税に強い税理士の選び方について解説してきました。

そもそも相続税の申告は自分でできないのか?という点については、「可能ではあるが税理士に依頼した方が、節税面や労力面でメリットが多い他、税務調査のリスクが少なくなる」というのが結論です。

特に相続財産に土地が入る場合は、税理士によっても土地の評価額の算出に誤差が出てしまいます。

相続税で損をしないためにも、本記事で紹介した選び方を活用して税理士を選びましょう。

岡野相続税理士法人は、他税理士が作成した相続税申告書を見直し、相続税を取り戻してきました。

還付成功件数1,824件で累計の還付額は147億円を超える実績があります。

相続税にお悩みなら、ぜひ当税理士事務所にお任せください。

相続税申告の税理士をお探しの方

岡野相続税理士法人は東京都と神奈川県の相続税申告を強みとしており、これらの地域の実績と経験が豊富にあります。相続が発生した方はお気軽にご相談ください。全国にも対応しておりますので相続税専門の税理士をお探しの方は一度ご連絡ください。

相続税還付の税理士をお探しの方

岡野相続税理士法人は日本トップクラスの相続税還付の成功実績があり、その実績が証明する経験と知識があります。日本全国対応しておりますので相続税を払い過ぎたとお考えの方はお気軽にご相談ください。全国無料出張査定で還付の可能性を無料で算出します。

この記事の監修者

税理士岡野 雄志

相続税専門の税理士事務所代表として累計2,542件の相続税の契約実績。

専門書の執筆や取材実績多数あり。

相続税の無料相談受付中

岡野雄志税理士事務所は、ご相談やご契約の99%以上が相続税の国内でも数少ない相続税を専門に取り扱う税理士事務所です。

- 創業17年、相続税一筋! 専門性の高さが特徴です。

- 業界屈指の相続税の還付実績。1,783件の相続税を取り戻しています。

- 相続税の還付実績が証明する財産評価の高度な専門知識と豊富な経験。

- 最小限の税務調査リスクで、最大限節税する相続税申告を行います。