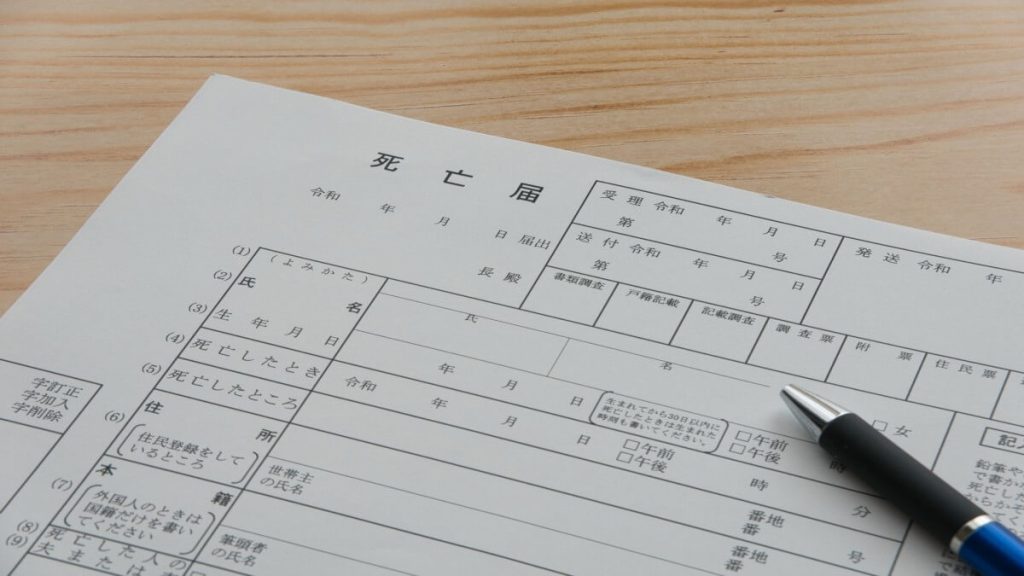

「相続税申告に必要な添付書類」をまとめて詳しく説明します

相続の発生時

最終更新日 2023/04/12

目次

- 1土地・建物の相続税申告に必要な書類の一覧

- 2小規模宅地の特例利用のために必要な書類一覧

- 3相続税申告で必要な「現金・預貯金の書類」の入手場所一覧

- 4現金・預貯金の書類の説明

- 5相続税申告で必要な「株式関係書類」の入手場所一覧

- 6株式関係の書類の説明

- 7相続税申告で必要な「生命保険」の入手場所一覧

- 8生命保険関係の書類の説明

- 9生命保険契約の権利について

- 10生命保険金に課される税金の種類

- 11生命保険契約の権利に課される税金の種類

- 12相続税申告に必要な「贈与関係の書類の入手場所」一覧

- 13贈与税の書類の説明

- 14相続時精算課税について

- 15相続税申告に必要な「葬式費用関係の書類の入手場所」一覧

- 16相続税申告に必要な「債務費用関係の書類の入手場所」一覧

- 17借入金の書類の説明

- 18仮想通貨やマイレージは相続財産に含まれる?

- 19相続税申告に必要な「その他財産の書類入手場所」一覧

「相続税申告に必要な添付書類」について、財産関係の書類と入手場所、各書類の詳細の説明などを詳しくまとめています。

土地・建物の相続税申告に必要な書類の一覧

被相続人(亡くなった方)の財産に、「土地や建物などの不動産」がある場合には、相続税申告の際に、土地や建物に関連した書類を添付します。

| 書類名 | 場所 | 備考 | |

| 土地について | 不動産登記簿謄本 | 法務局 | 全部事項証明書 |

| 固定資産税課税明細書 | 市区町村の役所 | 納税通知書に同封 | |

| 固定資産税評価証明書 | 市区町村の役所 | ||

| 名寄帳(固定資産課税台帳・土地家屋課税台帳) | 市区町村の役所 | ||

| 建築計画概要書 | 市区町村の役所 | ||

| 公図 | 法務局 | ||

| 地積測量図 | 法務局 | ||

| 住宅地図 | 購入 | 都市計画図だとなおよい | |

| 路線価図・評価倍率表 | 国税庁ホームページ | 各評価方法に基づいて用意 | |

| 賃貸借契約書 | 手元 | 貸地・借地の場合 | |

| 建物について | 登記簿謄本 | 法務局 | |

| 固定資産税課税明細書 | 市区町村の役所 | 納税通知書に同封 | |

| 固定資産税評価証明書 | 市区町村の役所 | ||

| 名寄帳(固定資産課税台帳・土地家屋課税台帳) | 市区町村の役所 | ||

| 建物図面・各階平面図 | 法務局 | ||

| 賃貸借契約書 | 手元 | 貸地・借地の場合 | |

不動産登記簿謄本とは

不動産登記簿謄本は、現状までの土地や建物について記録されている不動産登記簿の写しです。現在では紙ではなく、データ管理され、データを使って発行されるようになったため、「登記事項証明書」と呼ばれることが多くなっています。法務局の窓口、郵送、インターネットで取得できます。何種類かありますが、「全部事項証明書」を取得してください。

固定資産税課税明細書とは

固定資産税課税明細書とは、所有不動産がある市区町村から、固定資産税の納付書と一緒に郵送されてくる文書です。なぜ、その固定資産税額に決まったのかの根拠、土地や建物の評価額などが記載されています。

固定資産評価証明書とは

固定資産評価証明書とは、固定資産課税台帳に登録されている固定資産の評価額を記した文書です。

固定資産税評価額は、総務大臣が定めた固定資産評価基準に基づき決定され、固定資産税額の算出に使われたり、売却等行う際の参考にされています。役所等の窓口や郵送で取得できます。

名寄帳(固定資産課税台帳・土地家屋課税台帳)とは

名寄帳(固定資産課税台帳・土地家屋課税台帳)とは、その市区町村で所有している土地や建物など不動産の一覧表です。固定資産課税台帳を所有者ごとにまとめたもので、評価額などを確認することができます。役所等の窓口や郵送で取得することができます。

建築計画概要書とは

建築計画概要書とは、建築確認申請書の添付書類の一つです。

文字通り建築計画の概要を記したもので、建築主、代理者、設計者、工事監理者、工事施工者の氏名、住所、敷地面積、床面積、構造、高さ階数等の建築物の概要、及び案内図、配置図などが記載されています。建築計画概要書は、各市区町村の建築指導課(役所ごとに名称は違います)で閲覧することができます。

公図とは

公図とは、土地の位置や形状を示す法的な地図です。法務局の窓口、郵送、インターネットで取得できます。

地積測量図とは

地積測量図とは、土地の面積の測量結果を記した法的な図面です。土地の形状や位置、境界標なども確認できます。法務局の窓口、郵送、インターネットで取得できます。

住宅地図とは

住宅地図とは、戸別名が表示された地図です。株式会社ゼンリンが提供しているゼンリン住宅地図は、マンションやビルにおいても、建物名だけでなく、入居者名やテナント名まで掲載されており、プリントサービスを使えば、コンビニエンスストアで入手することができます。

評価倍率表・路線価図とは

評価倍率表は、路線価が決められていない土地などを評価する際に用いる表です。

路線価図とは、1平方メートル当たりの土地の評価額(路線価)が書かれている地図です。

どちらとも、国税庁作成のホームページ「財産評価基準書 路線価図・評価倍率表 財産評価基準書|国税庁」にて確認できます。

倍率表とは

倍率表が表示されたら、該当する「町(丁目)又は大字名」を確認します。「宅地」の列に「1.1」などの数字が書かれている場合は、倍率方式で評価する土地です。

「路線」と書かれている場合は、路線価方式で評価する土地です。

小規模宅地の特例利用のために必要な書類一覧

小規模宅地等の特例を受けるためには、申告書に加えて、特例の適用資格を証明する添付書類も必要です。

①小規模宅地等の特例を受けるすべての相続人が提出するべき添付書類

- (1)住民票の写し

- (2)戸籍謄本

- (3)遺言書(写し)又は遺産分割協議書(写し)

- (4)遺産分割協議の分割見込書(遺産分割協議が間に合わない場合のみ)

- (5)相続人全員の印鑑証明書

② 別居の親族が提出するべき添付書類

別居の親族が小規模宅地等の特例を受ける場合は、上記に加え、要件を満たすのか否かを証明する添付書類を提出する必要があります。

- (1)戸籍の附票の写し

- (2)相続家屋の登記簿謄本・借家の賃貸借契約書など

③ 被相続人が老人ホームに入所していた場合に提出するべき添付書類

小規模宅地等の特例は被相続人が老人ホームに入所していた場合でも適用可能です。ただし、介護等を理由に特例を使用する土地に居住していなかったことを証明する必要があります。

- (1)被相続人の戸籍の附票の写し

- (2)要介護認定証・要支援認定証・障害福祉サービス受給者証など

- (3)福祉施設の入所時の契約書の写し等

相続税申告で必要な「現金・預貯金の書類」の入手場所一覧

被相続人(亡くなった方)の財産に、「現金や預貯金・株式・生命保険」がある場合には、相続税申告の際に、関連した書類を添付します。

| 書類名 | 場所 | 備考 |

| 残高証明書 | 口座のある金融機関 | 相続開始日時点のもの |

| 定期預金証書 | 手元 | |

| 利息計算書 | 口座のある金融機関 | 定期性預金のみ |

| 被相続人の通帳・取引履歴 | 口座のある金融機関 | 過去5年分程度 |

| 現金有高 | 手元 | タンス預金や金庫の中もチェック |

現金・預貯金の書類の説明

残高証明書とは

残高証明書とは、銀行や信用金庫、信用組合、労働金庫、農協など金融機関の口座の残高を証明する書類です。

相続開始日(被相続人が亡くなった日)を指定して、各金融機関の窓口で申し込みます。

定期預金証書とは

定期預金証書とは、定期預金をした際に、預け入れの証明として、通帳ではなく証書を選択すると金融機関から発行されるものです。

預入日、金額、金利、満期日などが記載されています。1件の定期預金につき、1枚の証書が発行されます。

自宅の金庫などに保管されていることがほとんどです。

利息計算書とは

利息計算書とは、預け入れ期間に発生した定期預金等の利息について書かれた書類です。差し引かれる国税や地方税の金額なども記載されています。

相続税の申告をするにあたっては、被相続人が亡くなった日時点での利息の算出が必要となります。残高証明書を申し込む際に、一緒に依頼するとよいでしょう。

被相続人の通帳・取引履歴とは

相続税の申告には、被相続人名義のすべての通帳と最低でも過去5年分の入出金がわかる取引履歴があると良いです。口座のある金融機関に依頼し、取り寄せましょう。

取引履歴 例

現金有高とは

現金有高とは、金庫や財布、タンス預金など、現金として持っていた総額です。被相続人が亡くなった時点での金額が必要となります。

【相続開始直前引き出し預金】

相続が発生すると葬儀費用等で様々なお金がかかるため、相続の前に相続人が銀行のATM 等で被相続人の現金を引き出すケースは多く見られます。

こういった「相続開始直前引き出し預金」は、相続財産として計上しなければなりません。

相続開始日(死亡日)以降に使ってしまった分については、逆算で算出することとなります。

債務返済で50万円使用

葬儀費用で100万円使用

現在、手元に30万円残っている。

このような場合には、

X = 50万+100万+30万 =180万円

が相続税申告上、計上すべき「手許現金」の金額ということになります。

【タンス預金や貸金庫においていた現金】

いわゆるタンス預金や貸金庫にまとまった現金を保管していたような場合にも、相続財産として計上が必要となります。意図的に隠ぺいすると、後で見つかった際に重加算税という重いペナルティが科されることもあります。

相続税申告で必要な「株式関係書類」の入手場所一覧

被相続人(亡くなった方)が株式を保有していた場合、相続税の申告で、株式関係の書類を添付する必要があります。

上場株式(有価証券)

| 書類名 | 場所 | 備考 |

| 残高証明書 | 証券会社 | |

| 配当金の支払通知書 | 手元 | |

| 取引明細書 | 証券会社 | 最近3期分 |

非上場株式

| 書類名 | 場所 | 備考 |

| 決算書 | 非上場会社 | 最近3期分 |

| 法人税申告書 | 非上場会社 | 最近3期分 |

| 株主名簿 | 非上場会社 | 最近3期分 |

株式関係の書類の説明

【上場株式】残高証明書

残高証明書とは、保有株式数や評価額が記載された証明書です。被相続人が亡くなった日時点のものを証券会社に依頼し、発行してもらいます。

【上場株式】配当金支払通知書

配当金の支払い通知書とは、上場株式の配当金等が支払われる際に発行される書類です。配当金の明細について記されています。配当金の明細について記されています。

【上場株式】取引明細書(最近3期分)

取引明細書とは、株式売買の取引を一覧にしたものです。直近の3期分ほど、証券会社に依頼し、取り寄せましょう。

【非上場株式】決算書(最近3期分)

決算書とは、「貸借対照表」「損益計算書」「株主資本等変動計算書」「キャッシュフロー計算書」「個別注記表」などのことです。株主を保有している、非上場会社に依頼し、入手します。

【非上場株式】法人税申告書(最近3期分)

法人税申告書とは、決算より確定された利益・損失に対し、納めるべき税額を申告したものです。株式を保有している、非上場会社に依頼し、入手します。

【非上場株式】株主名簿(最近3期分)

株主名簿とは、株主の氏名、住所、保有株式数、取得年月日等、株主に関する基本的な情報が記載された帳簿のことです。株式を保有している、非上場会社に依頼し、入手します。

相続税申告で必要な「生命保険」の入手場所一覧

| 書類名 | 場所 | 備考 |

| 保険金支払通知書 | 手元 | |

| 保険証券 | 手元 | |

| 解約返戻金の分かる資料 | 手元もしくは保険会社 | 被相続人が契約者で、今回払われていない保険がある場合 |

生命保険関係の書類の説明

保険金支払通知書とは

保険金支払通知書とは、保険金を請求し、支払われたのちに郵送されてくる通知書です。届いたら、確認し、大切に保管しておきましょう。

保険証券とは

保険証券とは、保険に加入した際に保険会社から郵送されてくる契約書です。契約の内容や給付金の支払い条件などが記載されています。大切なものですので、保険に加入している場合は必ずどこかに保管されているはずです。また、保険金を請求する際に原本を保険会社に提出することになりますので、事前にコピーをとっておきましょう。

解約返戻金のわかる資料

被相続人(亡くなった方)が契約者となり保険料を負担し、配偶者や子どもなどに掛けていた保険は財産とみなされます。

保険会社に依頼し、被相続人が亡くなった時点で解約したと想定した場合の解約返戻金を算出してもらいましょう。

生命保険契約の権利について

生命保険金に課される税金の種類

生命保険は、「契約者(保険料負担者)」「被保険者」「保険金受取人」がそれぞれ誰であるかによって、課税される税金の種類が変わってきます。

例)被相続人が自分自身に保険をかけ、保険料を支払い、配偶者等が受取人となっていた場合

契約者=被相続人

保険料負担=被相続人

被保険者=被相続人

保険金受取人=配偶者

→相続税がかかります

例)契約者は配偶者となっているが、保険料は、被相続人が支払い、配偶者が受取人となっていた場合

契約者=配偶者

保険料負担者=被相続人

被保険者=被相続人

保険金受取人=配偶者

→相続税がかかります

例)契約者と受取人が同じ場合

契約者=配偶者

保険料負担者=配偶者

被保険者=被相続人

保険金受取人=配偶者

→所得税がかかります

例)契約者と被保険者、かつ、契約者と受取人が違う場合

契約者=配偶者

保険料負担者=配偶者

被保険者=被相続人

保険金受取人=子ども

→贈与税がかかります

生命保険契約の権利に課される税金の種類

例)被相続人が保険料を支払い、自分以外を被保険者としている場合①

契約者=被相続人

保険料負担者=被相続人

被保険者=配偶者

保険金受取人=被相続人

→相続税がかかります

例)被相続人が保険料を支払い、自分以外を被保険者としている場合②

契約者=被相続人

保険料負担者=被相続人

被保険者=配偶者

保険金受取人=子ども

→相続税がかかります

例)被相続人が保険料を支払い、自分以外を被保険者としている場合③

契約者=配偶者

保険料負担者=被相続人

被保険者=配偶者

保険金受取人=被相続人

→相続税がかかります

相続税申告に必要な「贈与関係の書類の入手場所」一覧

相続人が、亡くなった方から「相続開始の3年以内前」に贈与を受けていた場合、相続税がかかります。(一部例外があります)

これは贈与税非課税枠「110万円以下」だとしても、相続税の対象となります。

相続税申告を行う際の添付書類として贈与関係の書類を添付します。

| 書類名 | 必要な場合 |

|---|---|

| 贈与契約書 | 自宅にあれば |

| 贈与税申告書 | 税務署に提出したものの控え |

| 相続時精算課税制度選択届出書 | 相続時精算課税制度の適用があった場合 |

| 非課税申告書 | 特例贈与(住宅取得資金、教育資金、 結婚子育て資金等)の適用があった場合 |

贈与税の書類の説明

贈与契約書とは

贈与契約書とは、被相続人(亡くなった人)との間で財産贈与が行われた際に結ばれた契約書です。

「贈与者」「受贈者」「贈与時期」「贈与内容」「贈与方法」などが記載されており、贈与が行われたという証拠になります。

贈与税申告書とは

贈与税申告書とは、被相続人から生前に財産を譲り受け、贈与税が発生した際に提出した申告書です。

相続時精算課税制度選択届出書とは

相続時精算課税制度選択届出書とは、被相続人から生前に財産を贈与された際に、贈与税の制度として、相続時精算課税制度を選択した場合に届け出た文書です。この制度を利用して贈与された財産は、相続財産としてカウントされます。

非課税申告書とは

非課税申告書とは、被相続人から生前に贈与を受けた際に、「贈与税の配偶者控除の特例」「住宅取得等資金の非課税」「震災に係る住宅取得等資金の非課税」「教育資金の非課税」「結婚・子育て資金の非課税」の制度を適用するため、提出した書類のことです。

相続時精算課税について

相続時精算課税制度とは、原則、60歳以上の父母または祖父母から、20歳以上の子や孫に対し、財産を贈与する場合に選択できる制度です。

暦年贈与では贈与しきれない多額の財産を贈与したい場合に有効な制度です。2500万円の非課税枠があり、それを超えるぶんには一律20%の贈与税がかかります。

贈与者が亡くなり、相続が発生した場合、この制度を利用して贈与された財産は、相続財産としてカウントされます。

また、この制度を選択した場合、同じ贈与者からの贈与について、それ以降、暦年贈与を使用することはできません。

相続税申告に必要な「葬式費用関係の書類の入手場所」一覧

葬儀費用に関係する必要書類一覧

| 書類名 | 取得場所 |

|---|---|

| 領収書 | 手元 |

| お布施や心づけのメモ | 手元 |

葬儀費用「財産総額から引くことができるもの、できないもの一覧」

被相続人の葬儀の際にかかった費用を示すものです。財産総額から、下記費用は差し引くことができます。

- (1) 火葬や埋葬、納骨のための費用

- (2) 遺体や遺骨の回送の費用

- (3) お通夜にかかった費用など、葬式の前後に生じた通常、葬式にかかせない費用

- (4) 読経料などお寺などに対するお礼の費用

- (5) 死体の捜索や、死体や遺骨の運搬にかかった費用

また、次の費用は、差し引くことができません。

- (1) 香典返しの費用

- (2) 墓石や墓地の購入や借りるための費用

- (3) 初七日や法事などの費用

差し引くことができるお金は、領収書をとっておき、相続税申告の際に添付書類として添付しましょう

お布施や心づけのメモ

葬儀の際の読経料などお寺などに対するお礼の費用は領収書等が出ませんので、金額を忘れないようメモしておきます。

相続税申告に必要な「債務費用関係の書類の入手場所」一覧

借入金に関係する必要書類一覧

| 書類名 | 取得場所 |

|---|---|

| 金銭消費 貸借契約書 |

手元 |

| 借入金の 残高証明書 |

金融機関等 |

未払金に関係する必要書類一覧

| 書類名 | 取得場所 | 備考 |

|---|---|---|

| 請求書 | 手元 | |

| 領収書 | 手元 | |

| 納税通知書 | 手元 | 税金・社会保険料・ 公共料金・医療費等 |

借入金の書類の説明

金銭消費貸借契約書

金銭消費貸借契約書とは、金融機関などから融資を受けたり、お金の貸し借りをした際に結んだ契約書です。金額や返済期日、利率などが記載されています。

借入金の残高証明書

借入金の残高証明書とは、ローンを組んだときなど、残りの金額について示す書類です。融資を受けた金融機関等で発行してもらいます。

仮想通貨やマイレージは相続財産に含まれる?

「ビットコイン」などの仮想通貨や、航空会社のマイレージは、相続財産に含まれるのでしょうか。

仮想通貨は、相続財産に含まれます!

仮想通貨については、相続財産に含まれます。つまり、相続することが可能です。

そして、相続財産として税金がかかってくる場合もあるわけです。ですから、申告が漏れていた場合は追加徴税が発生します。

相続税申告の際は、まず仮想通貨の残高を知る必要があります。これまでは統一した取り扱いが決められておらず、相続人が被相続人(亡くなった方)のサインアカウントにログインするなどして残高を調べるしかありませんでした。しかし、最近になってようやく新しい方法が整備され、各交換業者に、仮想通貨の残高証明書の交付を依頼できるようになりました。

相続税申告の際は、仮想通貨の残高証明書をもとに申告することとなります。

仮想通貨を相続する方法

どこの取引所で取引していたかがを判明させることが大切

仮想通貨の取引所で、問い合わせを行うと「残高証明書の交付」や「残高を相続人の銀行口座に振り込み」等することが可能な場合があります。

- 被相続人の登録情報(名前、住所、電話番号等)

- 亡くなった証明となるもの(戸籍謄本や、住民票除票等)

- 相続人の証明となるもの(戸籍謄本等)

等が求められることが多いです。必要書類は取引所によって異なります。

まずは、「どこの仮想通貨の取引所で、仮想通貨を取引していたか」を被相続人の「過去のメールや書類、スマホ内にあるアプリ」や「過去の会話やメモ」等から判明させ、仮想通貨の取引所に、相続したい旨の問い合わせを行いましょう。

マイレージも相続財産に含まれます

マイレージも相続財産に含まれます。JALやANAでも相続することが可能です。有効期限や手続きは各社で異なります。当てはまる方は各会社に問い合わせを行いましょう。

相続税申告に必要な「その他財産の書類入手場所」一覧

家庭用財産

| 書類名 | 備考 |

|---|---|

| 家庭用財産の購入時の資料 | |

| 自動車検査証 | 自動車がある場合 |

| 船舶検査証書 | 船舶がある場合 |

| 遺産相続評価賞 | 美術品や骨とう品が ある場合 |

事業用財産

| 書類名 | 備考 |

|---|---|

| 所得税の確定申告書 | 青色決算書や内訳書や準確定申告書 |

退職金

| 書類名 | 備考 |

|---|---|

| 支払通知書 | 死亡退職金がある場合 |

| 退職手当等受給者別 支払調書 |

会社から交付される 場合がある |

その他

| 書類名 | 備考 |

|---|---|

| 過去の相続税申告 | 過去に増族税の納税があった場合 |

| 過去の贈与税申告書 | 過去に贈与があった場合 |

| 準確定申告に必要な資料 | 準確定申告が必要な場合 |

| 電話番号と所在場所の分かる資料 | 電話加入権を相続する 場合 |

| 電話番号と所在場所の分かる資料 | 電話加入権を相続する場合 |

| 老人ホームの入居関係の資料 | 入居していた場合 |

| ゴルフ会員兼 | 加入していた場合 |

| リゾート会員権 | 加入していた場合 |

| 貸付金、前払金に関する 借用書等の書類 |

貸付金、前払金がある場合 |

| 未収の給与、地代、家賃 等の契約書、領収書 |

未収の給与、地代、家賃等がある場合 |

この記事の監修者

税理士岡野 雄志

相続税専門の税理士事務所代表として累計2,542件の相続税の契約実績。

専門書の執筆や取材実績多数あり。

相続税の無料相談受付中

岡野雄志税理士事務所は、ご相談やご契約の99%以上が相続税の国内でも数少ない相続税を専門に取り扱う税理士事務所です。

- 創業17年、相続税一筋! 専門性の高さが特徴です。

- 業界屈指の相続税の還付実績。1,783件の相続税を取り戻しています。

- 相続税の還付実績が証明する財産評価の高度な専門知識と豊富な経験。

- 最小限の税務調査リスクで、最大限節税する相続税申告を行います。