「相続税申告」とは?控除の種類や必要な準備、自分で申告する方法

相続の発生時

最終更新日 2025/01/15

「相続税申告とは」。控除の種類、要否判定の方法、手続きの方法や自分で申告する方法などを詳しく解説します。

相続税申告とは

相続税申告とは、基礎控除額以上の遺産を相続した相続人が行う手続きのことを指します。

相続日の翌日から 10 か月以内に、被相続人の住所地を所轄する税務署に申告書を提出し、同じ期間内に納税する必要があります。

相続税申告の義務

相続税とは、亡くなった人の財産を相続・遺贈によって取得するときにかかる税金です。相続税がかかるのは、100人中4~5人といわれています。

相続税の申告手続きは必ずしもすべての相続人(財産を受け継ぐ権利を有した人)が対象ではなく、被相続人から相続などによって財産を取得した人それぞれの課税価格の合計額(相続財産等の合計額)が、遺産に係る基礎控除額を超える場合、その財産を取得した人は、相続税の申告をする必要があります。

《 例)相続人が妻・子供2人の場合

(相続人数3人)》

基礎控除

3000万円+3人(相続人)×600万円=4800万円

相続税申告 の控除(税額軽減)の種類

相続税に設けられている控除は以下の通りです。

- (1) 贈与税額控除

- (2) 配偶者の税額軽減

- (3) 未成年者控除

- (4) 障害者控除

- (5) 相次相続控除

- (6) 外国税額控除

(1) 贈与税額控除

相続開始前3年以内の贈与財産は、相続税の課税対象となります。

しかし、贈与を受けた際に贈与税が課税されている場合は、税金が二重にかからないようにするため、既に支払った贈与税を相続税から控除します。

(2) 配偶者の税額軽減

配偶者が遺産を取得した場合、財産額が法定相続分、または1億6000万円以下であれば、相続税はかかりません。

<注意点>

配偶者が多額の財産を相続すると、次に配偶者が死亡し、相続が発生したとき、残された子供たちの払う相続税が多額になります。

賃貸マンションなど家賃収益により時の経過と共に蓄積が見込まれる財産よりも、預金など生活費として消耗される財産を相続するとよいでしょう。

(3) 未成年者控除

法定相続人に未成年者がいる場合、20歳に達するまでの年数1年につき、10万円が控除されます。

(4) 障害者控除

法定相続人に次の障害者がいる場合、控除を受けられます。

一般障害者の場合

85才に達するまでの年数1年につき10万円控除

特別障害者の場合※

85才に達するまでの年数1年につき20万円控除

※特別障害者には、精神障害者保健福祉手帳において障害等級が1級、身体障害者手帳において障害等級が1級または2級と記載されている等、精神または身体に重度の障害を持つ人があてはまります。

(5) 相次相続控除

10年以内に相次いで相続があった場合、2回目以降の相続では税金の一部が免除されます。

(6) 外国税額控除

国外財産について外国の相続税を支払った場合、その金額を日本の相続税から一定額を控除できます。

相続税申告が必要?不要?

相続税申告の要否判定に必要なものや判定の仕方を解説します。対象になるかどうかぎりぎりのラインの方は、税理士事務所の無料相談を活用して正確な相続財産の試算をしましょう。

要否判定の事前準備1.相続財産の評価

相続税は相続の財産に応じて課税されるので、まずは相続財産の額を把握する必要があります。

土地・家屋・有価証券など代表的な相続財産と相続した場合の評価方法を解説します。

評価の原則

1. 相続開始時点(被相続人がお亡くなりになった日)の時価

2. 財産評価基本通達に従って評価

土地・家屋・有価証券などの相続財産は、相続や遺贈を受けた時点での時価で評価します。しかし、個々の財産の時価を見積もる事は難しいものです。そこで、相続財産をどう評価すべきか定めた「財産評価基本通達」に従って相続財産の評価を行っていきます。

代表的な相続財産と評価方法

| 相続財産 | 評価方法 | |

|---|---|---|

| 土地 | 純農地・中間農地 | 倍率方式(固定資産税評価額×倍率) |

| 市街地周辺農地 | その農地を市街地農地とした額×80% | |

| 市街地農地 | 倍率方式もしくは宅地比準方式 (その農地を宅地とした価格-宅地造成費) |

|

| 宅地 (路線価地域) |

路線価方式 (「路線価」×地積」を土地の形状に応じて補正) |

|

| 宅地(倍率地域) | 倍率方式(固定資産税評価額×倍率) | |

| 純山林・中間山林 | 倍率方式(固定資産税評価額×倍率) | |

| 市街地山林 | 宅地比準方式 (その山林を宅地とした価格-宅地造成費) |

|

| 私道 (特定の者が利用) |

その私道を宅地した額×30% | |

| 私道(不特定多数の人が利用) | 0円として評価 | |

| 土地の権利 | 耕作権 | その農地の価格×(1-耕作権割合) |

| 地上権 | 自用地の評価額×権利の残存期間に応じた割合 | |

| 借地権 | 自用地としての価格×借地権割合 | |

| 家 | 家屋 | 固定資産税評価額×倍率(1.0) |

| 貸家 | 固定資産税評価額×(1-借家権割合) | |

| 借地権 | 固定資産税評価額×借家権割合 | |

| 有価証券 | 上場株式 | 1株の評価額は、 ①相続開始日の終値 ②その月の終値の月平均額 ③その前月の終値の月平均額 ④前々月の終値の月平均額 の中で最も低い価額 |

| 気配相場がある | 上場株式に準じて評価 | |

| 取引相場が無い | 大会社(類似業種比準方式)、小会社(純資産評価方式) 中会社(類似業種比準方式と純資産評価方式を併用) 配当還元方式 |

|

| 預貯金 | 普通預金 | 相続開始日の残高 |

| 定期預金 | 相続開始日の残高+相続開始日に解約した場合の利子 | |

| 死亡退職金 | 受取金額-非課税枠(500万円×法定相続人の数) | |

| 生命保険金 | 受取金額-非課税枠(500万円×法定相続人の数) | |

| 利付公社債 | 上場(最終価格+既経過利息-源泉所得税額) 売買参考値公表銘柄(平均値+既経過利息-源泉所得税額) その他(発行価格+既経過利息-源泉所得税額) |

|

| 割引公社債 | 上場(最終価格)、売買参考値公表銘柄(平均値)、 その他(発行価格+既経過償還差益の額) |

|

| 一般動産 | 新品小売価額-減価償却費 | |

| 書画・骨董品 | 鑑定価格 | |

| 貸付信託 | 元金+既経過収益額-減価所得税-買取割引料 | |

| 自動車 | 自動車買取店での見積価格 | |

| ゴルフ会員権 | 取引相場×70% | |

要否判定の事前準備2.相続人と法定相続分

民法では、相続できる人の範囲とその順位を定めています。民法で定める相続人とその順位や法定相続分について解説します。

相続人

《 相続人の相続順位 》

図にまとめると次のようになります。

養子がいる場合

法廷相続人として認められる養子の数は次のように制限されます。

・被相続人に子供がいる場合:養子は1人まで

・被相続人に子供がいない場合:養子は2人まで

配偶者・子・父母以外が財産を取得した場合

配偶者・子・父母以外の相続税額に20%相当額を加算します。

法定相続分

民法では、「被相続人による遺産分与の指定がない場合、どの人がどれだけ財産をとるか」を定めています。

相続人全員での遺産分割協議で合意が得られれば、必ず法定相続分で分ける必要はありません。

代表的な3つのケースをご紹介します。

- (例)死亡した人の配偶者(1/2)・子供たち(1/2×1/子供の数)

- (例)死亡した人の配偶者(2/3)・父母(1/3×1/人数)

- (例)死亡した人の配偶者(3/4)・兄弟(1/4×1/人数)

要否判定の事前準備3.遺産の分け方を決める

相続人が2人以上いる場合、遺産を分ける必要があります。遺言がある場合、遺言がない場合、遺産の分け方、法定相続分などについて分かりやすく説明します。

相続人が2人以上いる場合、遺産を分ける必要があります。対象になる遺産やその分け方を解説します。

遺産分割の対象

- 遺言がある場合:法律上有効な遺言に従って分けます。

- 遺言がない場合:相続人全員で協議し、合意による分割を行います。

協議が決裂した場合は、調停・審判などによって分割を行います。

遺産分割の対象外

- 生命保険金契約時に受取人が決まっているので、遺産分割の対象になりません。

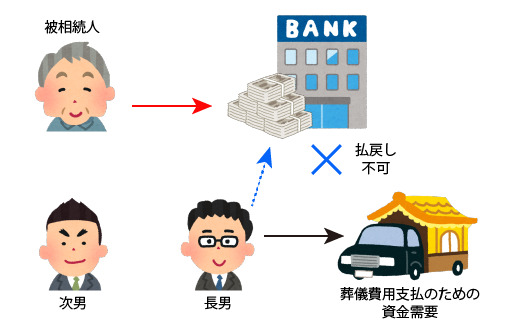

- 金銭債務債務は各相続人に法定相続分で承継されたとみなされますので、遺産分割の対象になりません。たとえば、相続人同士の合意の上で一人が債務を全部引き継ぐと決めたとしても、債権者である銀行などから承諾を得ない限り無効となりますので、注意が必要です。

遺産の分け方いろいろ

遺産の中には、不動産など金額が大きいにもかかわらず、均等に分けにくい財産も含まれます。相続人全員の合意によって、下記方法を選択できます。

- (1) 現物分割遺産そのものを現物で分ける方法です。現預金など、分けやすい財産が多い場合によく使われます。

(例)長男がA土地と家屋を、二男がB土地・○○銀行の預金を相続する。 - (2) 代償分割遺産を多く取得した相続人から、少なく取得した相続人へ金銭を払う方法です。土地・建物など分けにくい財産が多い場合によく使われます。

(例)長男が土地を相続し、代わりに二男に代償金として1億円を支払う。 - (3) 換価分割遺産を売った代金を相続人で分ける方法です。換価代金には譲渡所得税がかかります。

(例)金銭以外の遺産を売却し、売却代金を長男と二男で均等に分ける。 - (4) 共有分割各相続人の持分を決めて、共有で持つ方法です。共有不動産の処分には、共有者全員の同意が必要ですので、後々トラブルにならないよう注意しましょう。

(例)A土地を長男、二男の共有とし、持分はそれぞれ1/2とする。

遺産分割についての当事務所のスタンス

基本的に、相続人の皆様の話し合いによって、どの財産を誰が取得するか決めて頂きます。合意された内容で、相続税の申告を行います。

ただ、多くの財産を相続すると、その分相続税を払わなくてはいけません。

どの財産を相続すると、どれくらい相続税がかかるのか?

様々なパターンでの試算を行うことも可能です。お気軽にご相談下さい。

要否判定の事前準備4.相続税を計算する

相続財産を評価し、遺産分割が決まれば、相続税のかかる範囲の特定と、実際の各相続人の取得財産に応じて相続税の総額を按分します。相続税のかかる範囲とその計算方法や相続税の総額を按分する方法を解説します。

相続税のかかる範囲の特定

- 1. 相続財産-非課税財産=課税財産非課税財産とは:仏壇・仏具・墓地など、国・地方公共団体への寄付、生命保険金や退職手当金のうち一定額

- 2. 課税財産-(債務+葬式費用)=純資産価額

- 3. 純資産価額+相続開始前3年以内の贈与財産=課税価格

- 4. 課税価格-基礎控除額=課税遺産総額

基礎控除3000万+600万円×法定相続人の数

《 相続税の計算方法 》

- 5. 課税遺産総額×各相続人の法定相続分×税率-控除額=各相続人の相続税額

<各相続人の相続税額>

妻の税額5,000万円×税率20%-控除額200万円=800万円

長男の税額2,500万円×税率15%-控除額50万円=325万円

長女の税額2,500万円×税率15%-控除額50万円=325万円

相続税の総額 800万円 + 325万円 + 325万円=1450万

相続税の速算表

平成27年1月1日以降に相続があった場合の税額表

| 法定相続分に応ずる 取得金額 |

税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

実際の各相続人の取得財産に応じて相続税の総額を按分

相続人全員で遺産分割協議を行った結果、妻が4000万、長男が4000万、長女が2000万の遺産を相続することで合意しました。

5で計算した全体の相続税額を、実際の各相続人の取得財産に応じて按分します。

<各相続人の相続税額>

妻の税額全体の相続税1450万×4/10=税額580万 ※配偶者の税額軽減を使えば税額0円

長男の税額全体の相続税1450万×4/10=税額580万

長女の税額全体の相続税1450万×2/10=税額290万

上記に相続税の計算方法をご紹介しました。

しかし、相続税は計算自体が非常に複雑です。

また土地や生命保険等の権利など、評価の難しい財産が含まれる場合、独力での試算には限界があります。

相続税申告の要否判定をする

相続税の申告の要否判定は国税のホームページや税務署でも無料で相談できます。税理士事務所も無料相談を実施していることろがあるので(当事務所は実施しています)上手く活用して、相続税を払い過ぎたり、不備や漏れがないようにしましょう。

相続税申告の要否判定

国税庁のホームページで相続税の申告の要否を判定できますので下記リンクから確認しましょう。ページを開いたら「相続税の申告のおおよその要否を判定」の項目をチェックしてください。

国税庁の相続税の申告要否判定ページを開く

当事務所の相続税の計算シミュレーション

財産、債務、配偶者の有無、子の数をご入力いただくと、おおよその相続税額を知ることができます。相続税額の参考にご活用ください。

相続税の計算シミュレーション

税理士事務所に試算を依頼する

当事務所では、相続税申告の個別面談で相続税の試算および税理士報酬のお見積りを無料で承っております。お気軽にご相談ください。

相続税の無料相談/面談の利用のしかた

相続税申告が必要な方の手続きの流れ

亡くなった人から各相続人等が相続や遺贈などにより取得した財産の価額の合計額が基礎控除額を超える場合、相続税の課税対象となり、対象の方は相続税申告が必要になります。

相続税申告の期限

相続税の申告が必要な方は、相続日(通常の場合は被相続人が亡くなった日)の翌日から 10 か月以内に、被相続人(相続財産を遺して亡くなった方)の住所地を所轄する税務署に相続税の申告書を提出し、納付税額が算出される場合には、同じ期間内に納税する必要があります。

相続税申告の流れ

これから、相続税を納める(当初申告)方は、以下のような流れになります。

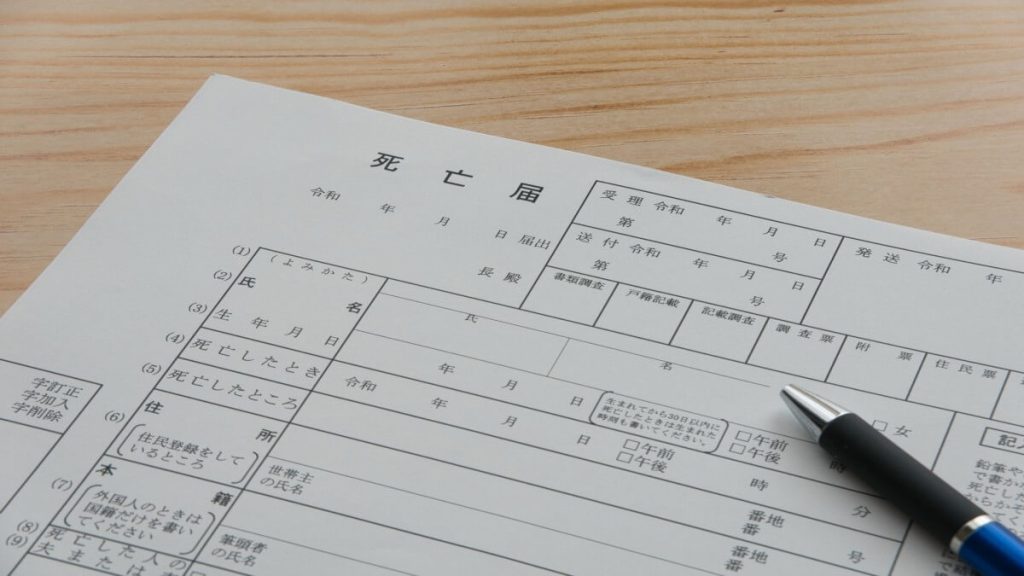

- 1. 被相続人の死亡(相続の開始日)。7日以内に死亡届を市町村へ提出します。

- 2. 相続税の発生。ご自身で又は税理士が相続する資産の内容を調査します。

- 3. 3ヶ月以内に相続の承認・放棄を家庭裁判所に申請します。

- 4. 4ヶ月以内に所得税・消費税の準備確定申告書類を税務署に提出します。

- 5. 10ヶ月以内に相続税申告書を提出し、相続税を税務署に納付(納税)します。

- 6. 1年以内に遺留分減殺請求(必ず相続することができる最低限の相続分を取り戻す)をすることができます。

- 7. 3年10ヶ月以内に相続した財産(土地など)を売却した際、所得税の特例を受けることができます。

相続税申告を自分でする

「納税額が少ないため申告にかかる費用を抑えたい方」、「税理士に依頼する前にためしに相続税申告を自分でやってみたい」など自分で相続税申告をしたいと考えている方はこちらを確認しましょう。

自分で相続税の申告をしても大丈夫かチェックをする

土地を複数持っていたり、外国に資産があったり、相続案件の内容によって自分で相続税申告をしない方がいい場合があります。

以下のチャートを使って相続税申告の難易度をチェックしましょう。

相続税申告難易度チャート(PDFファイル)をダウンロードする

相続税申告の難易度判定結果

Aのみの人

比較的難易度が低いです。自分で申告にチェレンジしてみましょう。

Bが0~3の人

難しい内容もありますが、自分で申告をできるレベルです。分からないことは調べつつ進めていきましょう。

Bが4以上の人

自分で申告も可能ですが、難しい内容も含まれています。迷ったら税理士に相談しましょう。

Cが1以上の人

税理士に相談することをお勧めします。

自分で申告する場合も、無料面談を活用してまずは税理士に相談しましょう

相続税申告の難易度判定で自分で申告しても良いと判定が出た人でも、まずは相続税の専門税理士に相談することをおすすめします。

特に、土地を相続された方は土地評価を正確に判断できず、相続税を払い過ぎたり、申告額が少なく税務調査の対象になる可能性が高いため、土地評価の専門知識がある税理士を選んでください。

相続税申告を自分で手続きしたい場合の手順

自分で申告する場合は以下の作業や手続きを期日までに行う必要があります。

- 1.法廷相続人を確定する。

- 2.相続財産を確定する。

- 3.事前に相続人や被相続人、相続する財産の提出資料を集める。

- 4.遺産の分割割合を決めて遺産分割協議書を作成する。

- 5.相続税の申告書を作成する。

- 6.相続税の申告書類一式を所轄税務署に持参又は送付により提出する。

相続税の申告のしかた(国税庁提供)

国税庁のホームページで相続税申告のしかたが掲載されているのでまずは内容を確認しましょう。

相続税の申告のしかた(令和元年分用)を開く

相続税の申告のためのチェックシート(平成31年分以降用)(PDF/319KB)を開く

自分で申告すると税務調査のターゲットになりやすい?

1. 申告書に不備がある

申告書の内容にもれがあったり、おかしな部分があると税務調査が入る可能性があります。

税務署は、申告書を機械でスキャンして簡単な計算間違いなどをチェックします。そこで申告書に不備があると調査対象としてチェックされてしまいます。

相続税申告の期間は相続の開始を知った日から10ヶ月以内と短いため、ぎりぎりになって申告の手続きを始めると計算ミスをしてしまうかもしれません。あらかじめ余裕を持ったスケジュールを立てておくと良いでしょう。

2. 自分で申告書を作成した

税理士をつけずに自分だけで相続税の申告をした人も税務調査の注意が必要です。税理士のついていない素人が作った申告書のために、どこかにミスがあるかもしれないと税務調査員に思われてしまう可能性があります。税理士をたよって申告したかどうかは申告書の税理士名記入欄でわかります。

相続税の申告の必要はあるものの、納税額がそれほど高くないといって自分で済ませようと思っている人こそ注意したい点です。

3. 相続税がかかるのに申告をしていない

相続税を払ったけれども納税すべき金額よりも少ない人に対して相続税の税務調査が入ります。しかし、相続税の申告の必要があるにもかかわらず申告をしていない人も税務調査の対象になります。

税務署は、所得税の申告書などから賃貸物件や不動産を持っていることを把握しています。それらがあるにもかかわらず、相続税の申告をしていない場合は税務調査の対象としてチェックされます。

賃貸物件や不動産を持っているような相続税の申告が必要だと思われる相続人に対しては、税務署から相続税申告の案内が届きます。そのため、申告を忘れていたり、申告の必要があることに気付かないケースはまれでしょう。

相続人の9割が税理士に依頼している理由

相続税の申告はひとりでもできます。ただし、必要な情報、必要な書類を揃え、時間と手間をかけて自分で手続きを進めなければなりません。その場合税務調査が入る可能性も高くなります。

また、税理士に依頼したとしても「相続税専門」の税理士でない場合は申告手続きは完了しても、難しい判断を避けて、高めの相続税額で申告を行うことがほとんどです。

税理士選びに失敗すると、相続税を納め過ぎる可能性が高くなります。

一生に一度あるかないかの相続税申告。相続税の専門知識があり、相続税分野の経験が豊富な「相続税専門」の税理士に依頼して最大限の節税をすることをおすすめします。

相続税申告を税理士に相談する

相続税の申告は約9割の方が税理士に相談していますが、税理士に相談しても相続税を払い過ぎているケースが約7割もあります。税理士選びに失敗して相続税を払い過ぎないようにしましょう。

税理士によって算出する相続税額は何倍も違います

相続税申告を税理士に依頼をすれば申告手続きは終えることができます。

しかし、土地や不動産など現金以外の遺産がある場合、多くの税理士は、税務調査のリスクを回避するため難しい判断を避けて高めの相続税額で申告を行います。

実際に当事務所に相続税申告のセカンドオピニオンのご相談をいただいたお客様のうち、約7割の方が相続税を払い過ぎていました。

税理士によって相続税額に何倍もの差が出る理由

同じ相続財産の評価をしても、税理士によって評価額に大きな差が出て相続税を多く払い過ぎてしまうことがあります。その理由を解説します。

土地の評価が相続税節税になる

相続税の土地評価は、不動産に関する知識や経験が必要とされる、難しいものです。

しかし、ふだん所得税や法人税を扱っている税理士は、税法には詳しくても、不動産に関する十分な知識や経験がありません。そのため、同じ土地の評価をしても、税理士によって評価額に大きな差が出てしまうことがあります。

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、土地を含む相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

![]() 税理士による相続税額の違い

税理士による相続税額の違い

当事務所は、相続税に関する業務の中でも、特に土地評価を得意としています。相続税専門の事務所としての知識と経験から、1つ1つの土地に適した評価を行います。こうした適正な土地評価が、大きな相続税の節税につながるのです。これまで、既に行われている相続税申告を土地の評価を中心に見直し、相続税の払い過ぎを発見することで、1300件以上の相続税還付に成功してきました。

相続税の土地評価額を減額した事例はこちら相続税の土地評価額を減額する方法を解説

相続税に強い税理士の選び方とは

あなたが相続税の申告を税理士にお願いしたいと考えたとき、どの税理士を選べばよいのでしょうか?相続において「失敗しない」税理士の選び方を解説していきます。医者が内科や眼科、皮膚科などに分かれている…続きを読む

相続が発生している方で1つでも当てはまる場合は、まずはご相談ください

1つでも当てはまった方は、まずはお気軽にご連絡ください。相続税申告の専門家がご相談を承ります。

相続税を納税する必要がある

相続税を納税する必要がある 税理士報酬を安く抑えたい

税理士報酬を安く抑えたい 土地や不動産を相続した

土地や不動産を相続した 財産の計算をしないといけない

財産の計算をしないといけない 相続税額を出来る限り節税したい

相続税額を出来る限り節税したい 後々の税務調査が心配

後々の税務調査が心配 自分で手続きすることに不安を感じている

自分で手続きすることに不安を感じている

相続税を納税する必要がある方、相続財産の評価がまだの方はお早めにご相談下さい。相続税を減額できる可能性をお調べします。

相続税申告を税理士に相談する

相続税申告サービスでは、皆様の相続税の申告手続きを豊富な実績と経験、知識を持つ相続税専門の税理士が全面的にサポートします。

相続税申告のサービス内容と料金を見る

土地評価を税理士に相談する

土地を相続したケースでは、過去のデータからも相続税を納め過ぎる可能性が高いことが分かっています。専門知識が必要な土地評価は土地評価の経験と実績が豊富な当税理士事務所にご相談下さい。

土地評価代行のサービス内容と料金を見る

相続税申告のプロとの面談

当事務所では、相続税申告のお客様に対して個別の面談を行います。

相続財産の評価方法や予想される納税額のほかに、相続財産の内容や相続人に合った特例の適用など、積極的な節税提案を行います。

<例>

配偶者の税額軽減特例を適用するための条件(申告書の提出・申告期限までの遺産分割が必要等)をご説明します。さらに、特例を上手に使うコツ、二次相続に備えての注意点等、税理士からアドバイス致します。

小規模宅地の特例特例を適用するための条件、減額割合をご説明します。特例を使える土地が複数ある場合、どの土地に適用すると、どのくらい節税になるのか、具体的な数字を提示します。

また、相続に関する悩みや相談があれば、面談で悩みにお答えする、安心のサポート体制となっています。

この記事の監修者

税理士岡野 雄志

相続税専門の税理士事務所代表として累計2,542件の相続税の契約実績。

専門書の執筆や取材実績多数あり。

相続税の無料相談受付中

岡野雄志税理士事務所は、ご相談やご契約の99%以上が相続税の国内でも数少ない相続税を専門に取り扱う税理士事務所です。

- 創業17年、相続税一筋! 専門性の高さが特徴です。

- 業界屈指の相続税の還付実績。1,783件の相続税を取り戻しています。

- 相続税の還付実績が証明する財産評価の高度な専門知識と豊富な経験。

- 最小限の税務調査リスクで、最大限節税する相続税申告を行います。