【相続税の2割加算とは】誰に加算されるの?計算方法は?

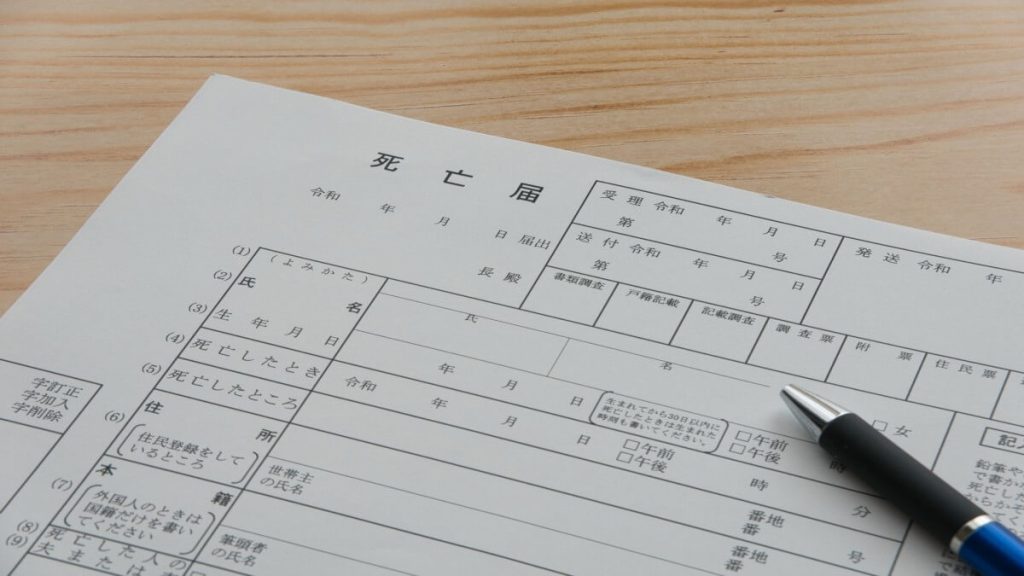

相続の発生時

最終更新日 2023/04/12

2割も加算されるとなれば、だれに加算されるのかということが一番気になるところですよね。

そこで今回は、「相続税の2割加算とは?」「なぜ加算されるの?」「加算されるのは誰?」「計算方法は?」といった疑問にわかりやすくお応えします。

相続税の2割加算とは?

相続税の2割加算とは、相続財産を取得した人が被相続人の配偶者や1親等の血族以外の場合、相続税額の2割相当額が加算される制度です。

ただし、孫に関しては、遺贈によって財産を取得した場合や孫養子の場合は、2割加算の対象となります。(代襲相続の場合は2割加算の対象ではありません)

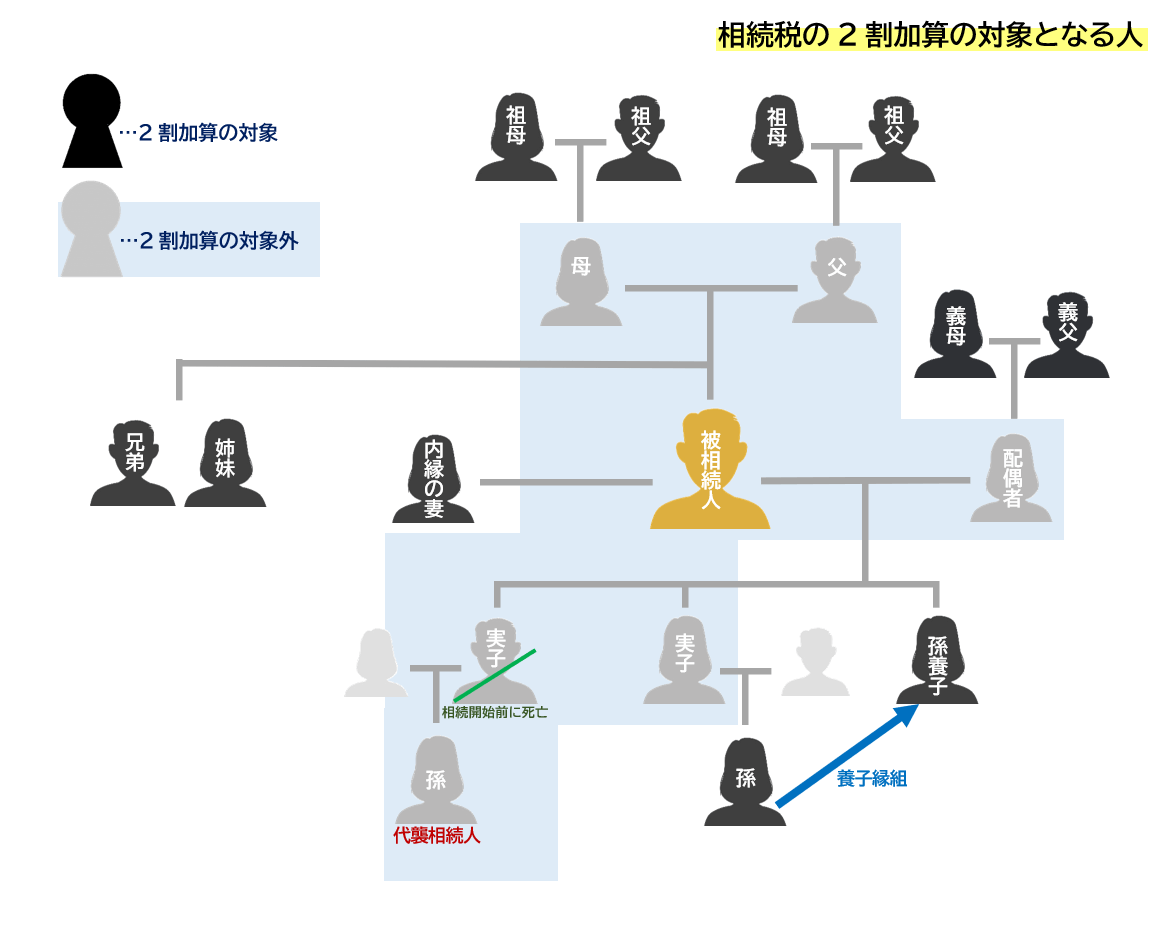

誰に対して加算されるの?

2割加算の対象者は、「配偶者・一親等の血族・代襲相続人となった孫以外の者」です。

血族とは、血のつながりのある親族のことをいいます。

(※内縁の妻の子は被相続人と血のつながりはありますが、認知されているか、されていないかで血族関係が変わります)

2親等の血族…被相続人からみた祖父母・孫・兄弟姉妹(半血の兄弟姉妹を含む)

3親等の血族…被相続人からみたひ孫・叔父・叔母・甥・姪

被相続人と内縁の妻との間に子がいる場合、被相続人が子を認知していれば1親等となりますが、認知していない場合は親族にもあたいしません。

したがって、内縁の妻の子は認知されていない状態で被相続人から財産を遺贈された場合は、2割加算の対象となります。

では、さまざまな相続人・受贈者のパターンで、2割加算の対象になる人、ならない人の解説をしていきます。

| 相続人または受贈者 | 2割加算の有無 | 備考 |

|---|---|---|

| 養子 | 無 | 一親等の血族にあたいするため対象外。 ※孫養子は対象になる |

| 孫養子 | 有 | 一世代飛ばして相続した分の税金を考慮し、孫養子の場合に限り対象になる。※代襲相続の場合は除く。 |

| 代襲相続した孫 | 無 | 代襲相続の場合は、一親等の血族として扱われ、対象外。 |

| 婿養子 | 無 | 配偶者の実親と養子縁組をしているため1親等とされ対象外。 |

| 兄弟姉妹 | 有 | 被相続人の2親等にあたるため対象になる。 |

| 甥・姪 | 有 | 被相続人の3親等にあたるため対象になる。 |

| 長男の嫁 | 〇養子縁組していた場合【無】 〇養子縁組していない場合【有】 |

長男の実親と養子縁組している場合は1親等とされ対象外となり、養子縁組していない場合は対象となる。 |

| 1親等以外の特別寄与者 | 有 | 1親等以外の者は対象になる。 ※被相続人に子がいて、特別寄与者が被相続人の両親である場合は対象外。 |

| 相続放棄※をした1親等の血族 | 無 | 相続放棄したとしても1親等に変わりがないため対象外。 |

| 相続放棄※をした代襲相続人の孫 | 有 | 代襲相続人が相続放棄をした場合は対象になる。 |

| 相続時精算課税の適用を受けた孫 | 有 | 2親等にあたるため対象になる。 |

| 相続時精算課税の適用を受けた代襲相続人の孫 | 無 | 代襲相続人の場合は、一親等の血族として扱われ、対象外。 |

| 内縁の妻 | 有 | 血族関係がない受贈者のため対象になる。 |

| 内縁の妻の子 | 〇認知されている場合【無】 〇認知されていない場合【有】 |

認知されている場合は、1親等とされ対象外。 認知されていない場合は、1親等以外になるため対象となる。 |

| 教育資金一括贈与の適用を受けた孫・ひ孫 | 有 | 令和3年4月1日以降 改正により施行 |

| 結婚・子育て一括贈与の適用を受けた孫・ひ孫 | 有 | 令和3年4月1日以降 改正により施行 |

※相続放棄をしたが、死亡保険金や死亡退職金を受けとった場合

死亡保険金(生命保険金)・死亡退職金を受け取った場合の2割加算について

死亡保険金(生命保険金)や死亡退職金は被相続人の死亡を機に受け取るものとし、「みなし財産」として扱われます。

したがって、「みなし財産」を配偶者・一親等の血族・代襲相続人となった孫以外の者が受け取った場合は2割加算の対象となります。

2割加算される理由とは?

2割加算される理由は、以下2点が考えられます。

- 理由1 法定相続人以外の人が相続をするのは偶然性が高く「思わぬ収穫」であるため

- 理由2 孫が次世代をスキップして相続すると相続税が一回分免れるため

理由1は、本来財産を取得するはずのない人(被相続人との血族関係が遠い人)が思いがけず財産を取得することになったという流れです。

つまり財産を取得する人からしたら、被相続人が亡くなった後に生計を立てていかなければならないということもなく、財産の取得は「思わぬ収穫」ということになるでしょう。

取得した財産から2割加算された相続税を払うことに対して、特別困る理由がありません。

そういったことから、1親等の血族以外の人が財産を取得した場合は、2割加算した相続税を納めましょうという意味があるようです。

理由2は、本来であれば被相続人の子が相続するはずが、世代をひとつ飛ばして孫が財産を取得する流れです。

この場合、発生するはずだった1世代分の相続税が免れるわけですから、その1世代分の相続税を加味し、孫が財産を取得した場合は、2割加算をした相続税を納めましょうという意味があるようです。

ただし、先に述べたように、代襲相続によって財産を取得した場合は2割加算の対象にはなりません。

令和3年改正では2割加算について何が変わった?

令和3年4月1日以降、教育資金一括贈与制度と結婚・子育て資金の一括贈与については、孫・ひ孫に相続税が課される場合、相続税の2割相当額が加算されることになりました。

教育資金一括贈与制度の改正内容(適用期限:令和5年3月31日まで)

| 改正前 | 〇贈与者の死亡前3年以内に教育資金の一括贈与の非課税処置を受けている場合は、贈与者が亡くなった日における管理残額を、受贈者(もらった人)が贈与者から相続等により取得したものとみなして相続税が課税される。 |

|---|---|

| 改正後 | 令和3年4月1日以降 〇贈与者が死亡した場合、教育資金の一括贈与の非課税措置を利用しているときは、その死亡日の年数にかかわらず、贈与者が亡くなった日における管理残額を、受贈者が贈与者から相続等により取得したものとみなして相続税が課税される。 |

〇孫やひ孫に相続税が課される場合は、2割加算が適用される。

結婚・子育て資金の一括贈与制度の改正内容(適用期限:令和5年3月31日まで)

| 改正前 | 贈与者から相続等によって取得したとみなされる管理残額について、相続税の2割加算の適用はなし。 |

|---|---|

| 改正後 令和3年4月1日以降 | 贈与者から相続等によって取得したとみなされる管理残額について、孫やひ孫に相続税が課される場合は、2割加算が適用される。 |

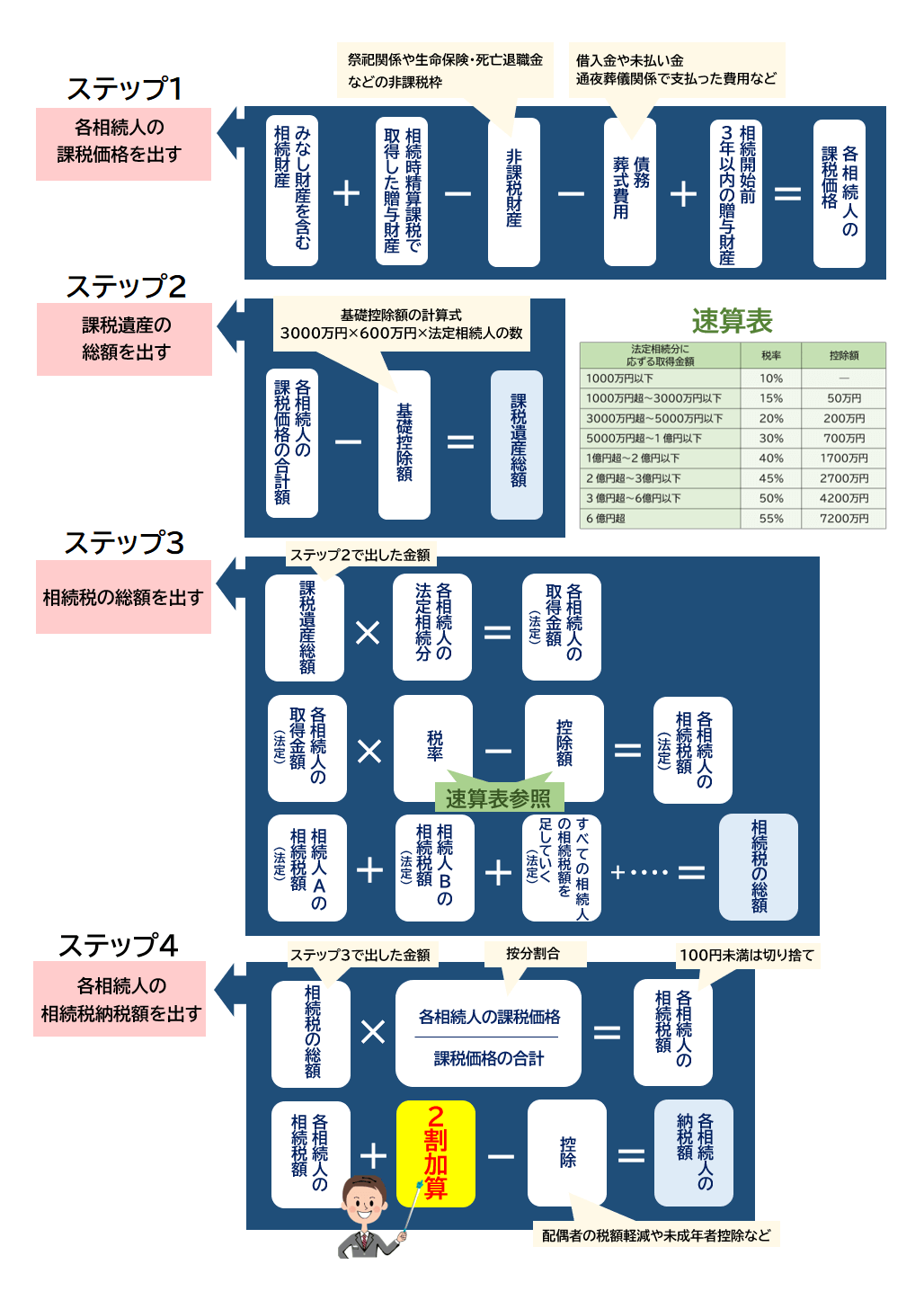

2割加算の計算方法は?

2割加算分の金額を求める計算式は【税額を控除する前の相続税額×0.2】です。

次に2割加算をするタイミングを下の図で確認してみましょう。

相続税の計算過程4つのステップのうち、最終段階であるステップ4のタイミングで2割加算を行います。

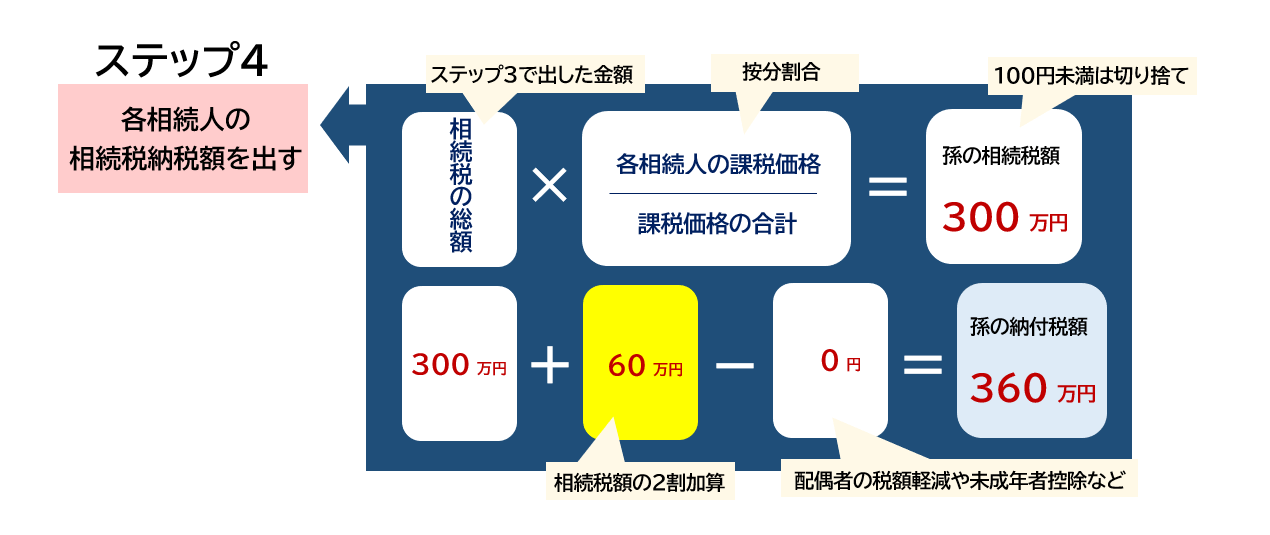

相続税の2割加算計算例

遺贈を受けた孫(25歳)の相続税額が300万円だった場合

孫の納税額計算式【300万円+60万円=360万円】

したがって、孫が納める相続税は360万円となります。

相続税申告で2割加算をしなかったらどうなる?

もし、2割加算をしない状態で申告をした場合は、税務調査などによって、たとえ故意による申告漏れでなくても追徴課税が発生する他、申告しなかったペナルティとして附帯税(延滞税や加算税)を支払うことになります。

したがって、税金の申告漏れは「痛い出費」が発生することになるということです。

なお、税務調査が行われる前に申告漏れに気づいた場合は、早めに修正を申し入れて修正申告書を提出しましょう。

相続税のことを相談したい

- 「相続税の計算が合っているか不安」

- 「税務調査によるペナルティが発生しないよう、正確な申告をしたい」など

相続税に関するご相談は、豊富な実績と豊な経験をもった相続税につよい税理士やスタッフがそろう岡野雄志税理士事務所にお任せください。

相続税以外の相続に関するご相談なども、各種専門家と連携をして安心サポート体制を整えております。

また、当事務所では遠方でもご利用いただけるWEB面談も実施しております。

まずは、お気軽にお問合せください。

相続税に関する事であれば、無料でご相談可能です。

この記事の監修者

税理士岡野 雄志

相続税専門の税理士事務所代表として累計2,542件の相続税の契約実績。

専門書の執筆や取材実績多数あり。

相続税の無料相談受付中

岡野雄志税理士事務所は、ご相談やご契約の99%以上が相続税の国内でも数少ない相続税を専門に取り扱う税理士事務所です。

- 創業17年、相続税一筋! 専門性の高さが特徴です。

- 業界屈指の相続税の還付実績。1,783件の相続税を取り戻しています。

- 相続税の還付実績が証明する財産評価の高度な専門知識と豊富な経験。

- 最小限の税務調査リスクで、最大限節税する相続税申告を行います。