相続税の申告期限はいつ?計算方法。過ぎたら?延長できる?

相続の発生時

最終更新日 2023/04/12

そこで今回は、「相続税の申告期限」や「申告期限を過ぎてしまった際のペナルティ」、「申告期限の延長制度」などについて解説していきます。

相続税申告期限は相続発生から10ヵ月。その間にやるべきこと

相続税の申告期限日は、被相続人が亡くなったことを知った日から10ヵ月と定められています。相続税の納付期限も申告期限と同様に相続発生から10ヵ月となります。つまり、被相続人が亡くなってから、10ヶ月以内に、「相続税申告書を税務署に提出」と「相続税を金融機関(銀行)で納税」を済ませる必要があります。

相続税申告期限の計算方法は?

相続税の申告期限は被相続人が亡くなってから10ヵ月ですが、その期限は被相続人が亡くなった日の翌日からカウントされ、10ヵ月後の同日(この日を応当日といいます)になります。

例えば、2021年6月7日に被相続人が亡くなった場合、相続税の申告期限と納付期限は10ヵ月後の2022年4月7日が相続税の申告期限となります。

ただし、10ヵ月後の申告期限日が「土・日・祝日」だった場合や、「相続人が被相続人の亡くなったことを知らなかった」場合は、例外として申告期限日が異なります。

相続税の申告期限が土日や祝日の場合の相続税申告期限の計算方法は?

相続発生から10ヵ月後となる申告期限(応当日)が土日または祝日の場合は、税務署がお休みのため、休み明けの平日が申告期限となります。

例えば、2021年6月9日に被相続人が亡くなった場合、10ヵ月後は2022年4月9日(土)になりますが、この日は土曜日のため申告期限は休み明けの4月11日(月)になります。

被相続人が亡くなったことを知らなかった場合の相続税申告期限の計算方法は?

相続税の申告期限日の計算方法は、厳密にいうと被相続人が亡くなった日からではなく、「亡くなったことを知った日の翌日から」になります。そのため、連絡がつかず被相続人が亡くなったことを知らなかった場合、知らなかった期間は申告期限である10ヵ月にはカウントされません。

つまり、2021年6月7日に被相続人が亡くなったものの、相続人が知らせを受けたのが2021年6月10日だった場合、その日の翌日(6月11日)から10ヵ月がカウントされます。

また、兄弟など複数いる相続人の一人に連絡がつかず、「被相続人が亡くなったことを知った日」が兄弟で異なる場合や、孤独死などで死亡日が特定できない場合には、次のような起算方法が適用されます。

兄弟で被相続人が亡くなったことを知った日が異なる場合の相続税申告期限の計算方法は?

例えば、被相続人である父と同居している兄が、離れて暮らす弟と連絡がつかず、父が亡くなったことを知るタイミングが相続人同士で異なる場合、申告期限も別々になります。

兄の場合

父が亡くなったことを知った日(死亡日):2021年6月7日

相続申告期限:2022年4月7日

弟の場合

父が亡くなったことを知った日:2021年6月16日

相続申告期限:2022年4月16日

孤独死などで死亡日が特定できない場合

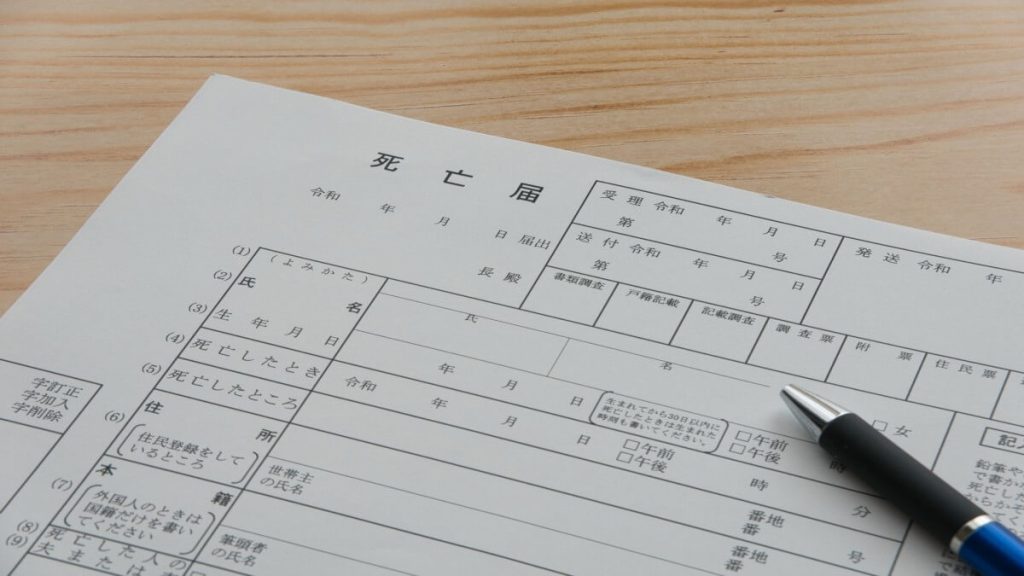

孤独死で亡くなった場合、死亡日を特定できないため、戸籍上の死亡日には、次のように日付に幅を持たせたり、推定で記載されることがあります。

(戸籍上の死亡日 記載例)

- 2021年6月7日から10日間

- 2021年6月死亡

- 推定2021年6月7日死亡

こうした場合、それぞれ次のように解釈されます。

(相続税申告上の解釈)

- 2021年6月7日から10日間 → 2021年6月17日

- 2021年6月死亡 → 2021年6月30日

- 推定2021年6月7日死亡 → 2021年6月7日

相続税の申告書類作成にかかる日数は?

相続税の申告においてはさまざまな書類を用意する必要があるため、税理士に依頼する場合でも、準備から相続税申告書の提出までにかかる日数は、半年以上を見積もっておいたほうが無難といえます。

役所から書類を取り寄せるだけでも、数ヵ月かかることがあり、資料を取り寄せる段取りや効率的な手順を知らないと、提出期限に間に合わなくなる可能性があります。

相続税の申告期限を過ぎるとペナルティ?ペナルティにはどんなものがある?

相続税に限らず、税金の申告書を期限までに提出しないと罰則があります。相続税の申告期限を過ぎてしまった場合はどんな罰則があるのでしょうか。

また、申告期限の10ヵ月を過ぎてしまった場合でも、税務署から連絡が来る前に自分から提出した場合と、税務署の連絡を受けてから提出した場合では罰則の内容が異なります。

ここでは、相続税の申告期限を過ぎてしまった場合の罰則について、詳しく解説いたします。

まず、相続税の申告期限(10ヵ月)を過ぎてしまうと、相続税に「加算税」と「延滞税」が加算されてしまいます。

相続税申告期限を過ぎた場合に発生する延滞税とは?

延滞税とは、相続税申告期限の翌日から、相続税を納付するまでの日数に応じて課される税金のことを指します。

税務署に言われる前に自分から提出した場合の無申告加算税

相続税申告期限が過ぎているが、税務調査の通知が来る前に申告をした場合、5%の無申告加算税がかかります。

税務署に言われてから提出した場合の無申告加算税

税務調査の通知が来た後に、相続税の申告を行った場合、15~20%の無申告加算税がかかります。

また、税務調査の通知が来るタイミングは決まっていません。相続税の時効は、法律上5年であるため、申告期限から5年間は税務調査の通知が来る可能性があります。

相続税申告期限は延長できる?

相続税申告期限は相続発生から10ヵ月ですが、やむを得ない理由が発生した場合には、相続税申告の期限を延長することができます。

国税庁の国税通則法では、以下のやむを得ない理由などにより、相続人は相続税の申告期限を延長できることが定められています。

相続税申告期限を延長できるケース

- 相続人となる胎児が生まれた場合(相続税申告時はまだ生まれておらず、生まれたとみなし相続人として計算されていた場合)

- 遺贈に係わる遺言書や、遺贈の放棄があった場合

- 相続人の認知等で相続人に異動が生じた場合

- 遺贈の放棄があったことや、死亡退職金の支給が確定した場合

なお、国税庁では新型コロナウイルス感染症蔓延を考慮し、新型コロナウイルスによる申告期限の延長を可能にしています。

(2021年4月16日より、延長条件が厳しくなったため、対象者が限られます。)

新型コロナウイルスの影響による申告期限延長の手続きや条件に関してはこちらをご覧ください。新型コロナの相続税申告期限延長の手続き方法(4/16以降)

相続税申告期限を延長するときはココに注意!

相続税申告期限を延長する場合は、次の2点に注意が必要です。

申告期限の延長を申請する相続人全員が「災害による申告、納付等の期限延長申請書」を作成しなければなりません。

相続人1人が提出しても、その他の相続人には期限延長が認められません。

申告期限を延長すると、申告書の提出日が「相続税納付期限日」となります。

申告書の提出日が相続税納付の期限日となるため、提出後に納税すると、期限後の納税となって延滞税がかかってしまいます。必ず申告書提出前に納税を済ませましょう。

相続税申告を税理士に依頼するのに期限はある?

相続税申告を税理士に依頼する期限等は、基本的にはありません。

しかし、相続税申告期限が3ヶ月以内に迫ると、税理士の報酬に特急料金の費用が発生するケースは多いため、期限半年前などできる限り期限に余裕をもって税理士に依頼することをおすすめします。

また、税理士でない人が自分だけで相続税申告するケースは約1割であり、約9割の相続税の申告に税理士が関与しています。

相続税の申告は、土地の評価や不動産評価などが絡むため、税理士でも正確に申告するのが難しいと言われている分野です。相続税専門の税理士に依頼し、過剰に納税しない工夫が必要です。

相続税申告期限までやる手続きとは?

日数が十分にあるようにも思われますが、相続税を申告・納付するまでにはやるべきことがたくさんあります。ここでは、相続発生の翌日から10ヵ月の間に、相続人がするべき手続きについて解説します。

相続発生の翌日から3ヵ月以内にする手続き

通夜から四十九日忌要にはじまり、さまざまな手続きや確認事項があります。

- 通夜から四十九日忌要

- 遺産や債務の概要把握

- 相続人の確認

- 相続人の相続放棄・限定承認の申述

相続発生の翌日から4ヵ月以内にする手続き

上記の手続きに加え下記の申告を行います。

- 準確定申告

準確定申告は、確定申告が必要な被相続人が確定申告をしないまま年の途中で亡くなった場合、相続人が代わりにその年の所得税や消費税を申告することです。

相続発生の翌日から10ヵ月以内にする手続き

上記の手続きに加え下記の手続きを行います。

- 相続税の申告書を作成

- 遺産分割協議書の作成

- 遺産の評価

- 鑑定

- 遺産や債務の調査

- 遺産の名義変更

- 相続税の申告と納付

まとめ

- 相続税申告期限は10ヵ月

- 起算日は被相続人が亡くなったことを知った日の翌日から

- 申告期限が土日・祝日の場合は休み明けの翌日でOK

- 兄弟でも被相続人の死亡日の確認が異なる場合、それぞれ申告期限日が異なる

- 孤独死などで死亡日が特定できない場合は、特別な解釈で死亡日が決まる

- 税理士に依頼する場合でも申告には半年以上の余裕を

- 申告期限を過ぎると相続税に加算税と延滞税が加算される

- 相続税の申告期限は延長できるケースがある

- 相続税の申告期限を延長する際の注意点をお忘れなく

この記事の監修者

税理士岡野 雄志

相続税専門の税理士事務所代表として累計2,542件の相続税の契約実績。

専門書の執筆や取材実績多数あり。

相続税の無料相談受付中

岡野雄志税理士事務所は、ご相談やご契約の99%以上が相続税の国内でも数少ない相続税を専門に取り扱う税理士事務所です。

- 創業17年、相続税一筋! 専門性の高さが特徴です。

- 業界屈指の相続税の還付実績。1,783件の相続税を取り戻しています。

- 相続税の還付実績が証明する財産評価の高度な専門知識と豊富な経験。

- 最小限の税務調査リスクで、最大限節税する相続税申告を行います。