相続した土地の相続税がかからない6つのケースについて解説!

相続の発生時

最終更新日 2022/06/22

「相続した土地の相続税がかからない方法はある?」

近年、平成27年1月1日から基礎控除額が大幅に減額された影響もあり、相続税申告の対象者は増加傾向にあります。

大切な人が守ってきた財産ですから、少しでも残したいと思うのは当然のことでしょう。

相続税が発生するかしないかは、現金や預貯金、土地や家屋など相続した財産の総額が、基礎控除額を超えるかどうかで決まります。現金や預貯金には相続税がかかるが、土地には相続税がかからないということはありません。

しかし、相続財産総額が基礎控除額を超えていたとしても、相続税を支払わなくていいケースは多々あります。また、土地の評価を相続税専門の税理士に依頼すれば、土地評価額を抑え、基礎控除内に相続財産総額が抑えられる可能性もあるのです。

そこで今回は、相続税額に大きく影響するといわれている土地についてスポットを当て、「相続した土地の相続税がかからない6つのケース」を具体的にご紹介します。

土地の評価は相続税額に大きく影響するため、評価額を抑える方法を理解して、思わぬ損を防ぎましょう。

相続した土地の相続税がかからないケース

相続した土地の相続税がかからないケースは主に以下の6つがあげられます。

- 1.遺産総額が基礎控除以のとき

- 2.小規模宅地等の特例を適用したとき

- 3.配偶者の税額軽減を適用したとき

- 4.未成年者控除・障害者控除を適用したとき

- 5.相次相続控除を適用したとき

- 6.相続税専門の税理士に依頼し、土地の評価額を基礎控除額以下に抑えることができたとき

なお、相続税がかからなくても【2.(小規模宅地等の特例)】【3.(配偶者の税額軽減)】の適用を受けた場合は相続税の申告が必要となります。

1. 遺産総額が基礎控除以下のとき

相続税は、土地や現金などの相続財産を得たすべての人に発生するものではありません。

相続税には「基礎控除額」という非課税枠があるからです。基礎控除額は、「3,000万円+600万円×法定相続人の数」という算式で求めます。

土地や現金などの相続財産の総額が基礎控除額以下であれば、相続税がかからず相続税の申告も必要ありません。

2.小規模宅地等の特例を適用したとき

※相続税の申告は必要です!

小規模宅地等の特例は、一定の要件を満たせば、土地の評価額が80%または50%減額することができる特例です。

小規模宅地等の特例が適用される場合は、相続税額を大幅に抑えることができるので、相続税がかからないラインまで減額できる可能性があります。

注意点は、小規模宅地等の特例を適用した場合、たとえ相続税額が0円になったとしても、相続税の申告は必要となることです。相続税の申告期限内(相続開始から10ヵ月)に申告・納付できるようにしましょう。

3.配偶者の税額軽減を適用したとき

※相続税の申告は必要です!

配偶者の税額軽減の適用を受けるには、戸籍上の配偶者であり、相続税の申告期限までに遺産分割が完了していなければなりません。

配偶者の税額軽減の内容は以下の通りです。

- 配偶者が取得した土地や現金などの遺産総額が、法定相続分以下であれば相続税はかからない。

- 法定相続分を超えて相続した場合でも、取得した土地や現金などの遺産総額が1億6,000万円以下であれば相続税はかからない。

ただし、配偶者の税額軽減を適用した場合、たとえ相続税額が0円になったとしても、相続税の申告は必要です。相続税の申告期限内(相続開始から10ヵ月)に提出できるようにしましょう。

また、一次相続で配偶者の税額軽減を最大限に利用してしまうと、二次相続の際に損してしまうケースがあります。

配偶者の税額軽減を利用する人は、相続税専門の税理士に相談し、二次相続のシミュレーションをしながら、相続税申告を行うことをおすすめします。

【全国対応】相続税専門税理士お問合せフォーム

4.未成年者控除・障害者控除を活用したとき

土地や現金を相続した者が未成年であったり、障害者であった場合、相続税額が一定額控除されます。

未成年控除

相続人が18歳未満の場合、相続税の額から「10万円×満18歳になるまでの年数」分が控除されます。

さらに、控除しきれない金額がある場合には扶養義務者の相続税額から控除することができます。

未成年控除の適用要件は以下の通りです。

- 18歳未満である

- 法定相続人である

- 日本国内に住所がある

障害者控除

相続人が障害者の場合、一般障害者は、相続税の額から「10万円×満85歳になるまでの年数」分が控除され、特別障害者は、相続税の額から「20万円×満85歳になるまでの年数」分が控除されます。

障害者控除の適用要件は以下の通りです。

- 85歳未満・障害者である

- 法定相続人である

- 日本国内に住所がある

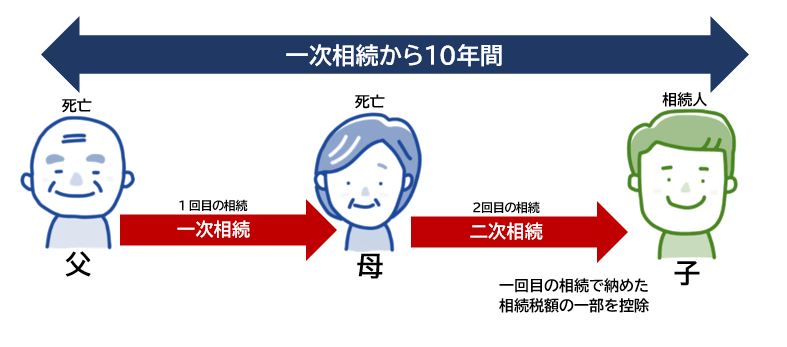

5.相次相続控除を活用したとき

短期間の間に相続が立て続けに起こった場合(10年以内に相続が発生した場合)、納税の負担が重くなるということから、一回目の相続(一次相続)で納めた相続税額の一部を2回目(二次相続)の相続税額から控除できる「相次相続控除」という税額控除があります。

相次相続控除の適用を受け、二次相続で控除できる金額は、二次相続が発生するまでの期間について、一次相続の相続税額を1年につき10%ずつ減額した額です。

すなわち、一次相続から二次相続までの期間が短いほど控除される額が多くなり、二次相続時の相続税額の負担が軽減されるしくみです。

一次相続から二次相続まで5年経っていた場合、一次相続のときの相続税額のほぼ半分を控除することができるのです。※相次相続控除は、法定相続人以外は適用できません。

このように、相次相続控除の適用によって、相続した土地や現金などの相続税を大幅に減らすことができた場合、相続税がかからないことがあります。

6.相続税専門の税理士に依頼し、土地の評価額を抑えることができたとき

相続税は、どの税理士に依頼しても同じ税額になるわけではありません。

中でも土地の評価については、依頼する税理士によって評価額に大きな差が出ます。

つまり、税理士の専門性がより発揮されるのは土地の評価であり、豊富な知識と経験が備わっていない場合は、相続税額を抑えることができません。思わぬ損につながっているのです。

相続税専門の税理士に依頼することで、土地の評価額を最大限に抑えることができ、相続税がかからないところまで減額できるケースも少なくありません。

実際、相続税を専門としている当事務所をご利用いただいたお客様からは、

や

「土地の評価を下げてもらったことにより、最終的に相続税がかからなくなり、驚きました」という声をいただいております。

相続税の負担が重くなるか、軽く済むかは依頼する税理士によって異なりますので、土地を相続された方は、相続税を専門としている税理士にご相談ください。

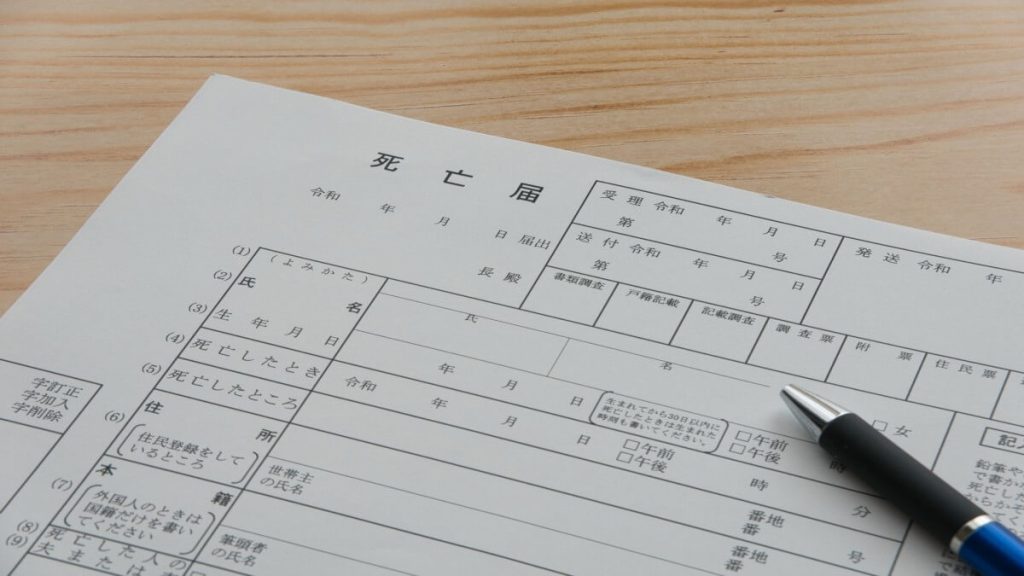

固定資産税のかからない土地の相続税申告は必要なの?

固定資産税がかからない土地を相続した場合でも、場合によって相続税の申告が必要となります。

たとえば、公衆用道路のように非課税の場合と、山林のように固定資産税が少額のために税金の支払いが必要ない場合がありますが、後者の場合はたとえ相続税が0円になったとしても、評価額がついている土地であれば土地の評価および相続税の申告は必要となります。

遺産総額とは、被相続人が所有していた財産をすべて合わせた金額です。

つまり、固定資産税がかからない土地であっても、被相続人が所有していた土地であるならば、「固定資産税のかからない土地」も課税の対象となります。

土地の相続税のことなら岡野相続税理士法人へ

今回、土地の相続税がかからない6つのケースをご紹介しました。

特例を活用することによって大きな節税効果につながるということや、依頼する税理士によって相続税額に大きな差が出るということがご理解いただけたかと思います。

さらに、土地の相続税は相続開始後のみならず、生前から節税対策を行うことで、相続時の相続税負担額が軽減されるケースもあります。

ただし、生前に土地を贈与されることによって、不動産所得税が発生したり、かえって相続税よりも贈与税の方が高くついてしまう場合もあるので、土地の相続税対策については、相続税を専門としている税理士に相談すると的確なアドバイスを得ることができます。

土地の相続税についてお困りごとはありませんか?

岡野相続税理士法人は、相続税における専門性の高い案件を豊富に取り扱っております。

どのようなご相談でも構いません。相続税についてお困りごとやご心配なことがございましたら、全国対応無料相談までお気軽にお問合せください。

【全国対応】相続税専門税理士お問合せフォーム

この記事の監修者

税理士岡野 雄志

相続税専門の税理士事務所代表として累計2,542件の相続税の契約実績。

専門書の執筆や取材実績多数あり。

相続税の無料相談受付中

岡野雄志税理士事務所は、ご相談やご契約の99%以上が相続税の国内でも数少ない相続税を専門に取り扱う税理士事務所です。

- 創業17年、相続税一筋! 専門性の高さが特徴です。

- 業界屈指の相続税の還付実績。1,783件の相続税を取り戻しています。

- 相続税の還付実績が証明する財産評価の高度な専門知識と豊富な経験。

- 最小限の税務調査リスクで、最大限節税する相続税申告を行います。