遺産分割協議書の文例集とNG文例!書き方をご紹介

相続の発生時

最終更新日 2023/04/12

この記事では自分で作成する場合のポイントを、文例を交えてわかりやすく解説しています。また、遺産分割協議証明書を用いて、少しでも時間を節約する方法などにも触れています。

遺産分割協議書の文例集

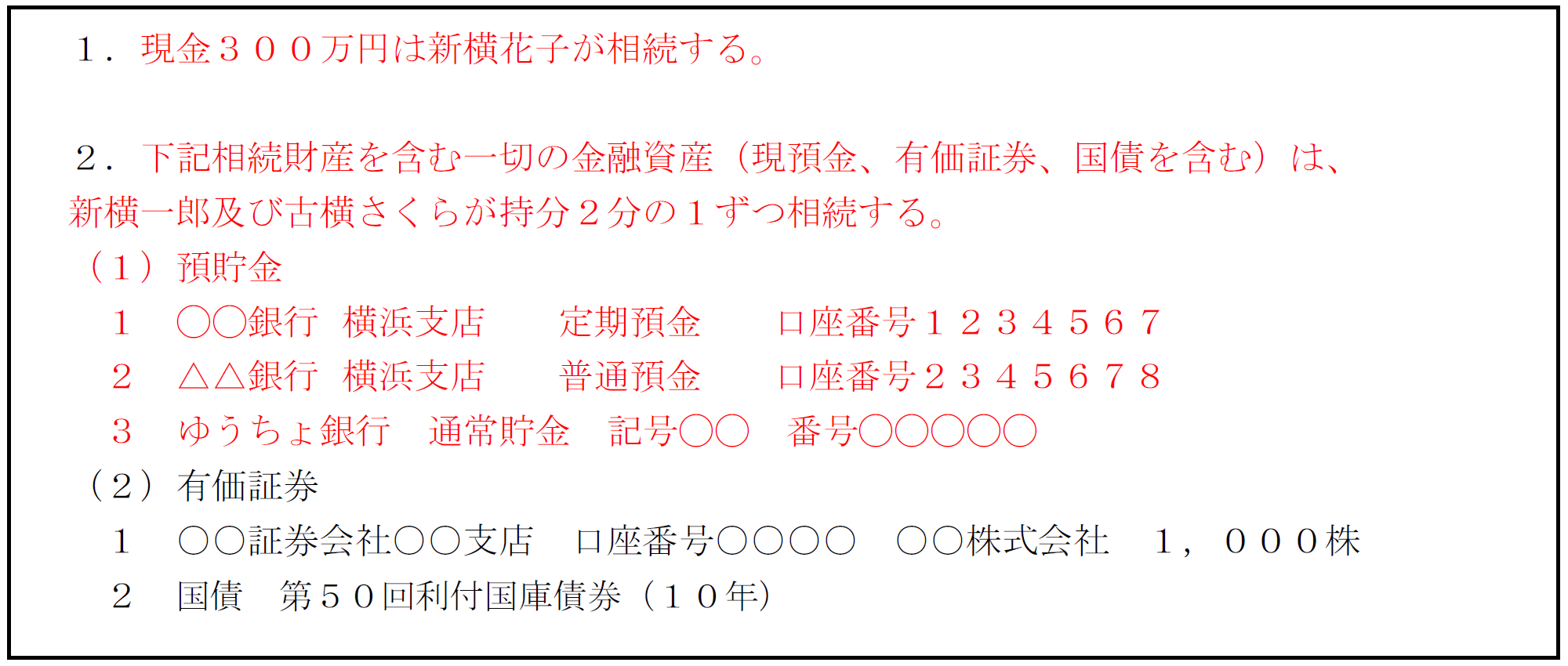

1-1.現預金の遺産分割協議書文例

<書き方のポイント>

預貯金の遺産分割は、

- 銀行名

- 支店名

- 種別(普通預金か定期預金か等)

- 口座番号

- 口座名義

をもれなく記載します。

<文例>

<NG文例>

やめておくべき預金に関する遺産分割協議の文例_1

金額を細かく指定することはおすすめできません。金額を指定しても間違いではありませんが、預貯金口座内のお金は相続開始時から変動することがあります。遺産協議分割書によって相続発生以降の入出金は精算できますが、煩雑さを回避するため金額の記載を行わなのが一般的です。

遺産分割の指定方法は、金額で指定することも可能ですが、割合で分けることも可能です。

手続きの日まで残高が変動している可能性があるため、相続内容は割合で指定したほうがスムーズにいく可能性があります。

やめておくべき預金に関する遺産分割協議の文例_2

●●(相続人の氏名)は、◇◇銀行▽▽支店の普通口座を相続する。

預金口座ごとに分割するのもおすすめできません。というのも、葬儀代や病院代の精算などで預金口座内が変動し、解約してみたら想定外に預金が少なかった場合、トラブルにつながる可能性があります。

相続発生後に入金のあった未収入金や葬儀代、病院代などは遺産分割協議によって精算することができます。

「普通預金」などのようにあいまいな表現で記載することもおすすめしません。

例えば同一支店内に定期預金がある場合や、同一金融機関内の別の支店にほかの普通預金がある場合、金融機関は適切な手続きを行うことができない可能性があります。

金融機関側からすると「定期預金」の承継先について触れられていなければ誰に渡していいのかわかりません。これは、同一の金融機関内の別支店に預金口座がある場合でも同様です。

また、一部の鋼材について記載が漏れている場合、遺産分割協議書の表記のしかたによっては追加で遺産分割協議をしなければならないため、時間がかかることは避けられません。

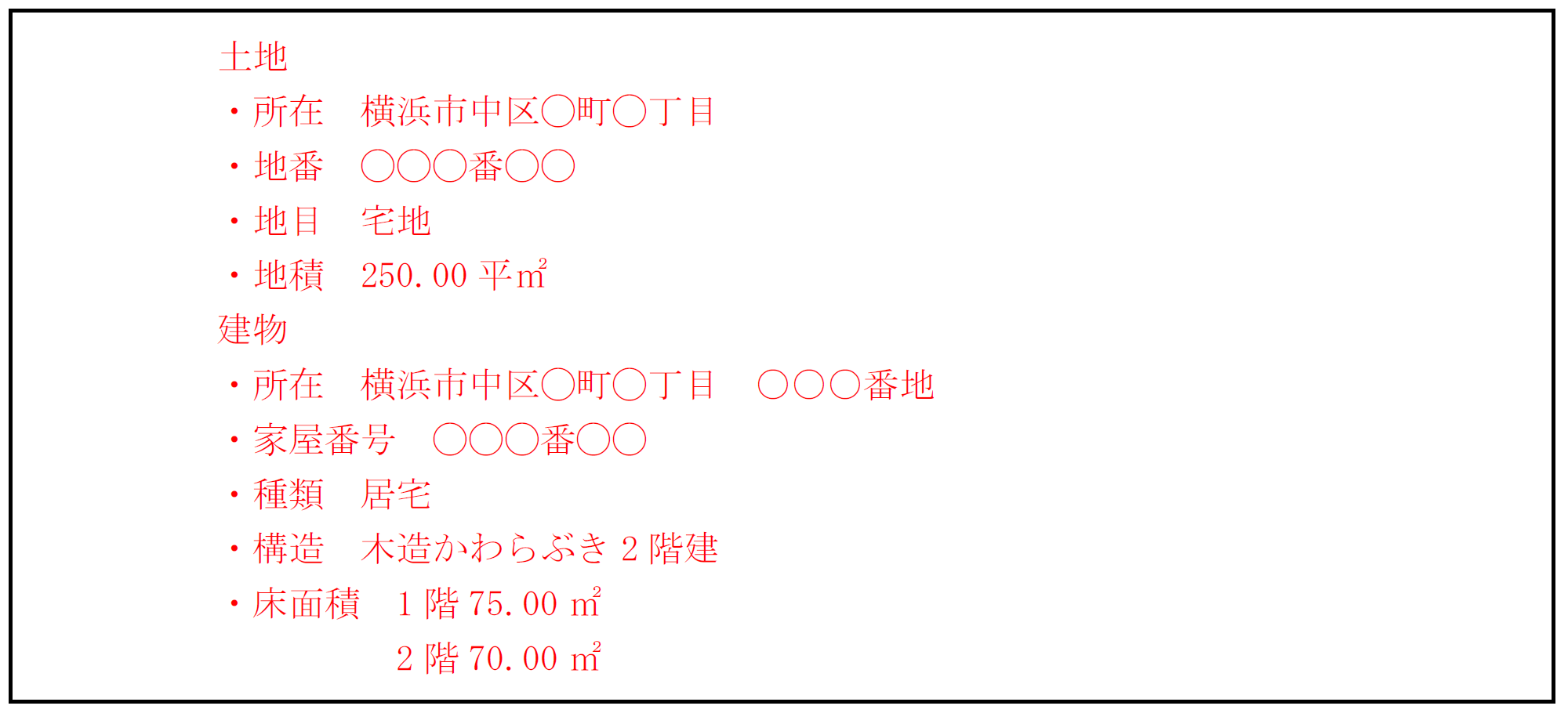

1-2.不動産(一軒家の場合)の遺産分割協議書文例

<書き方のポイント>

遺産として一軒家の場合の分割協議書は、

- 所在

- 地番

- 地目

- 地積

を登記簿の甲欄に記載されているとおりに記載するようにします。

<文例>

(1)土地

所 在 東京都△△区〇〇

地 番 ○○番○○

地 目 宅地

地 積 ○○.○○平方メートル

(2)建物

所 在 東京都△△区〇〇 ○○番○

家屋番号 〇〇番〇

種 類 居宅

構 造 木造瓦葺2階建て

床面積 1階部分 〇平方メートル

2階部分 ○平方メートル

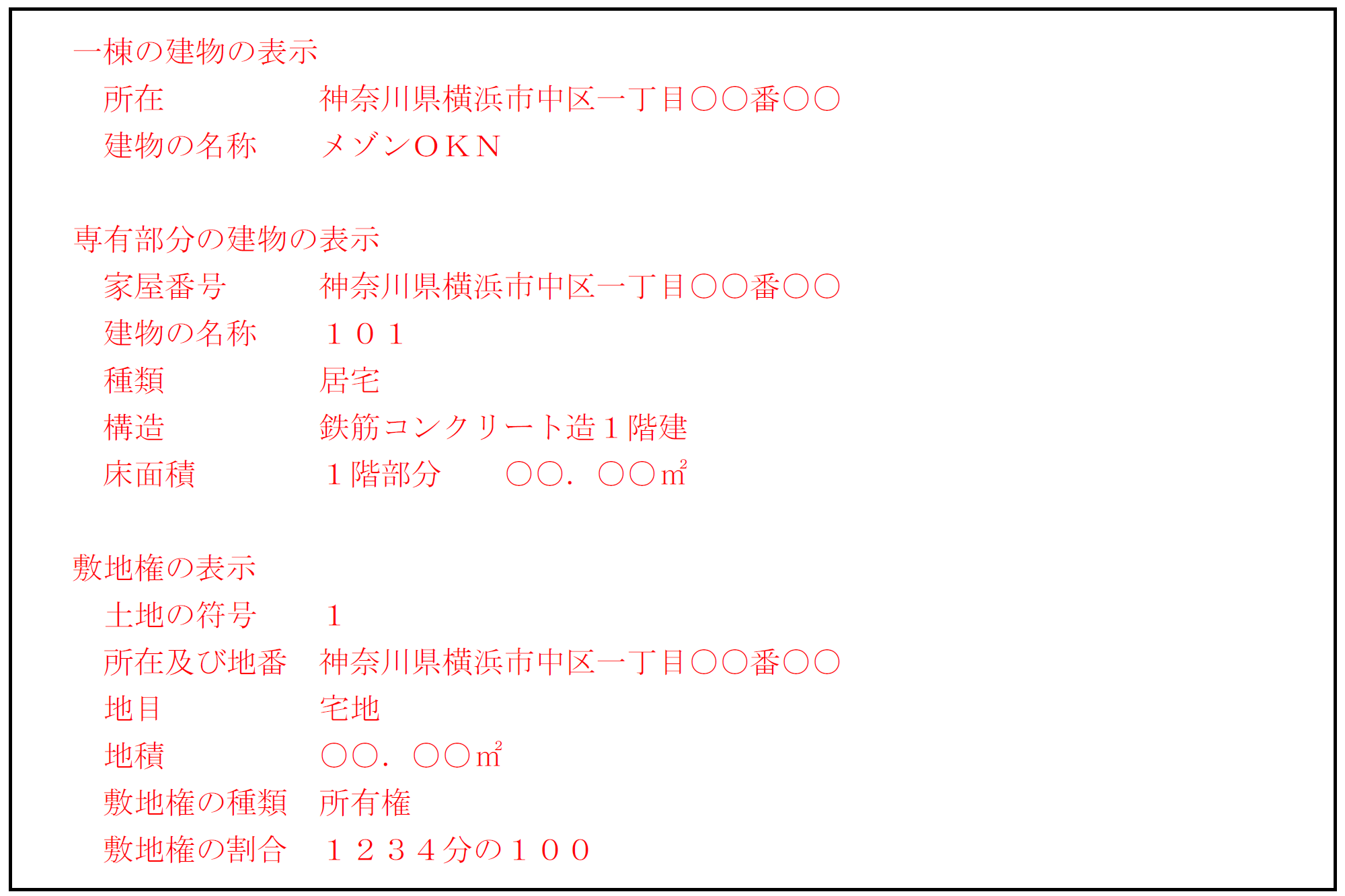

1-3. 不動産(マンションの場合)の遺産分割協議書文例

<書き方のポイント>

遺産としてマンションの場合の分割協議書も登記簿の記載どおりに記載します。

<文例>

一棟の建物の表示

所在 ――――――――――

建物の名称 ――――――――――

占有部分の建物の表示

家屋番号 ――――――――――

建物の名称 ――――――――――

種類 ――――――――――

構造 ――――――――――

床面積 ――――――――――

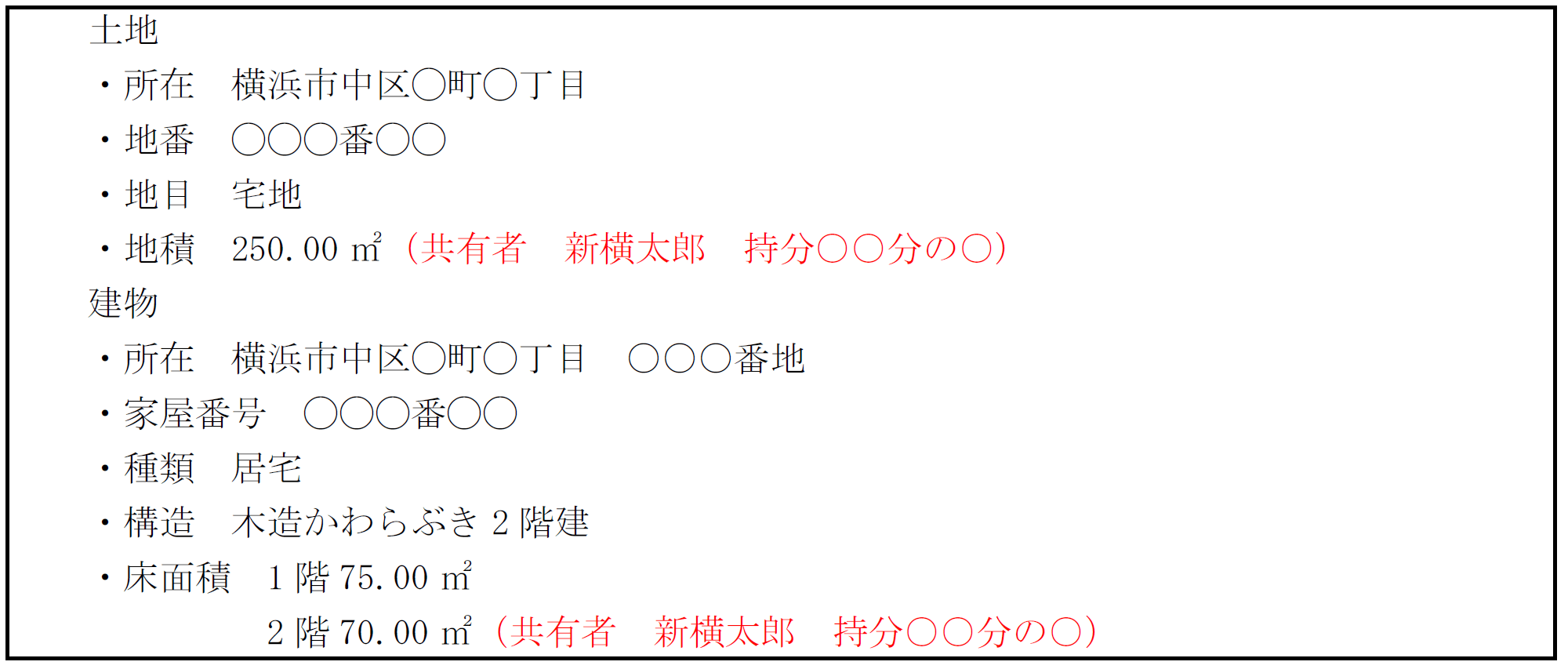

1-4.不動産(共有持分の場合)の遺産分割協議書文例

<書き方のポイント>

不動産を持ち分で相続する場合の分割協議書は登記簿の記載にのっとり、持ち分を誰が相続したのかを明記します。

<文例>

土地

所在 ――――――――――

地番 ――――――――――

地目 宅地

地積 〇〇㎡(共有者 ▲▲ 持ち分〇〇分の〇)

建物

所在 ――――――――――

家屋番号 ――――――――――

種類 居宅

構造 木造かわらぶき2階建て

床面積 1階 〇〇㎡

2階 〇〇㎡(共有者 ▲▲ 持ち分〇〇分の〇)

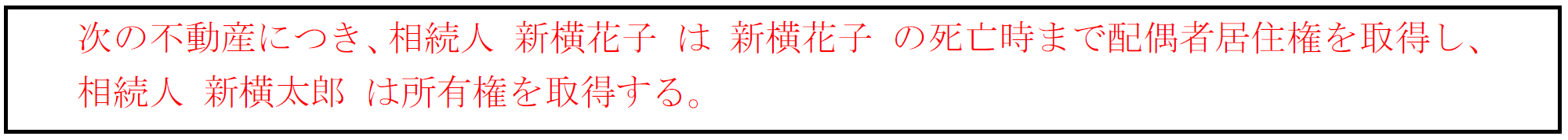

1-5. 配偶者居住権の遺産分割協議書文例

<書き方のポイント>

遺産分割協議で配偶者居住権を取得した場合、遺産分割協議書にその旨を明記します。

<文例>

1-6.上場株式・出資金等の遺産分割協議書文例

<書き方のポイント>

株式を取得したときは、

- 会社名

- 株式数

を正確に記載します。出資金も金融機関名と口数などを正確に記載します。

<文例>

有価証券など

1. 〇〇証券会社 〇〇支店 口座番号〇〇〇〇 ◇◇株式会社1,000株

2. 国債 第〇回利付国庫債券(10年) 額面〇〇円

3. ▲▲株式会社 500株

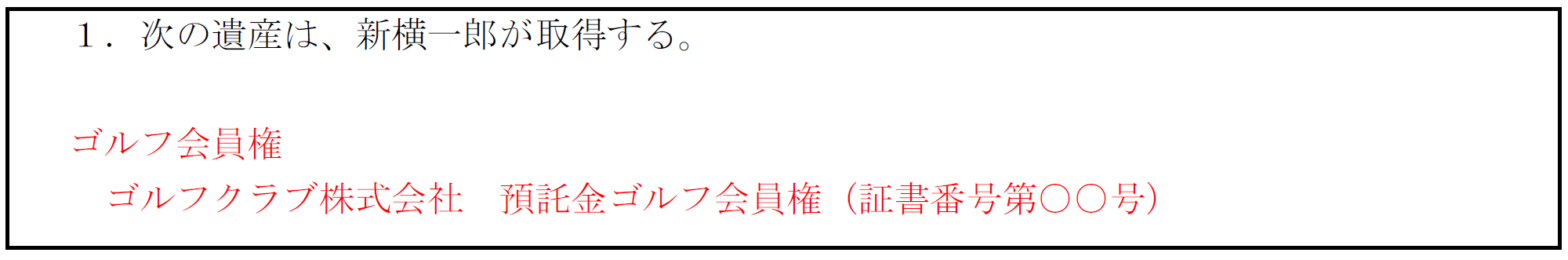

1-7. ゴルフ会員権の遺産分割協議書文例

<書き方のポイント>

ゴルフ会員権を財産として取得したときは、

- 会員権発行の会社名

- 会員権の証書

- 会員番号

などを明記します。また、預り金・出資金がある場合はそれについても記載します。

<文例>

ゴルフ会員権

〇〇ゴルフクラブ株式会社 ゴルフ会員権 証券番号第〇〇号

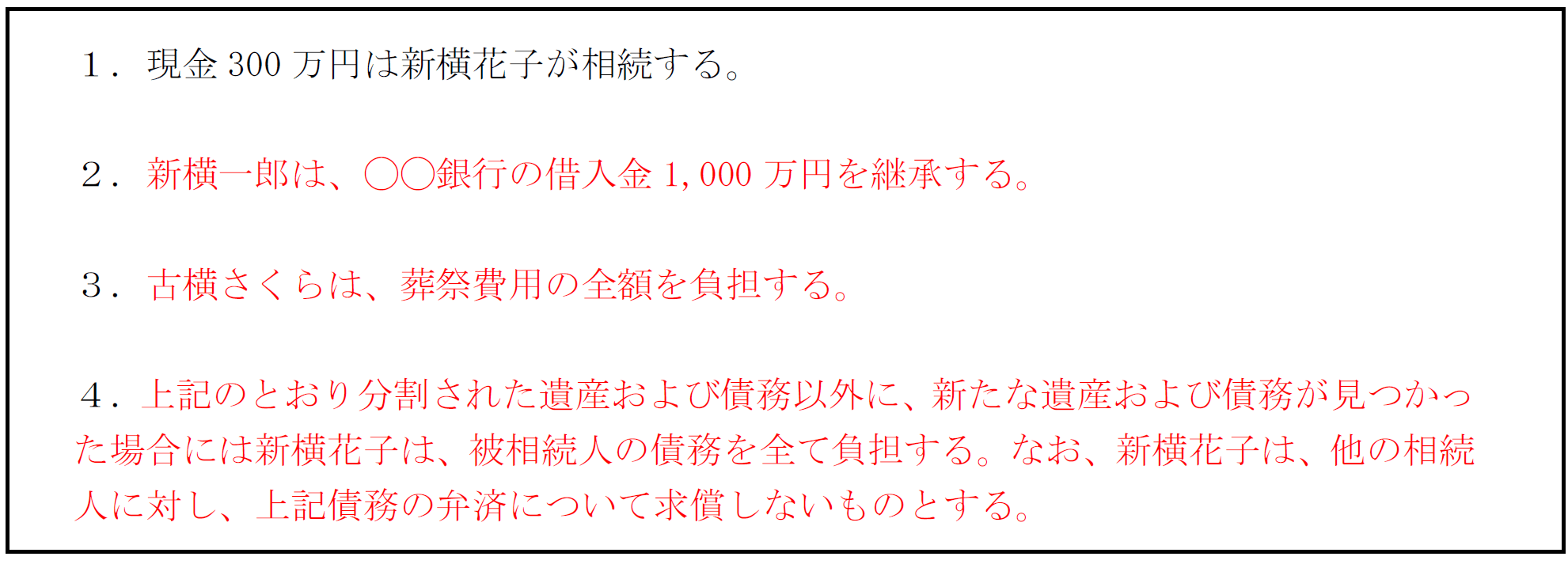

1-8.葬式費用と債務の遺産分割協議書文例

<書き方のポイント>

葬式費用は誰がどのような形で負担するのか、費用の清算方法などを明記します。

また、債務は誰が引き継ぎ支払うのかを明記しておくことが必要です。

<文例>

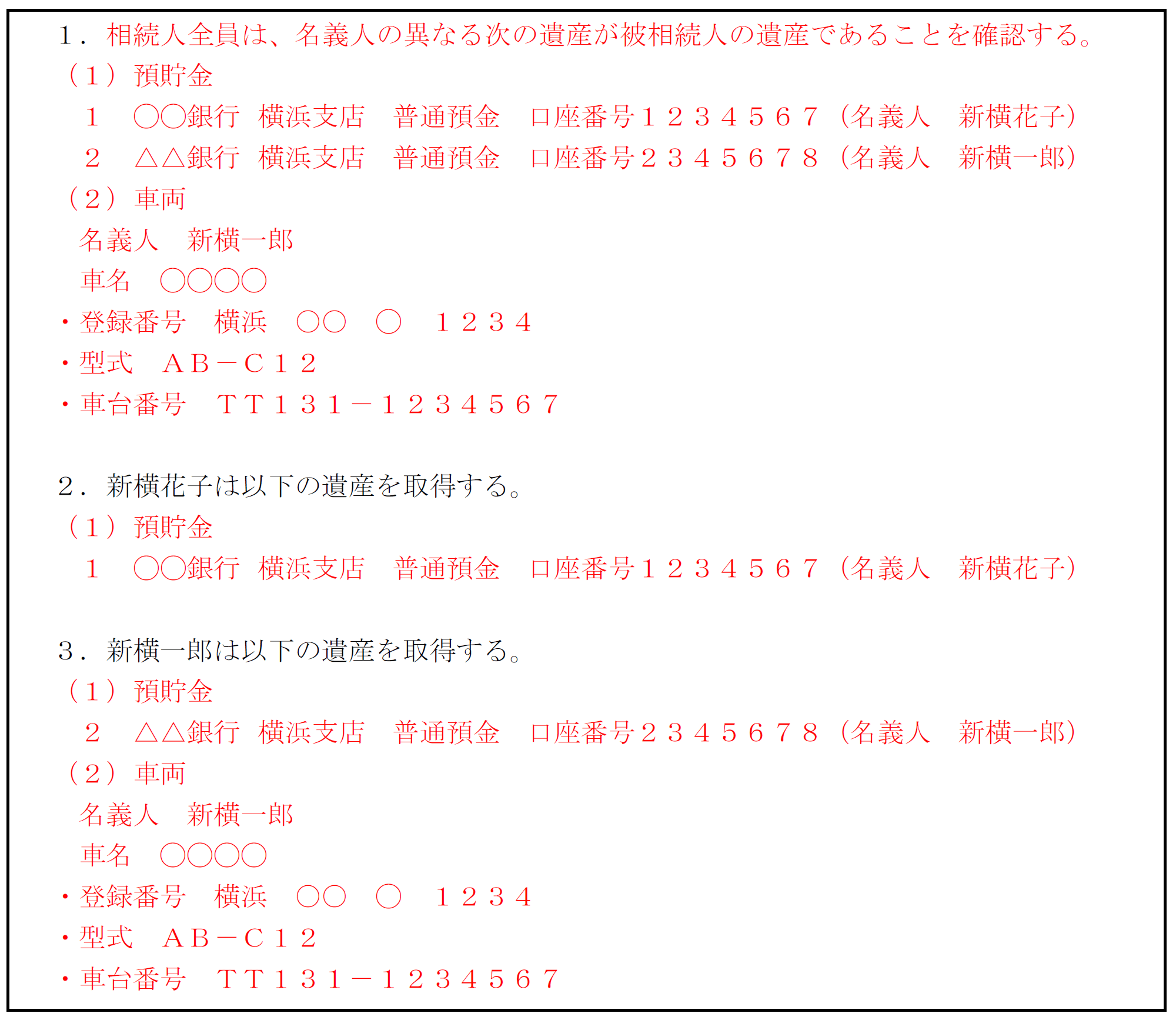

1-9.名義財産がある場合の遺産分割協議書文例

<書き方のポイント>

遺産分割協議書に記載するときは、被相続人名義の預貯金と同じに、預貯金として記載するのが無難です。

<文例>

1. 預貯金

〇〇銀行〇〇支店 普通預金 口座番号〇〇〇〇〇(名義人●●)

預金のほかにも保険や株などが名義財産に該当する可能性がありますので注意が必要です。

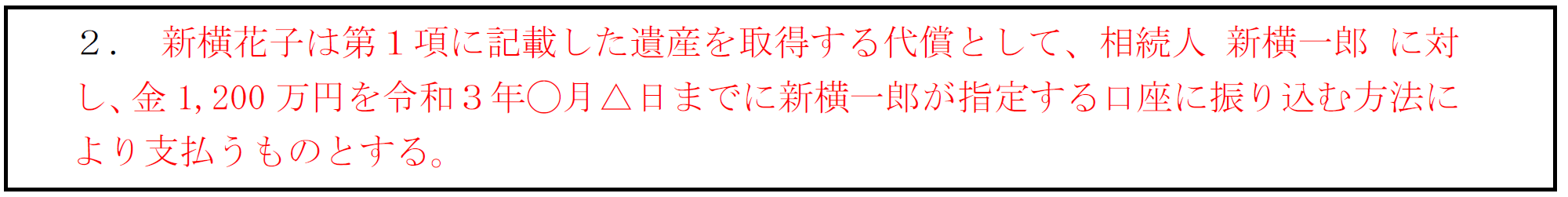

1-10.代償分割がある場合の遺産分割協議書文例

ひとりの相続人が財産を得る代わりに、ほかの相続人に対して代償金を支払うことで清算する遺産分割を代償分割と言います。代償金の金額には明確な基準はなく、遺産分割協議で自由に決めることができます(法定相続分に応じて計算するのが一般的)。

<書き方のポイント>

誰が誰に対し、どのようにいくらお金を支払うのかを明記します。支払時期は明記しなくても可能です。

<文例>

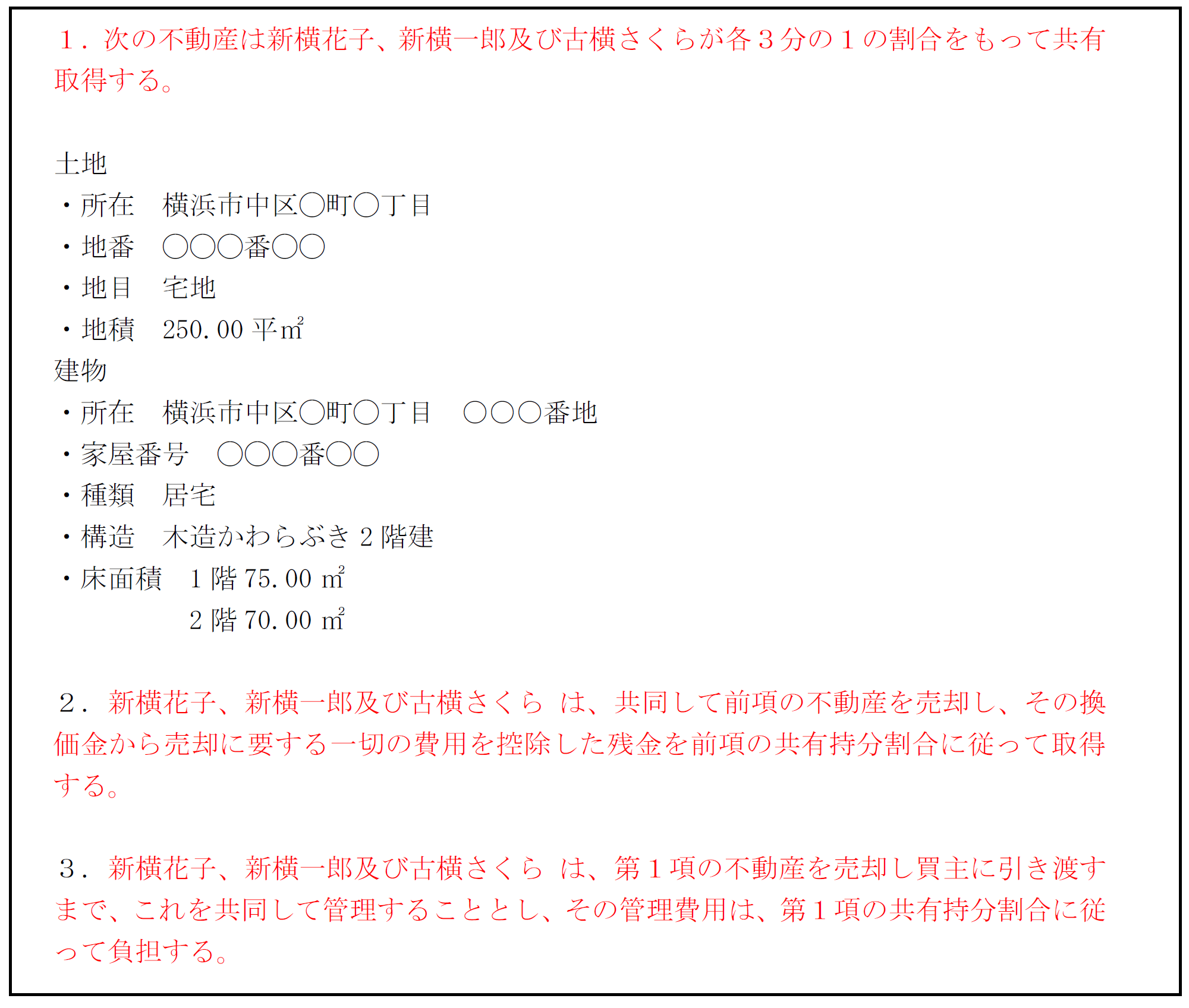

1-11. 換価分割がある場合の遺産分割協議書文例

不動産や株式などの資産を売却してお金にし、ほかの相続人と分け合う方法を換価分割と言います。不動産や株式は売却に時間がかかるため、財産を共有登記か単独登記かを決め、遺産分割協議書に記載します。

<書き方のポイント>

分配した換価代金に贈与税がかかることを避けるため、遺産分割協議書に換価分割を行ったことがわかるように記載します。

<文例>

2. 〇〇(相続人の氏名)、●●(相続人の氏名)は第一項の不動産を売却し買主に引き渡すまでこれを共同で管理することとし、その管理費用は第一項の共有持ち分割合に従って負担する。

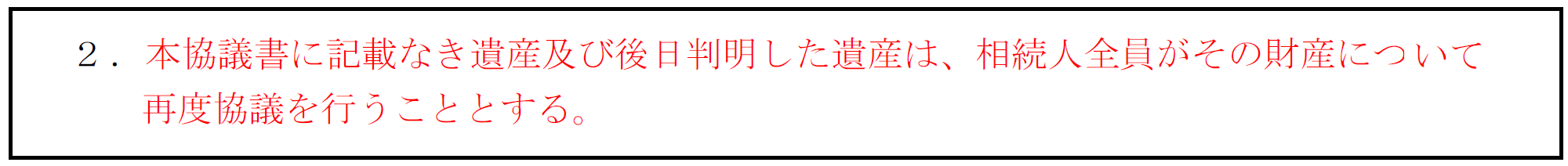

1-12.把握していない財産がある場合の遺産分割協議書文例

遺産分割協議書の作成までに把握できなかった財産が見つかることがあります。

<書き方のポイント>

遺産分割協議書を作成後、新たに見つかった財産の取り扱いをどうするか、あらかじめ遺産分割協議書に定めておくことができます。

<文例1>

<文例2>

<NG文例>

遺産分割協議後に申告していない財産が見つかったときは、臨機応変に対応するためにもこの一文は入れない方がよいと考えられます。相続人の相続割合やほかの相続の金額によって、基礎控除額をはるかに超えてしまうというケースも考えられるためです。

もちろん、この文例をあらかじめ決めておいた方が便利という向きもあるので、その点は臨機応変に対応することが必要です。

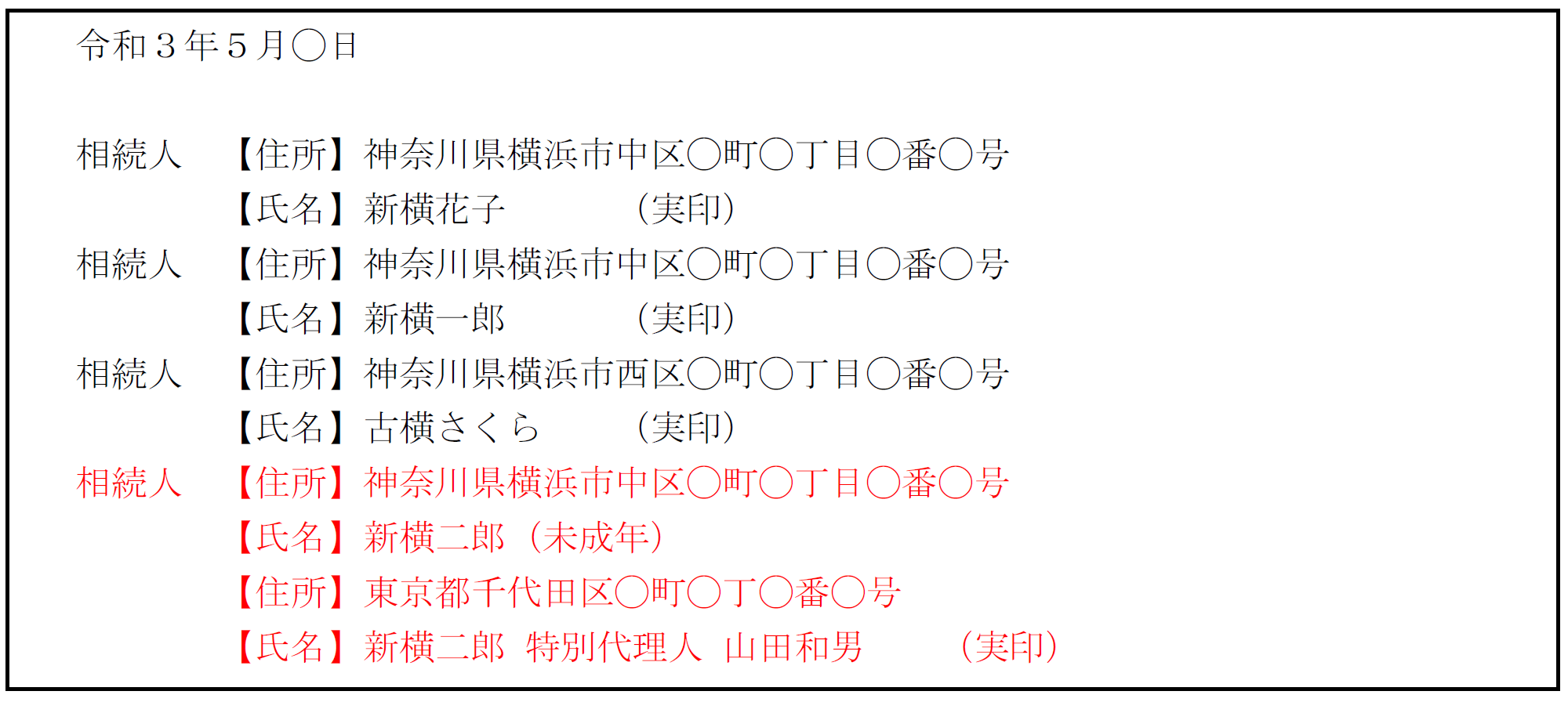

1-13.相続人に未成年者がいる場合の遺産分割協議書文例

未成年者は遺産分割協議に参加する資格がないため、法定代理人に参加してもらわなければなりません。親権者も同じく相続人であれば、利益相反行為となり代理人として認められないためです。この場合、未成年者について特別代理人を選任します。

特別代理人の選任の申し立ては親権者が行い、未成年者の住所地の家庭裁判所に『特別代理人選任申立書』を提出します。

<書き方のポイント>

特別代理人を選任したことを記すとともに、特別代理人の自署と実印の押印も必要となります。

<文例>

(氏名を自著し、実印を捺印する。)

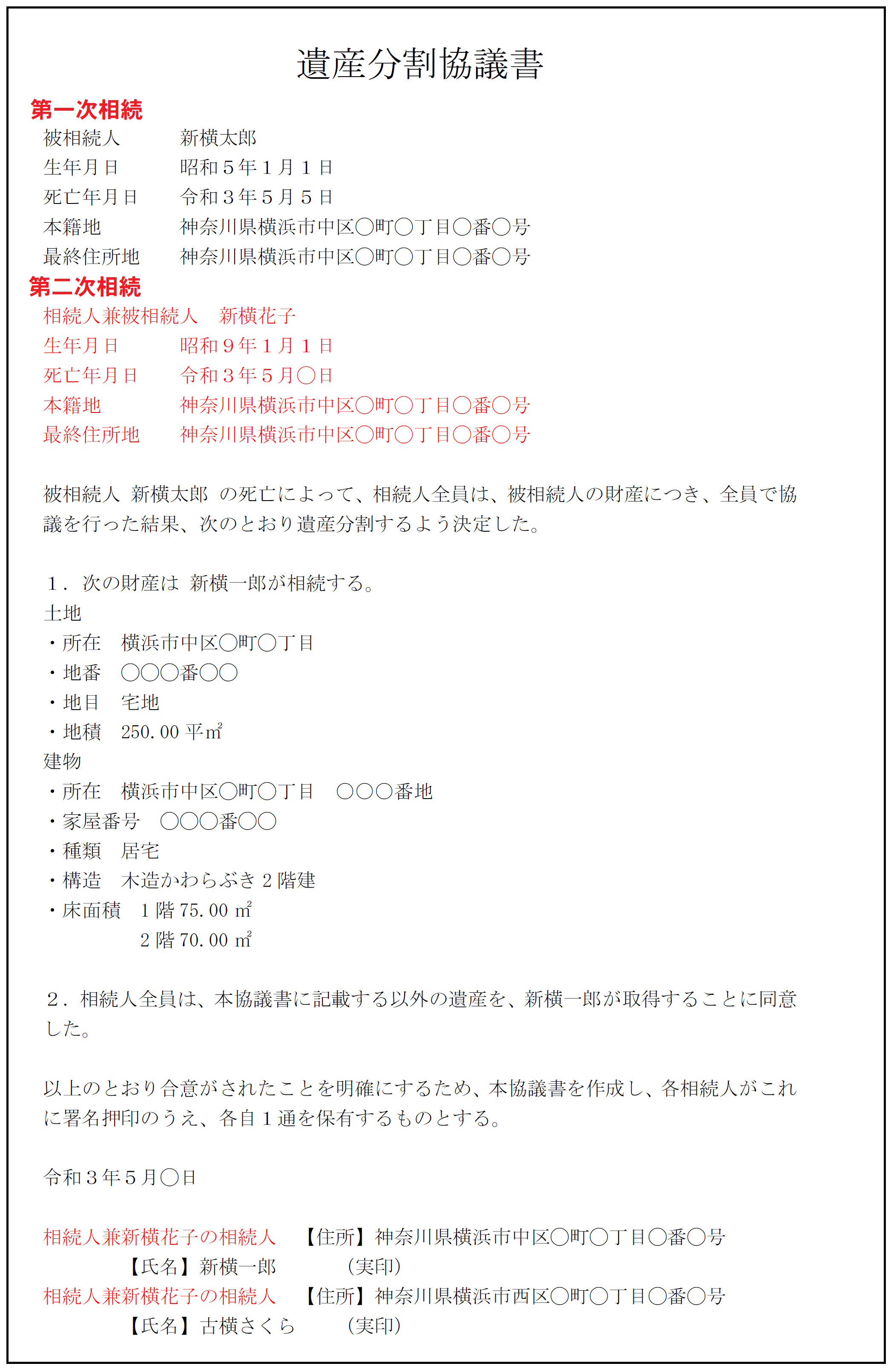

1-14.相次相続の場合の遺産分割協議書文例

両親が相次いで亡くなるなど、手続き完了後、10年以内に相続が重ねて発生している状況を言います。最初の分割協議が成立しないうちに次の分割協議書が必要になるため、2つの相続を一つの分割協議書にまとめることができます。

<書き方のポイント>

相次相続が発生していることがわかるよう、条項に記載するか、肩書を記載して相次相続を明らかにします。

<文例>

遺産分割協議証明書とは?

遺産分割協議証明書とは、遺産分割協議で決まった内容を対外的に証明する文書のことで、遺産分割証明書とも呼ばれています。効力は遺産分割協議書と同じで、相続税申告や遺産の名義変更などで必要になります。

遺産分割協議証明書のメリット

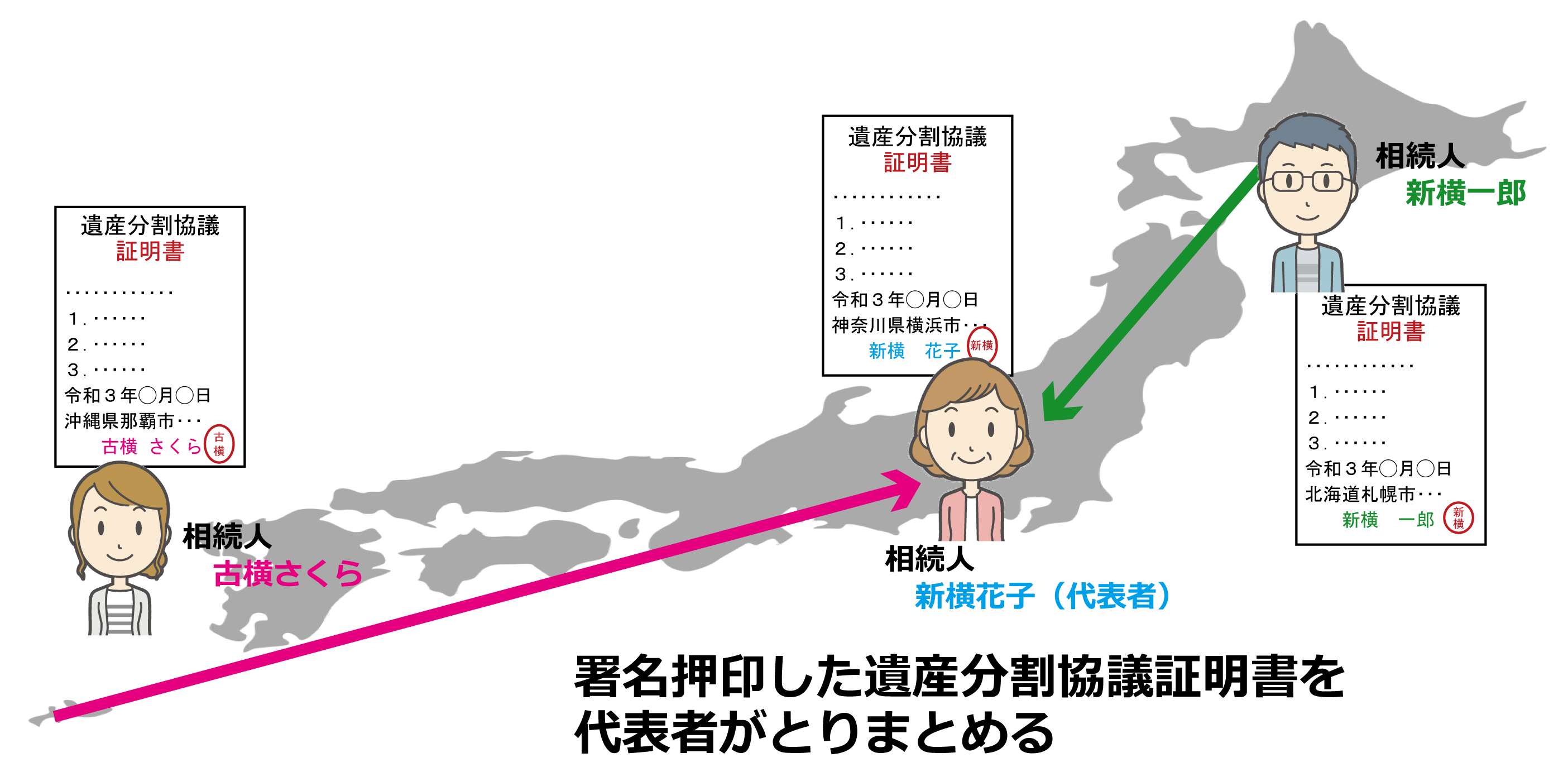

遺産分割協議証明書は相続人がそれぞれ個別に署名・押印することができるので、相続人の人数が多い、または相続人が遠方にいる場合などに便利です。

各人がそれぞれ署名押印した遺産分割協議証明書を相続人全員分揃えて一つにまとめると「遺産分割協議書」とまったく同じ効力を持つことができます。

遺産分割協議証明書のデメリット

遺産分割協議証明書の原本は代表者しか持てないため、相続人が代表者でない限り、1人で相続手続きできないことがあります。

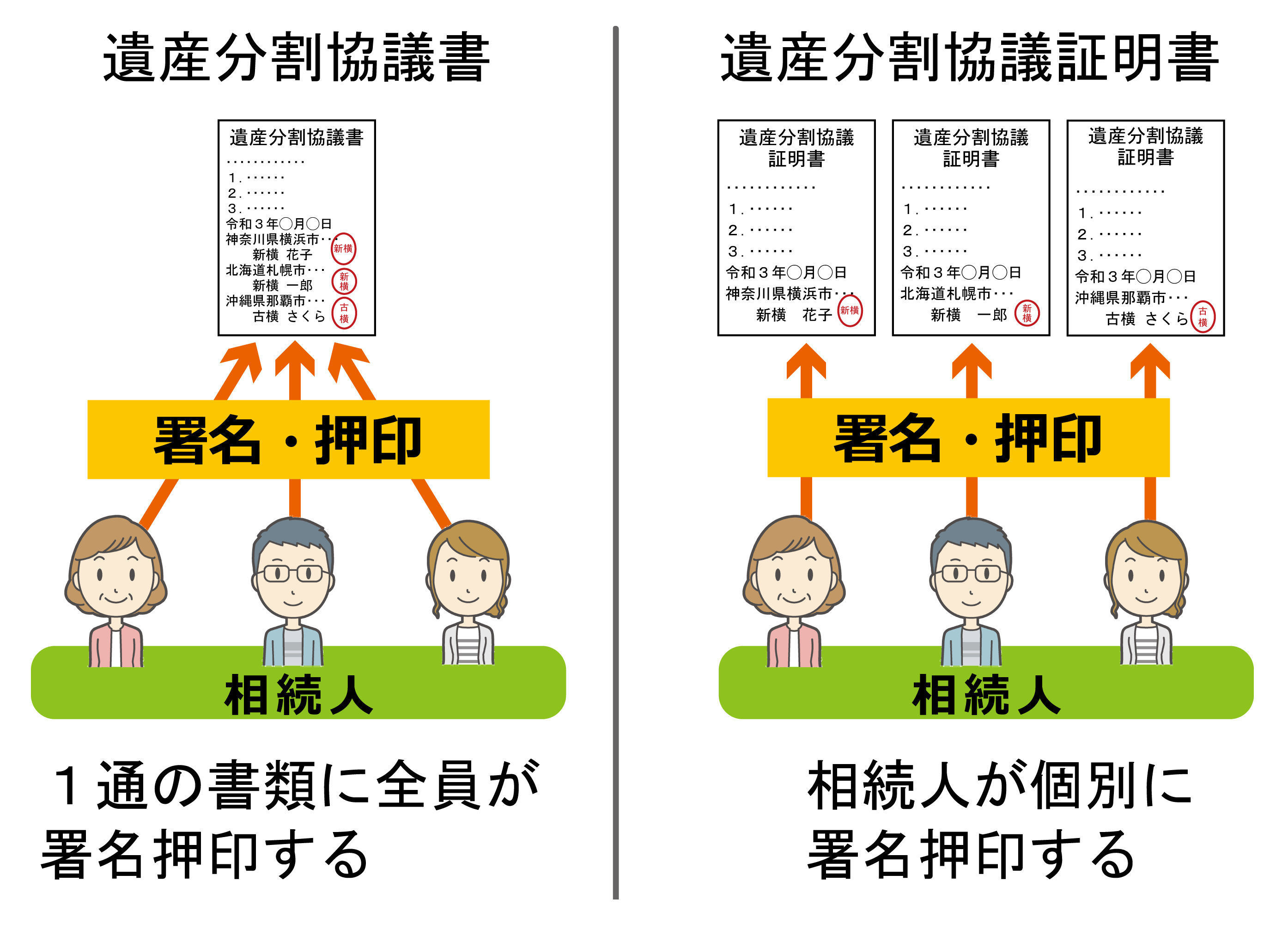

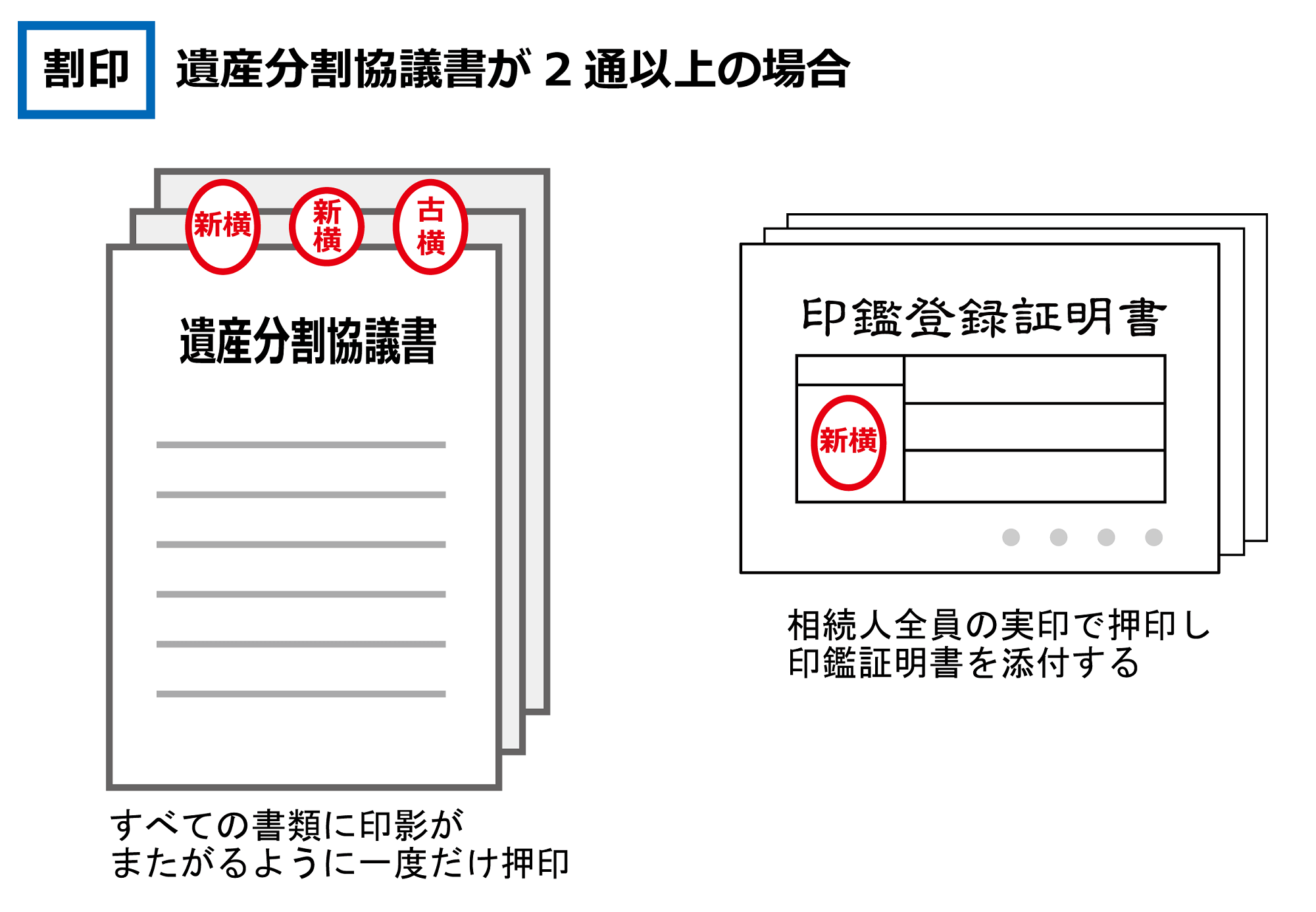

遺産分割協議書との違い

遺産分割協議書と遺産分割協議証明書の2つは、どちらも遺産分割協議で決定した内容を証明するものですが、使い方が少し異なります。

遺産分割協議書との違いは、主に下記の4つです。

| 遺産分割協議書 | 遺産分割協議証明書 | |

| 署名押印 | 相続人全員の署名押印が必要(ひとりでも欠けていたら無効) | 相続人1人の署名押印でOK |

| 協議内容 | 協議内容すべてを記載する必要があり | 一部の協議内容でもOK |

| 部数 | 遺産分割協議書は1枚で複数の相続人の手続きに使う | 相続人数分必要 |

| 不動産登記 | 不動産登記に使用可能 | 不動産登記に使用可能 |

遺産分割協議証明書の書き方

遺産分割協議証明書の書き方には以下の2つのパターンがあります。

①すべての財産を記載する

②相続人が各々で取得する財産のみ記載する

遺産分割協議証明書も法律で決まった様式はありません。しかし、遺産分割協議書と同様、以下の項目の記載が不可欠です。

- 被相続人の情報

- 相続財産の詳細

- 相続人の情報

- 作成した年月日

- 署名と実印の押印

- 捨印

財産の記載方法は、引き継ぐ財産が特定できるよう具体的に記載します

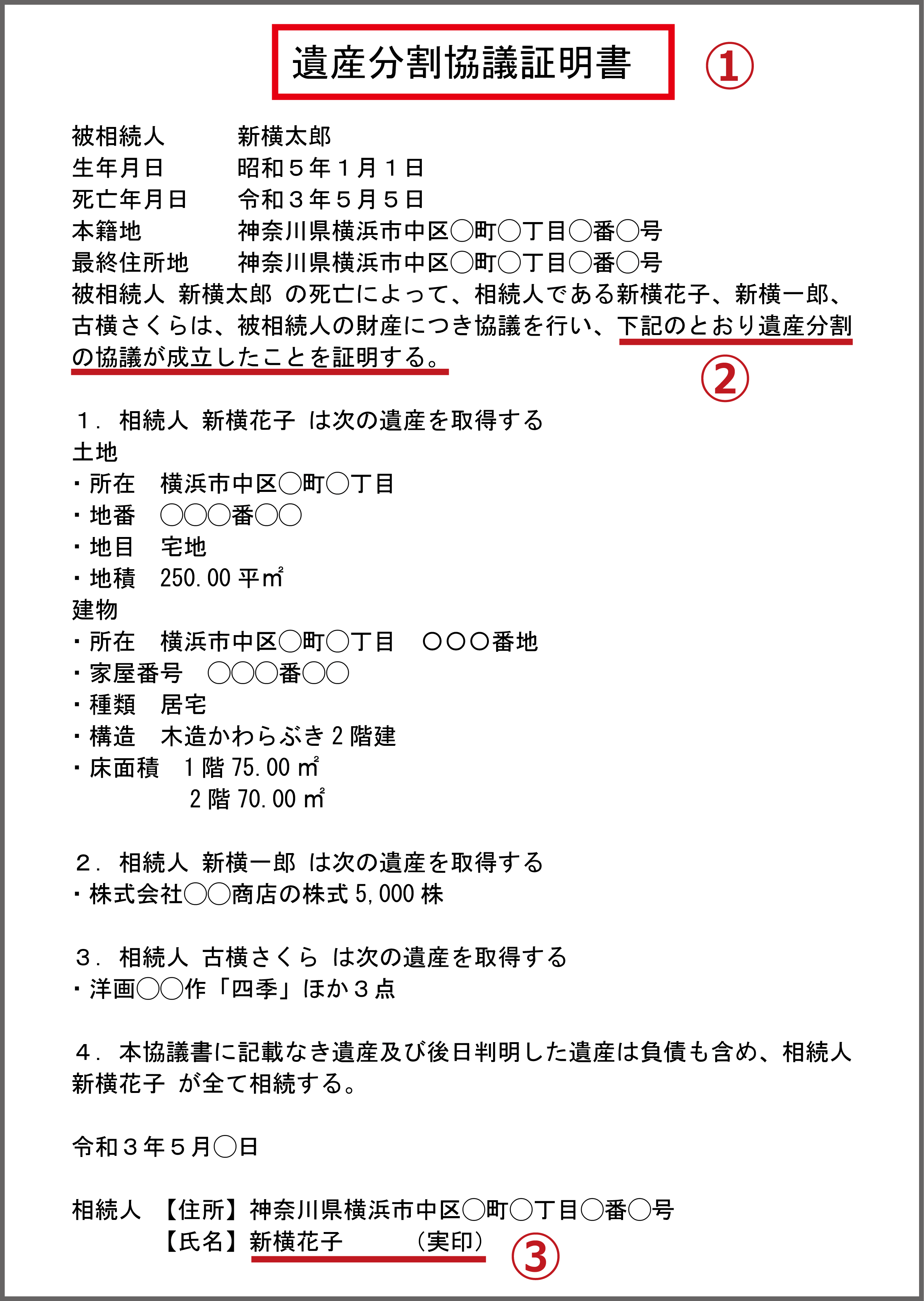

すべての財産を記載する場合

<書き方のポイント>

①「遺産分割協議証明書」というタイトル

②「相続人間で記載のとおりの遺産分割協議をした」という旨、遺産分割協議で決まった内容、遺産分割協議証明書の作成年月日を記載

③作成者の署名(直筆)と作成者の押印(作成者のみの実印)

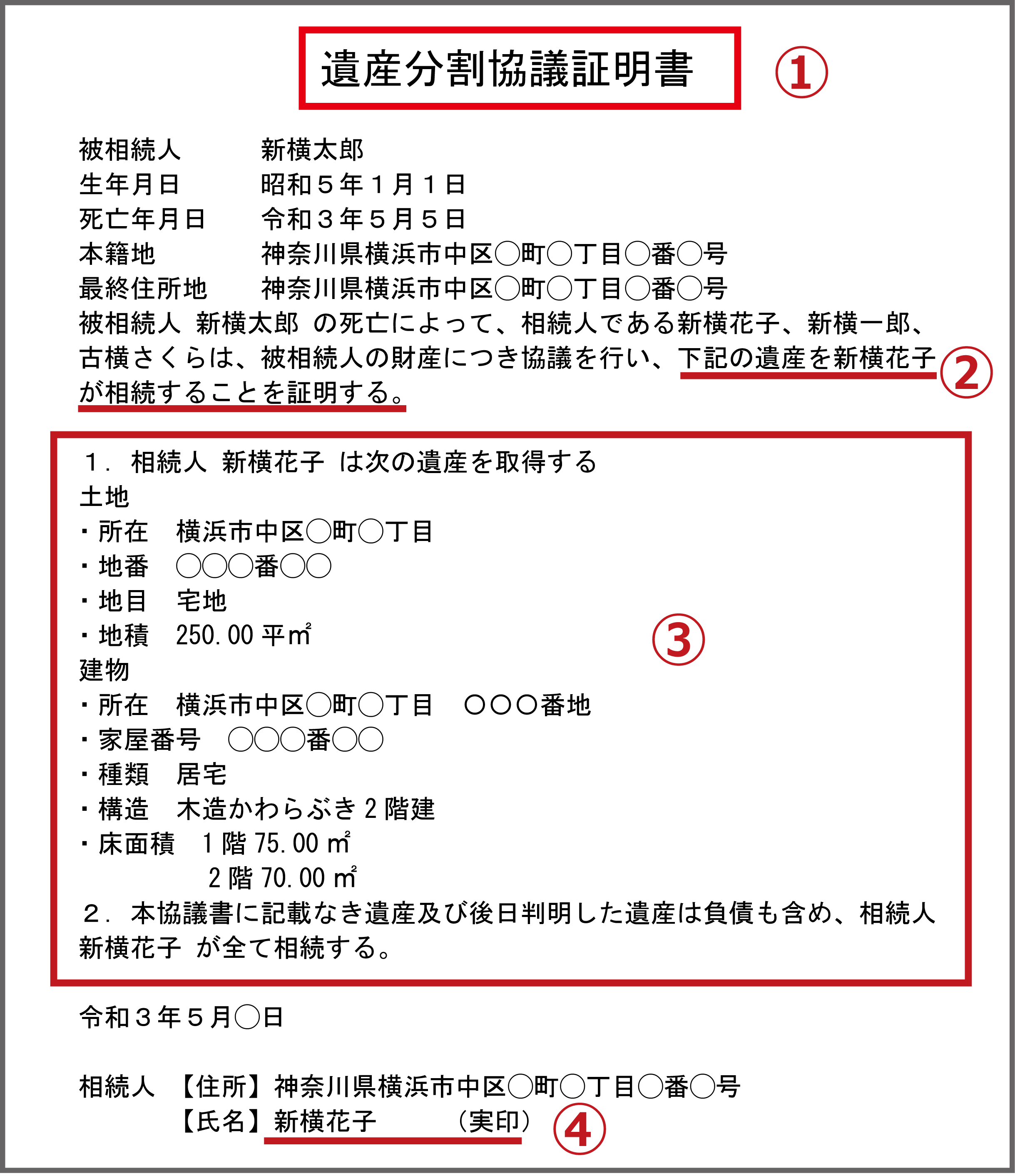

相続人が各々で取得する財産のみを記載する場合

<書き方のポイント>

①「遺産分割協議証明書」というタイトル

②「相続する遺産を相続人の誰が取得した」という旨を記載

③相続した遺産の詳細を記載

④当該遺産を相続する相続人の署名(直筆)と押印(実印)

遺産分割協議書の書き方に決まりはない?

遺産分割協議書の目的

遺産分割協議書は、相続人全員で相続財産をどのように分割するのかを話し合い、同意した内容を書面にまとめたものですが、法的に必ず作成しなければならない書面ではありません。

そのため、決まった書式もありません。必ず作成しなくてはならないわけではないものの、作成しておけば、相続人の間で発生する可能性の高いトラブル(「言った、言わない」の類)を避けることができます。

また、遺言がない場合、不動産の名義変更や金融機関での手続きで必要な書類となります。

遺産分割協議書 おすすめの書式

書式は縦書きでも横書きでもOKですし、作成方法も手書きでもパソコンを使用しても問題ありません。

ポイントは、相続財産を正確に記載して、「相続人の誰が、どの財産を、どのように引き継ぐのか」を明確に示すことで、記載内容に相続人全員が同意していることを証明する直筆の署名と実印の押印が必要です。

遺産分割協議書を作成すると、相続が発生した日にさかのぼって効力を発揮します。

相続人全員の署名と押印があれば、分割内容に同意したことを証するものとみなされ、遺産分割協議書の提出先である法務局(不動産の相続登記)、金融機関(預貯金の解約手続き)などで有効な書面となります。

遺産分割協議書を法的にも効力を持たせるために、公正証書で作成する(公証役場で公文書として届ける)ことも可能です。

遺産分割協議書は個別に作成できる

遺産分割協議書は、一部の遺産のみについて作成することもできます。財産ごとに、個別に作成するメリットは、相続人が決まった相続財産から手続きを進めていくことができる点にあります。

一方、その都度署名や押印の手間と負担が相続人全員にかかることがデメリットとしてあります。

個別に作成するときの注意点

個別に作成するうえでは注意も必要です。

相続登記(不動産の名義変更手続き)は、不動産を引き継ぐ相続人が1人であっても、相続人が複数いる場合は必ず遺産分割協議書を提出しなければなりません。

この場合、預貯金などほかの財産について記載する必要はなく、不動産のみを記載した遺産分割協議書を作成すれば手続き可能です。

不動産の名義変更手続き(相続登記)で相続人が複数いる場合は、その不動産を引き継ぐ相続人がひとりであっても必ず遺産分割協議書を提出しなければなりません。

ただし遺言書に従って、法定相続分で取得する場合は不要です(その場合は遺言書の提出が必須)。

自動車の名義変更も手続き内容は同じです。

ただし査定額が100万円以下の自動車であれば、正式な遺産分割協議書の代わりに「遺産分割協議成立申立書」と査定額が100万円以下であることの証明書を提出し、自動車を取得する相続人の署名押印だけで手続きを簡略化することができます。

遺産分割協議書を作成したあと、相続税の申告をする場合

相続税の申告をする場合、遺産分割協議書作成時に相続人たちで「どの税理士に相続税申告を依頼するか」を決定したほうが、相続がスムーズになります。

相続税申告は、相続人各々が税理士を選ぶわけではなく、1つの相続につき1人の税理士を選ぶケースがほどんどです。

もちろん各々で申告することも可能ですが、各々が税理士選ぶとなると、費用が約二倍になる等、デメリットが多いです。

そのため、相続人全員で話し合って、1人の税理士を選ぶこととなります。

税理士選びで慎重にならなければいけないことは、依頼する税理士が「相続税専門税理士」であるかどうかです。

会計専門の税理士に相続税申告書の作成を依頼すると、適切な特例や評価額の減額を行えていないことが原因で、相続税の過払いが発生する可能性があります。

実際、当事務所が、他の税理士が作成した相続税申告書を見直した結果、84%の申告書に相続税の過払いがありました。

適切な特例や評価額の減額を行えていないことが原因で、相続税の過払いが発生していたとしても、税務署からの指摘はありません。

当事務所は、相続税申告書を見直して147億円もの過払いだった相続税を取り戻してきています。

「相続税申告を依頼する税理士を間違えて、500万以上も損してしまった」というお客さまを大勢見てきました。

当事務所は、相続一筋17年の相続税専門税理士事務所です。

国内屈指の相続税減額実績が支持されて、横浜1拠点でありながら全国46都道府県のお客様にご契約いただいています。

お見積りは完全無料で行っています。お気軽にご連絡ください。

【全国対応】相続税無料相談フォーム

遺産分割協議書 作成のポイント

遺産分割協議書の記載順

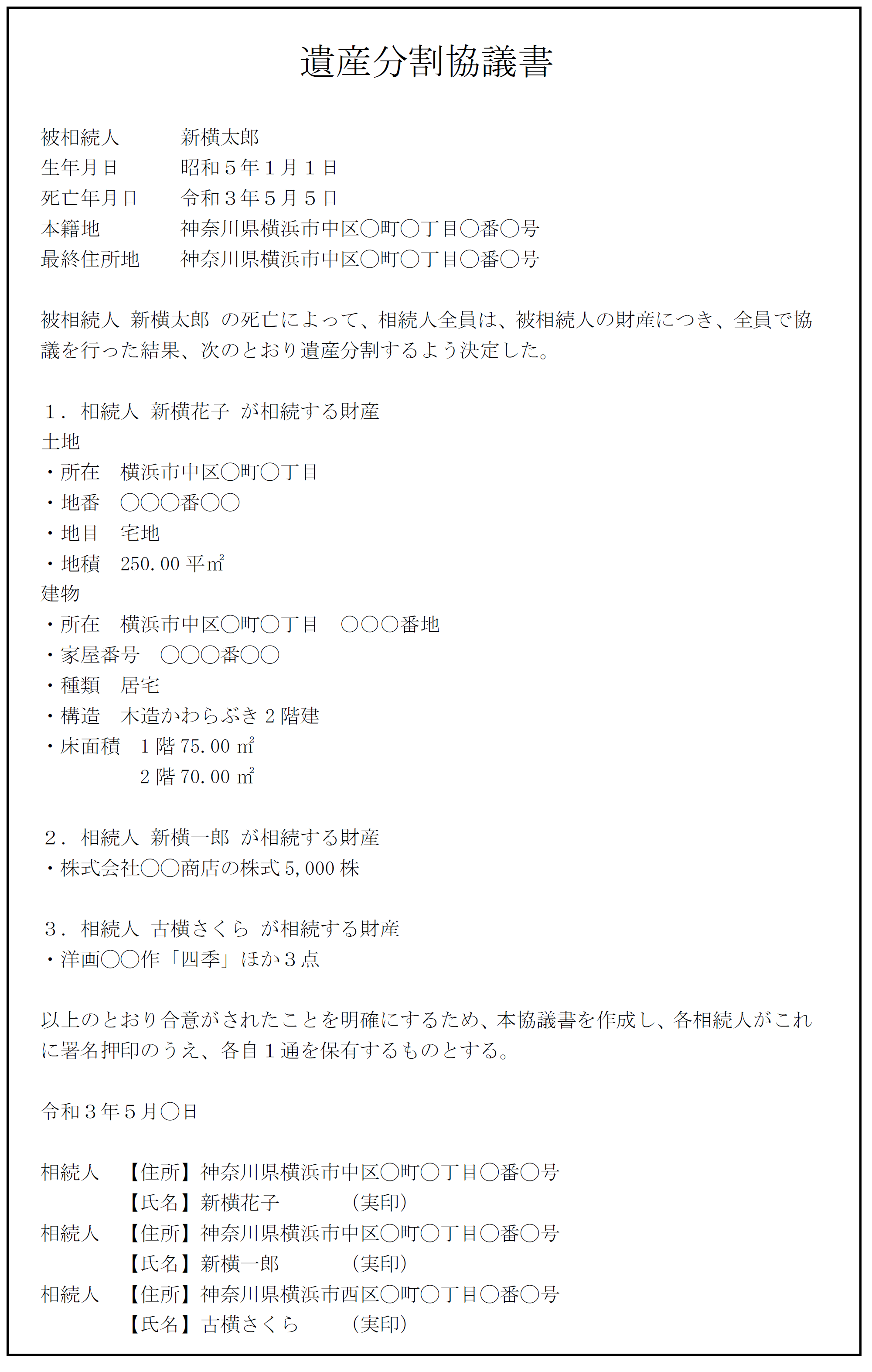

遺産分割協議書の記載順は以下の通りです。

1.タイトル:「遺産分割協議書」とします

2.被相続人の情報:故人の情報を記載します

3.相続人の情報:誰が相続するのかを記載します

4.相続財産についての記載

| 相続財産の項目 | 記載ポイント・注意点 |

|---|---|

| 1.不動産 | 全部事項証明書(登記簿謄本)を参考に、所在、地番、家屋番号などを正確に記載 |

| 2.現金 | 自宅や財布の中に残る現金、亡くなる直前に引き出したまとまった現金があれば記載 |

| 3.預貯金 | 金融機関・支店名、口座の種類、口座番号、「~のすべて」と記載しておくともれがない 残高証明書を取得しより正確な情報を記載しても可 |

| 4.有価証券 | 取引明細や、残高証明書などで正確な情報を記載 |

| 5.その他相続財産 | 火災保険の加入状況や家財一式、電話加入権などを記載 後のトラブル回避のため、相続税申告のときは申告書に未収金、未払金、葬式費用に関することも記載する |

| 6.代償に関する事項 | 代償金を支払う場合の記載、義務ではないが、いつまでに支払うかについても記載する |

| 7.把握できていない財産 | 遺産分割協議書を作成した後で把握できていない財産があった場合の扱いについて記載することも可能 |

5.相続人全員が同意して署名、押印した事実、協議書を何通作成しているかを記載

6.協議が成立した日を入れる

7.相続人の記載事例

- 住所はあらかじめ印字していても自書でも可

- 名前は自署し、実印を押印する

- 空いている箇所に捨印を押す(ただし専門士業が作成した場合。簡単な誤字脱字をしたとき訂正しやすい)

印鑑の押し方

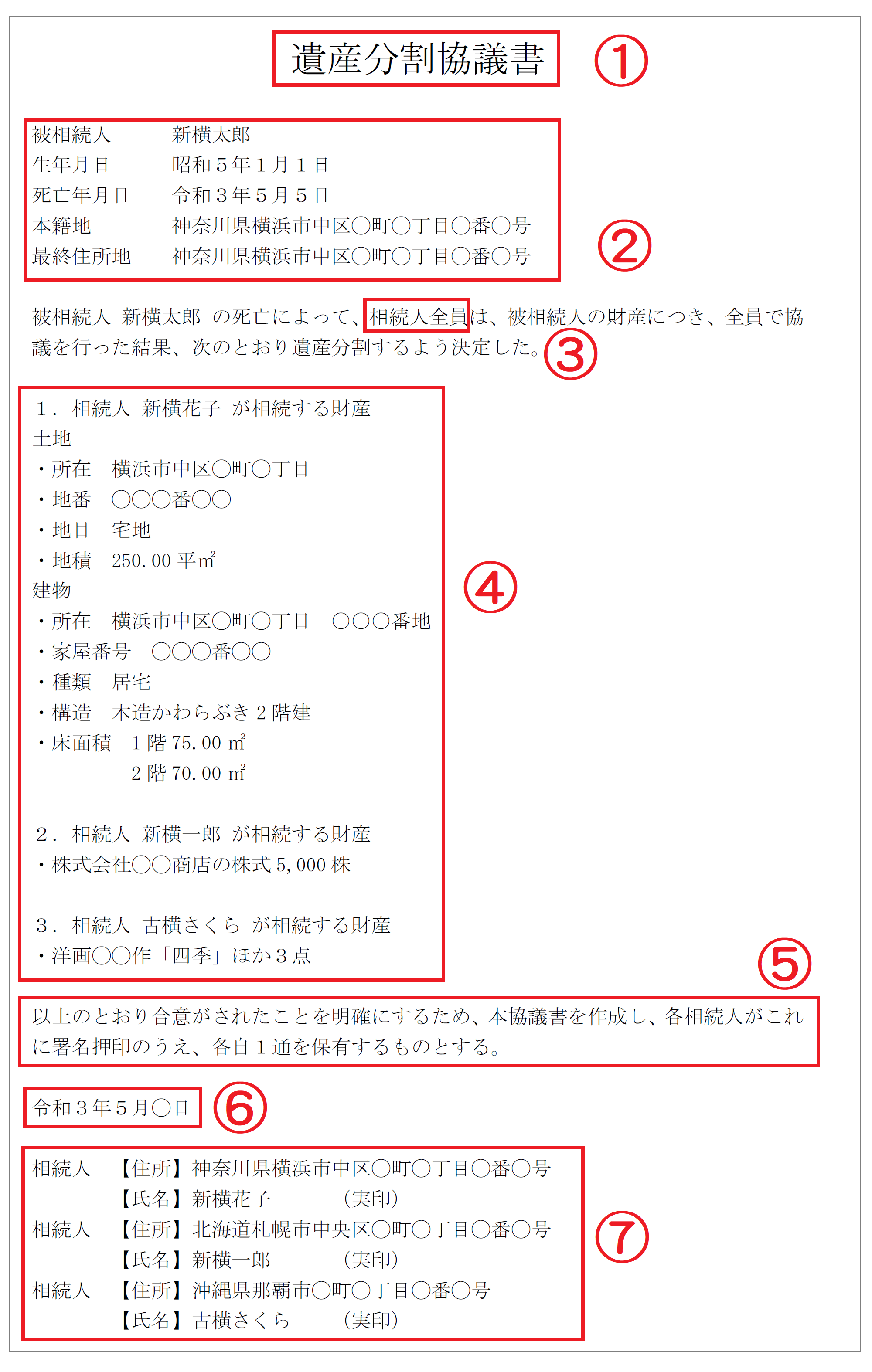

契印

遺産分割協議書の内容が見開き1枚でおさまらず、複数枚に渡る場合は、ページとページの間に「契印(けいいん)」を押します。この印によって2枚以上の書面が1つの連続した文書であるとの証明になり、抜き取りや差し替えを防止できます。

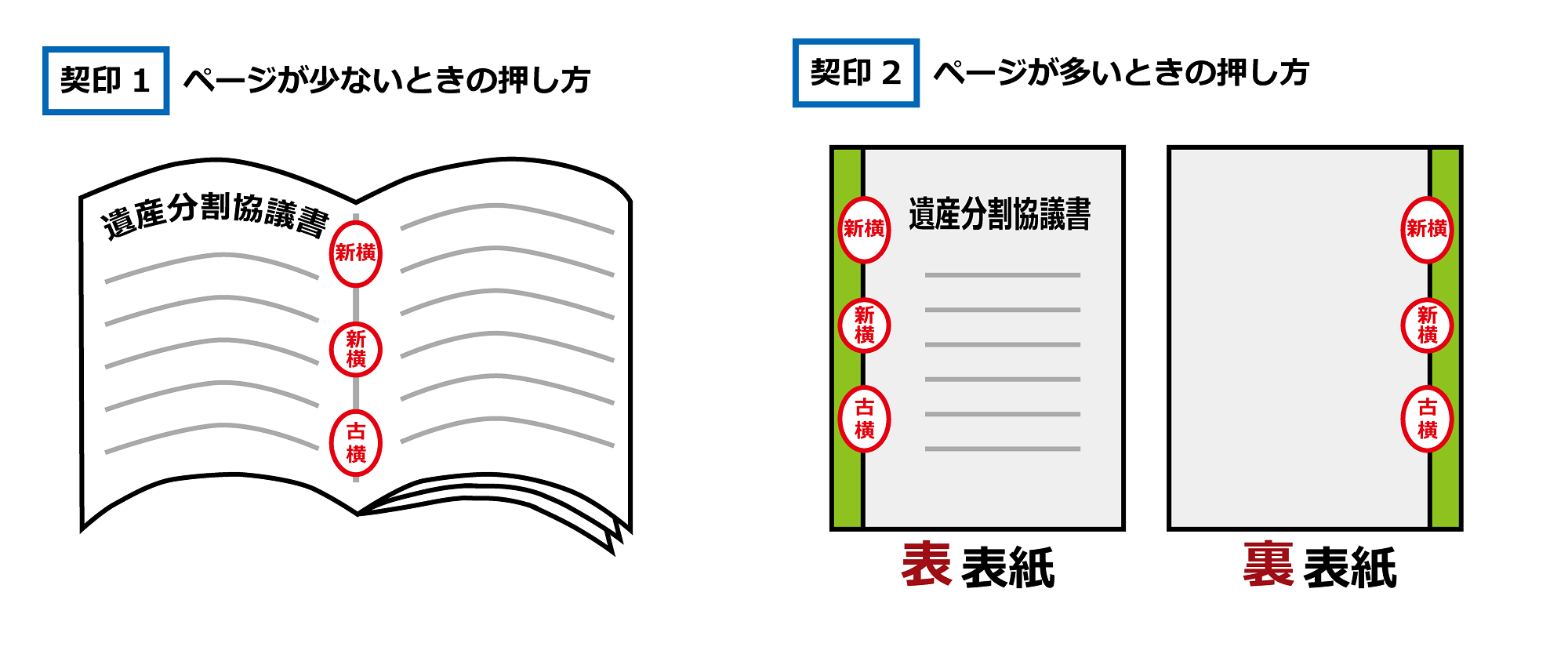

割印

遺産分割協議書は相続人の人数分を作成し、それぞれ保管します。複数作成された遺産分割協議書がすべて同じ内容であることを証明するため、複数の遺産分割協議書を少しずらして重ね、両方の書面にまたがるように「割印(わりいん)」を押します。

割印・契印は絶対に必要か?

「割印や契印がないため、その遺産分割協議書は無効である」ことはありません。ただ、割印は相続人全員が遺産分割協議書に同意していること、契印は遺産分割協議書が改ざんなどされていないことを証明するため、相続を扱う窓口での信頼性が高まります。

遺産分割協議書が厚くなったとき

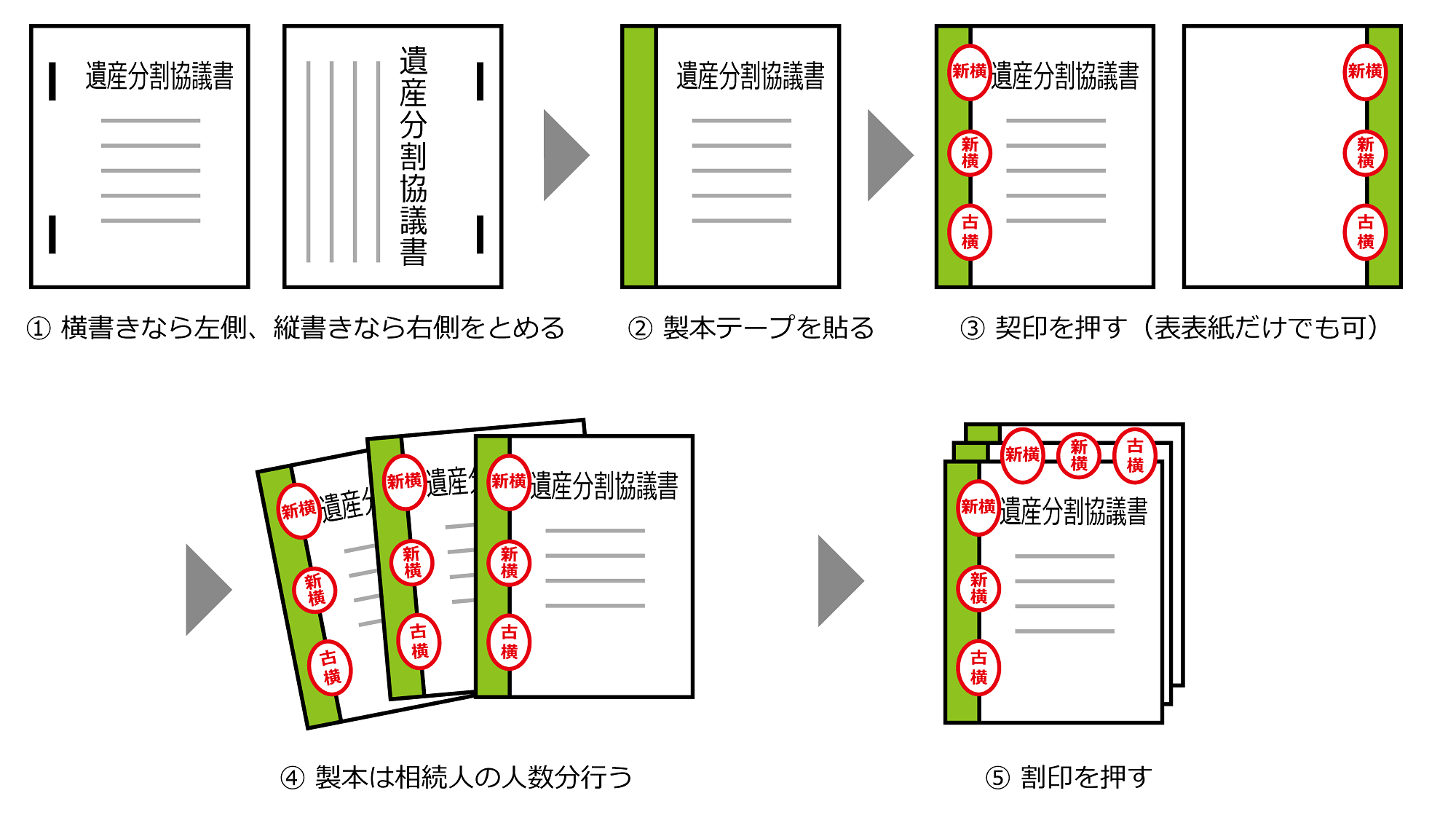

ページ数が多いときは製本します。

製本の手順は以下の通りです。

- 横書きなら左側、縦書きなら右側をステープラー2個でとめる

- ステープラーの綴じ部分が隠れるように製本テープを貼る

- 製本テープと用紙の部分にかけて表紙と裏表紙とも契印を押す(表表紙だけでも可)

- 製本は相続人の人数分行う

- 割印を押す(ただし厚さや通数で押印できない場合は省略しても可)

まとめ

遺産分割協議の結果をまとめた遺産分割協議書は、相続人同士の認識の違いから発生する相続トラブルを防ぐために有効です。その書式に決まりはありませんが、ひな形や文例を参考にすれば、専門家に依頼せずに自身で作成することができます。しかし、対外的に効果を持たせるために、相続財産などは正確に記載しなければならないうえ、相続人全員の署名と実印の押印が必要です。

相続財産の種類が多い、正確に把握できない、相続に関する書類を不備なく作成できるかどうか不安な人は専門家に相談することをおすすめします。

当社は遺産分割協議書の作成に、経験が豊富、あるいは専門的に取り扱っている行政書士または司法書士をご紹介できます。遺産の総額を的確に把握し、相続の申告をお考えなら当社へご相談ください。

この記事の監修者

税理士岡野 雄志

相続税専門の税理士事務所代表として累計2,542件の相続税の契約実績。

専門書の執筆や取材実績多数あり。

相続税の無料相談受付中

岡野雄志税理士事務所は、ご相談やご契約の99%以上が相続税の国内でも数少ない相続税を専門に取り扱う税理士事務所です。

- 創業17年、相続税一筋! 専門性の高さが特徴です。

- 業界屈指の相続税の還付実績。1,783件の相続税を取り戻しています。

- 相続税の還付実績が証明する財産評価の高度な専門知識と豊富な経験。

- 最小限の税務調査リスクで、最大限節税する相続税申告を行います。