「自分で相続税申告」~損しないためのポイントとQ&A~

相続の発生時

最終更新日 2023/04/12

自分で相続税申告する際に

「保険金について知っておきたいポイント」

自分で相続税申告する際には、死亡保険金の非課税枠の額や、非課税を適用される対象に注意する必要があります。

死亡保険金の非課税枠

被相続人が保険料を払い、掛けていた生命保険金や損害保険金は、500万円×法定相続人の数が非課税となります。それぞれの保険金に対してではなく、受け取った保険金をすべて足し合わせた金額から控除額を引きます。保険金を受け取る際には、保険会社より支払通知書が発行されますので、その金額をもとに計算するとよいでしょう。

生命保険金のポイントとは

ポイント1

適用されるのは相続人のみ

相続人以外の人が死亡保険金を取得した場合、控除を受けることはできません。

ポイント2

保険金を受け取った相続人が複数いて、控除額以上に保険金が支払われた場合の控除額の割り振り

保険金は、受取人が複数いたり、それぞれの受け取り金額が違うということはよくある話です。その際、控除額の割り振りに注意しなければいけません。

たとえば、相続人が2人で、保険金は1人に1,500万円、もう1人に500万円、合計2,000万円支払われたとします。非課税額は、500万円×2人=1,000万円ですので、2,000万円 -1,000万円=1,000万円を申告書に計上します。この場合、2人の受け取った保険金から均等に500万円ずつ控除されるかというと、そうではありません。

受け取った保険金の各人の割合と、非課税額の割合は同じになりますので、受け取った保険金の額が自分の分の非課税枠内(500万円以内)だと勘違いして、自分は申告の際に関係ないと思ってはいけません。

この例でいうと、受け取った保険金の合計額2,000万円の内訳が1,500万円と500万円で割合は3対1の関係です。控除額も3対1の関係になりますので、控除額1,000万円のうち、1,500万円の保険金を受け取った人は750万円の控除、500万円受け取った人は250万円の控除となります。

財産分割に保険金は利用できない

保険金は分割することができません。たとえば、相続人の1人が保険金を1,000万円受け取り、他の相続人から「1人だけずるい。均等に分けよう」といわれ、提案のままに分けると、贈与税がかかります。

保険金というのは、あくまでも保険会社との契約により支払われるお金ですので、相続財産ではありません。そのため、遺産分割の対象にはならないのです。知らずに、遺産分割協議書に「保険金を分けます」という旨を書いてしまうと、相続税の申告後、「保険金を分けたのですか。では贈与課税ですね」といらない税金がかかってきてしまいます。保険金は分ける対象にはせず、別途代償金という形で、別の財産で分けましょう。保険金を調整に利用してはいけません。

自分で相続税申告する際に

「退職金について知っておきたいポイント」

死亡退職金の非課税枠はいくら?

退職金にも非課税枠があり、保険金と同じく、500万円×法定相続人の数が控除額となります。保険金と違うのは、退職金は被相続人が受け取るものなので、受取人が1人であることです。会社から被相続人宛に支払われ、それを相続人たちが遺産分割協議を経て、どう分けるか決めます。

死亡退職金のポイント

相続人以外の人が死亡退職金を取得した場合、控除を受けることはできません。

自分で相続税申告する際に

「小規模宅地等の特例について知っておきたいポイント」

小規模宅地等の特例は、定められた要件を満たすような土地を相続した際に、使える特例です。相続人のその後の生活が困窮するのを防ぐための特例で、この特例を使えば土地の評価額を50%、もしくは80%も減額することができます。配偶者控除の次に大きな控除です。小規模宅地等の特例を利用するためにはさまざまな条件がありますので、まずは適用できるかどうかの確認が必要です。適用できるかどうか判断に悩むときには専門家に相談しましょう。

申告する際には、必須の書類が指定されていますので、書類の添付を忘れないでください。また、特例の対象となる土地が複数ある場合には、相続人同士で話し合ってどの土地を適用対象にするかを決め、同意を得る必要があります。

| 区分 | 用途 | 限度面積 | 減額割合 |

|---|---|---|---|

| 特別居住用宅地 | 被相続人が自宅として使用していた土地 | 330平方メートル | 80% |

| 特定事業用宅地等 | 被相続人が飲食店などの事業用に使用していた土地 | 400平方メートル | 80% |

| 貸付事業用宅地等 | 被相続人が人に貸していた土地 | 200平方メートル | 50% |

小規模宅地の特例等の取得者ごとの要件

取得するのが配偶者の場合は、難しい条件等はほぼなく、適用が認められやすい傾向にあります。しかし、子ども等、他の親族の場合は、条件等確認事項がたくさんあります。

| 区分 | 取得者 | 要件 |

|---|---|---|

| 特別居住用宅地 | 配偶者 | 要件なし |

| 同居親族 | 申告期限までその建物に居住し、かつ、その宅地等を有していること | |

| 別居親族 |

|

|

| 特定事業用宅地等 | 親族 | その宅地等の上で営まれていた事業を引き継いで営み、 かつ申告期限まで宅地等を有していること |

| 貸付事業用宅地等 | 親族 | その宅地等の上で営まれていた事業を引き継いで営み、 かつ申告期限まで宅地等を有していること |

特定居住用宅地等のポイント

ポイント1

一緒に住んでいたかどうかが重要

同居して生計を一にしていたのであれば、特例を適用できます。同居していない場合は、持ち家がない(いわゆる家なき子)のかどうか、が重要です。つまり、賃貸マンションなどで暮らしていたが、被相続人が亡くなったため実家に帰ることになったという例などが挙げられます。賃貸は確定した住居ではないと判断されますが、購入した家がある場合は持ち家があると判断されます。

ポイント2

被相続人が老人ホームに入っていた場合

被相続人が老人ホームに入っていた場合、要介護認定証の介護保険証のコピーと入居契約書の写しが必要です。要介護認定を受けないで、単純に老人ホームに入りましたということであれば、老人ホームに引っ越しただけという形になり、特例は適用されません。要介護認定を受けてさえいれば、老人ホームに入らざるを得ない状況だったということで、適用が可能になります。

ポイント3

二世帯住宅の場合

二世帯住宅の場合、例えば1階と2階とで住居空間が分かれていても、同居親族と見なされるので特例を適用することができます。しかし、玄関や中の構造が完全に分かれていて、区分登記されている場合など、適用されないケースがあります。

ポイント4

申告期限まで状態が継続するかどうか

申告期限までは、特定居住用なら「実際に住んでいる」、特定事業用なら「その事業を継続している」、貸付事業用なら「継続して貸している」必要があります。引っ越していたり、事業をやめていたり、売っても生活に支障がないと見なされれば、この特例は適用されません。小規模宅地等の特例が使えるかどうかを考えるときには、そもそもの立法趣旨から考えると判断しやすいでしょう。

貸付事業用宅地等のポイント

特定居住用宅地等と特定事業用宅地等は併用することができ、単純に330平方メートルと400平方メートルの合計730平方メートルまでを特例の対象とすることができます。

しかし、貸付事業用宅地等を含めるとなると、合計で200平方メートルまでしか対象とすることができなくなります。

| 例の適用を選択する宅地等 | 限度面積 |

|---|---|

| 特定事業用宅地等(①)+特定居住用宅地等(②) | ①+②≦合計730平方メートル |

| ①・②+貸付事業用宅地等(③) | (①×200/400)+(②×200/330)+③ ≦200平方メートル |

自分で相続税申告する際に

「贈与について知っておきたいポイント」

3年以内の贈与に係る相続財産への持ち戻し

相続開始日(亡くなった日)からさかのぼって3年以内に、被相続人から何らかの財産を贈与されていた場合、その財産は相続財産に持ち戻され、相続税がかかります。財産を持ち戻す必要があるのは、相続時に相続財産の取得があった人のみです。たとえ相続人であっても、財産放棄などして財産を受け取らなかった人は対象となりません。逆に、第三者や孫などの相続人以外の人でも、遺言で財産を相続したり、保険金の受取人となっていた場合は、持ち戻しの対象となります。一般的に贈与は財産を減らすために行われます。もし、亡くなる直前に財産を贈与して、一切相続税が課税されないとなったら、きちんと相続税を納めている人との間に不公平感が生まれます。税務署は、不当な節税、いわゆる脱税に近いような節税に関しては、しっかりと網を張っていると心得ましょう。

贈与税の控除について

相続開始日からさかのぼって3年以内に贈与された財産は、相続財産に持ち戻されます。もし、贈与されたその時点で贈与税を支払っていた場合には、支払った贈与税分を相続税から差し引くことができます。これを贈与税控除といい、税金の二重課税を防ぐための措置として設定されています。基礎控除額以下(110万円以下/年)で済んでいた場合や、計算した結果、相続税が0円だった場合は納めた贈与税は戻ってきません。

贈与税の控除のポイント

相続税が0円でも、贈与税が戻ってくるケースがあります。「贈与税の計算が間違っていたケース」と、「相続時精算課税制度を利用していたケース」です。相続時精算課税制度とは、生前贈与の際に2,500万円まで非課税となる制度です。2,500万円を超えた分には贈与税がかかり、その後相続時には、贈与財産と相続財産を合計した価額を基に計算した相続税額から、既に支払った贈与税額を精算する必要があります。

相続時精算課税制度とは?

相続時精算課税制度とは、比較的額の大きな財産の生前贈与を目的とした制度です。しかし、ここで非課税になった分の財産には、贈与者が亡くなって相続が発生した時点で、代わりに相続税が課税されます。控除額は2,500万円までと非常に高額で、2,500万円を超える分には、一律20%の贈与税がかけられます。その贈与税は、相続時に相続税額から差し引かれ、相続税額が0円だったり、贈与税額よりも少ない場合には、その差額が還付されます。一度相続時精算課税制度を選択してしまうと、暦年課税制度に戻すことはできません。相続時精算課税制度を利用するかどうかは、贈与する人ごとに選択することができます。たとえば、父は相続時精算課税制度で子に贈与をし、母は暦年課税で子に贈与することも可能です。この場合の控除額は、父が全部で2,500万円まで、母が年間110万円までです。

自分で相続税申告する際に

「代償財産・按分割合について知っておきたいポイント」

代償財産とは

代償分割とは、土地や家屋などの遺産を取得した相続人が、他の相続人へ現金などの「代償財産」を渡す遺産分割方法のことです。この代償分割が行われるのは、例えば遺産の大部分を不動産が占めており、公平な分割が難しいようなケース。遺産の多くが現金や預金であれば、平等に法定相続分の割合で分ければよいので簡単です。しかし、土地や家屋のような不動産については、安直に法定相続分で割って共有してしまうと、後々トラブルになりやすいのです。そういった場合に、特定の相続人にその不動産を取得させ、代わりに他の相続人には代償財産という形で遺産を分けるという、この代償分割がよく行われるのです。相続税の申告をする上では、何か特別な申告書を提出する必要はありません。第 11表と第 15表には、代償分割で財産を「渡した」「取得した」という旨を明記する必要があります。

自分で相続税申告する際に

「2割加算・按分割合について知っておきたいポイント」

按分割合とは

各人の取得した財産の割合に応じて、支払う税金額が決まります。つまり、相続税の総額に各相続人が受け取った財産の割合を掛けることで、各相続人が支払う納税額が決まるのです。この割合を「按分割合」と言います。按分割合について、基本的には小数点以下 2桁以上の数字まで算出すれば問題ありませんが、正確を期すのであれば、小数点以下 10桁まで計算しておくと、計算がズレることはほぼありません。小数点以下 2桁の場合、相続人の誰かに端数の寄りがある場合が出てきます。税額が大きいと、数万円から 10万円といった金額でズレが生じ、もめる原因になることもあります。また、按分割合の端数の処理は比較的自由に行うことができますが、全ての割合の合計が 1である必要があります。

2割加算とは

財産を取得した人の続柄によっては、第1表と第2表で計算して求めた相続税額が2割増しになることがあります。これを、「2割加算」と言います。2割加算の対象になるのは以下です。

2割加算の対象者

| 被相続人との関係 | 備考 |

|---|---|

| 兄弟姉妹 | 二親等の血族であるため2割加算の対象 |

| 甥や姪 | 三親等の血族であるため2割加算の対象 |

| 内縁の妻や愛人など | 血族関係のない人への遺贈は2割加算の対象 |

| 孫養子 | 相続税法では「一親等の血族」ではないため2割加算の対象 |

※ただし代襲相続人となった孫養子は2割加算の対象外となります。

自分で相続税申告する際に

「配偶者の税額軽減について知っておきたいポイント」

配偶者の税額軽減(相続税の配偶者控除)とは

配偶者の税額軽減とは、相続税が夫婦間の相続であれば最低でも1億6,000万円までは非課税になる制度があります。小規模宅地の特例と同じように、この特例も申告しないと使えない点に注意です。「遺産は1億円ぐらいだし、『すべて配偶者に』という遺言もあるから申告しなくても大丈夫」と楽観してはいけません。たとえ、相続税が0円になるとしても、それはあくまでも特例を「使い」相続税の申告をしたうえでのことです。申告は忘れないようにしましょう。

配偶者の税額軽減のポイント

(1)配偶者の取得財産が1億6,000万円以下の場合

(2)配偶者の取得財産が1億6,000万円以上で法定相続分以下の場合

例1)財産総額が10億円で、配偶者の法定相続分が2分の1の場合

配偶者は5億円までなら相続しても、相続税はかかりません。

6億円相続した場合は、超えた1億円分に相続税がかかります。

例2)財産総額が2億円で、配偶者の法定相続分が2分の1の場合

配偶者は1億6,000万円までは相続税はかかりません。全額の2億円相続した場合は、1億6,000万円を超えた4,000万円に相続税がかかります。

配偶者の法定相続分

| 相続人 | 法定相続分 | 備考 | |

|---|---|---|---|

| 配偶者と子 | 配偶者 | 1/2 | |

| 子 | 1/2 | 子の人数で1/2を等分 例)子2人の場合は1/4ずつ | |

| 配偶者と直系尊属 (両親や祖父母) | 配偶者 | 2/3 | |

| 直系尊属 | 1/3 | 直系尊属の人数で1/3を等分 例)両親2人の場合は1/6ずつ | |

| 配偶者と兄弟姉妹 | 配偶者 | 3/4 | |

| 兄弟姉妹 | 1/4 | 兄弟姉妹の人数で1/4を等分 例)兄弟2人の場合は1/8ずつ | |

自分で相続税申告する際に

「未成年者控除・障害者控除について知っておきたいポイント」

未成年者控除とは

未成年者控除とは、相続開始時に20歳未満である未成年者を対象とした控除制度です。20歳になるまでの1年当たり、10万円の税額控除が受けられます。たとえば、10歳の子供が相続人だった場合、未成年者控除を使うと、10万円×10年間=100万円が控除されます。

それほど大きな額には感じませんが、税額100万円が控除されるということはつまり、相続税の税率は最低10%ですから、財産でいうと1,000万円分が非課税になる計算です。

なお、令和4年(2022年)4月1日から成人年齢が引き下げられます。それにともない、未成年者控除の対象も18歳未満へと変わります。

障害者控除とは

障害者控除とは、相続開始時に85歳未満である障害者を対象とした控除制度です。85歳になるまでの1年当たり、10万円の税額控除が受けられます。障害がより重度だとみなされる特別障害者の場合は、1年当たり20万円が控除されます。

申告の際には、障害者手帳、もしくは役所が発行する障害者証明書が必要です。

未成年者控除と障害者控除のポイント

ポイント1.控除額は割り振りできる

未成年者控除と障害者控除は、控除額が対象者の相続税額よりも多い場合、扶養義務者(配偶者、直系血族および兄弟姉妹ほか、3親等内の親族のうち一定の人)に、控除額を割り振りすることができます。

ポイント2.対象者が相続しないと利用できない

制度の対象となる、未成年者や障害者にまったく財産分与されなかった場合、控除は利用できません。

ポイント3.基本的に控除は一生に一度しか使えないと考える

控除は、相続のたびに何度も使えるものではありません。たとえば、相続人は10歳のときに未成年者控除を使って、控除額の満額である100万円を税額から控除したとします。その2年後、立て続けに相続が発生して、12歳になった相続人が再び未成年者控除を使用しようとしても、それは不可能なのです。

ただ、前回の相続時に控除額を使い切らず、控除の枠に残りがあった場合はその分使うことが可能です。

自分で相続税申告する際に

「相似相続控除について知っておきたいポイント」

相次相続控除とは

相次相続控除とは、短期間に何度も課税されるのを防ぐための制度です。今回の相続の相続開始日からさかのぼって10年以内に別の相続を経験し、かつ相続税を納めていた場合、前回の相続で被相続人が納付した相続税について、期間に応じた額が控除されます。

適用期間は10年間で、1年経つごとに納めた金額に対する控除割合が10%ずつ減っていきます。つまり、前回の相続から1年未満の場合は100%、1年経過後は90%、2年経過後は80%、3年経過後は70%、となっていきます。

相次相続控除のポイント

全体の相続税額ではなく、被相続人が納めた額が対象である点に注意です。

前回の相続の相続税額が3,000万円である場合、被相続人が納めた税額が1,000万円であれば、その1,000万円が控除の対象となります。

相続税申告は9割の人が税理士に頼んでおり、7割の人に相続税の過払いがあると言われています。

損しないためにも、相続に詳しい税理士に任せることが大切です。

相続税申告サービスを詳しく!無料相談や見積もりは完全無料!

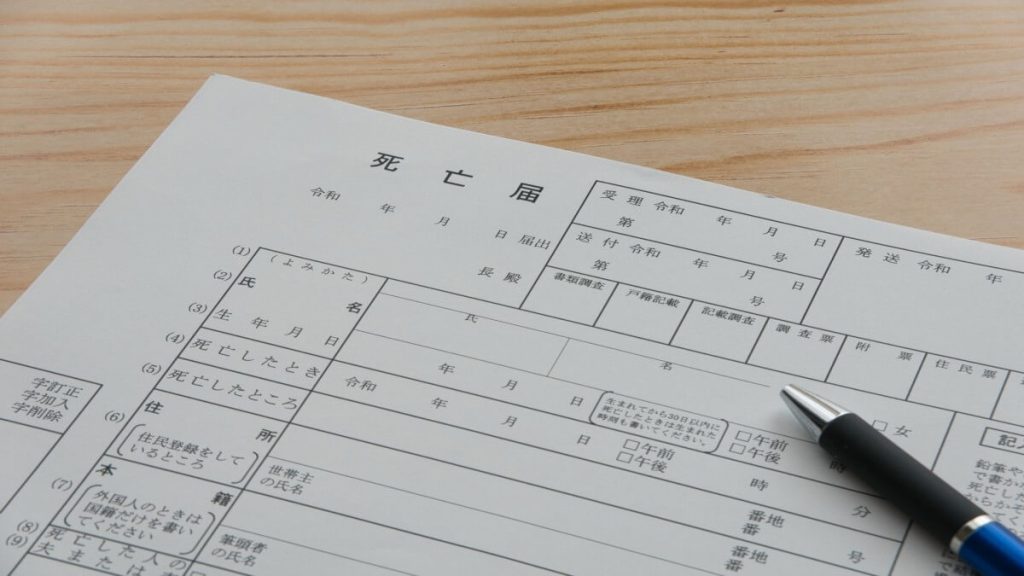

相続税申告の必要書類一覧

この記事の監修者

税理士岡野 雄志

相続税専門の税理士事務所代表として累計2,542件の相続税の契約実績。

専門書の執筆や取材実績多数あり。

相続税の無料相談受付中

岡野雄志税理士事務所は、ご相談やご契約の99%以上が相続税の国内でも数少ない相続税を専門に取り扱う税理士事務所です。

- 創業17年、相続税一筋! 専門性の高さが特徴です。

- 業界屈指の相続税の還付実績。1,783件の相続税を取り戻しています。

- 相続税の還付実績が証明する財産評価の高度な専門知識と豊富な経験。

- 最小限の税務調査リスクで、最大限節税する相続税申告を行います。