相続税申告を自分でやってみる。手続きの手順について解説!

相続の発生時

最終更新日 2025/01/15

何かと複雑で難しいとされる相続税申告。税理士に任せた場合、安心だけれども高額な費用がかかることから、できれば自分でやってみたいという人もいるのではないでしょうか。

そこで、今回の記事では、相続税申告をご自身で行う方のために、申告手続きの手順について解説します。

そもそも相続税申告をする必要がある?

相続税申告は、相続した遺産の総額が相続税の非課税枠である「基礎控除」の範囲を超えている場合に必要となります。相続した遺産の総額が基礎控除の範囲内なら、相続税申告は不要です。

「基礎控除」の計算方法

基礎控除の額は3,000万円を基本とし、法定相続人が増えるごとに600万円ずつ増えていきます。

つまり、

1人の場合は3,000万円+600万円=3,600万円。

2人の場合は3,000万円+1,200万円=4,200万円。

3人の場合は3,000万円+1,800万円=4,800万円

となります。

相続した遺産の総額が基礎控除の範囲を超えている場合は相続税申告が必要となるので、申告期限までに相続税を申告・納付しなくてはなりません。

自分でも申告しやすいケースとは?

相続税申告を自分でやってみようと思っているけれど、内容をきちんと理解できるか、計算を間違えてしまわないか、といった不安からなかなか決断できない人も多いのではないでしょうか。

相続税申告で最も複雑で難しいのは土地の評価です。また、相続する財産が多いほど納める金額も大きくなるため、より慎重にならざるを得ません。

言い換えれば「相続する財産に土地がない」「相続する財産総額が少ない」といったケースは、ご自分でも相続税申告しやすいケースといえます。

相続税申告を自分で行う場合の手順について

ここからは、相続税申告を自分で行うときの手順について解説します。

1 相続税申告に必要な書類(書式)を入手する

相続税申告を自分で行うと決めたら、まずは相続税の申告に必要な書類を集めます。申告の際には大まかに次の3つが必要になりますが、まずは「申告書」と「評価明細書」を入手しましょう。

- 申告書

- 評価明細書

- 添付書類

相続税の申告書とは?

相続税の申告書は、相続税申告のために国税庁が用意した、第1~15表からなる書類のことです。相続する財産の内容によって必要となる箇所を、申告書の書式に従って作成します。

相続税の申告書は年度ごとに書式が異なるため、被相続人が亡くなった年度の書式を入手するよう注意してください。

申告書の入手先はこちら

- 最寄りの税務署窓口または郵送で依頼することも可能(郵送の場合は切手を貼付した返信用封筒を同封)

- 国税庁のホームページからダウンロード

評価明細書とは?

評価明細書は、相続税の申告のために国税庁が用意している書類で、主に土地や株の価額を評価するために用いられます。

申告書の入手先はこちら

- 最寄りの税務署窓口または郵送で依頼することも可能(郵送の場合は切手を貼付した返信用封筒を同封)

- 国税庁のホームページからダウンロード

2 自分以外に誰が相続人であるか確認する

次に自分以外に誰が相続人であるか、法定相続人を確認します。法定相続人とは、民法で定められた相続人のことを指します。

配偶者は常に法定相続人で、それ以外の法定相続人は、被相続人との続柄によって優先順位(第1順位>第2順位>第3順位)が決められています。

法定相続人の優先順位

| 相続順位 | 法定相続人 | 備考 |

|---|---|---|

| 第1順位 | 直系卑属 (子・孫) |

子が先に亡くなっている場合、その子である孫が相続人になる |

| 第2順位 | 直系尊属 (父母・祖父母) |

父母が先に亡くなっている場合でも、どちらかが存命であれば祖父母は相続人にならない |

| 第3順位 | 兄弟・姉妹 | 兄弟・姉妹が先に亡くなっている場合、その子である甥・姪が相続人になる |

故人の配偶者は必ず法定相続人です

3 相続財産が全部でどれだけあるか確認する

誰が相続人であるか確認できたら、次は被相続人が残した遺産(相続財産)が全部でどれだけあるか確認します。

遺産には、現金や預貯金などの金融資産や、土地や建物などの不動産、有価証券のほか、自動車や骨董品などさまざまな種類があります。こうしたプラスの財産のほか、被相続人がローンを組んでいたり、借金をしている場合、マイナスとなる財産もあるので、プラス分とマイナス分すべての財産を洗い出します。

プラスの相続財産の種類

- 金融資産:現金、預貯金

- 不動産:土地、建物

- 有価証券:株式、投資信託など

- 保険金:死亡保険金、死亡退職金など

- その他:自動車、骨董品、貴金属など

マイナスの相続財産の種類

- 借金

- ローン残高

- 葬式費用

4 申告に必要な添付書類を揃える

ここでいう添付書類とは、申告書や評価明細書に記載した数字の根拠を明確にするために、申告書に添付して提出する書類のことです。

戸籍謄本など被相続人や相続人全員の「身分関係」に関する書類や、「遺産分割方法」に関する書類、「相続財産」に関する書類などがあり、必要となる添付書類は相続する財産の内容によって異なります。

身分関係に関する書類

- 被相続人の戸籍謄本等:出生から死亡までの連続したもの、除籍謄本

- 被相続人の住民票の除票

- 相続人全員の戸籍謄本

- 財産を取得する相続人全員のマイナンバーカード

- マイナンバーカードを発行していない人は、相続人全員の身分証明書(運転免許証や保険証など)とマイナンバー通知書

- 相続人の戸籍の附票の写し(特例を使う時のみ)

- 被相続人の戸籍の附票の写し(特例を使う時のみ)

遺産分割方法に関する書類

遺言書がある場合

- 遺言書の写し

- 検認証明書(公正遺言の場合は不要)

遺言書がない場合

- 遺産分割協議書

- 相続人全員の印鑑登録証明書×2部(遺産分割協議書に押した実印)※原本

相続財産に関する書類

預貯金関係の書類

- 金融機関の預金残高証明書(相続発生日時点のもの)

- 被相続人の過去5年分の通帳のコピー

- 定期預金の未収利息計算書

- 現金有高(メモでも可)

土地関係の書類

- 登記簿謄本(全部事項証明書)

- 固定資産税評価証明書(※相続発生年度のもの)

- 地積測量図または公図の写し

- 賃貸借契約書(借家がある場合のみ)

建物関係の書類

- 登記簿謄本(全部事項証明書)

- 固定資産税評価証明書(※相続発生年度のもの)

- 賃貸借契約書(借家がある場合のみ)

有価証券

- 証券会社の残高証明書

- 配当金の支払通知書

生命保険

- 生命保険の支払通知書

- 生命保険証券の写し

など

詳しくは、国税庁の「相続税の申告の際に提出していただく主な書類」をご確認ください。

5 相続財産の評価額を求める

相続する財産には、金融資産(現金・預貯金など)や不動産(土地や建物)、株式(上場株式・投資信託等)などさまざまな種類があります。

例えば、不動産を相続する場合、現在どれくらいの価値があるのか、金額に置き換える必要があります。基本通達を基準に、不動産の価値を金額に置き換えたものが、「相続税評価額」です。

相続税評価額とは、相続税を計算するために必要となる財産の評価額のことで、相続税評価額は、国税庁が評価基準を規定した「財産評価基本通達」に倣って評価を行います。

詳しくは、国税庁の「財産評価」をご確認ください。

相続税評価はとても難しく、じっくりと時間をかけて取り組む必要があります。

特に土地に関する評価は複雑で、実際、土地の相続では相続税を払い過ぎていることも多く見受けられるので、十分ご注意ください。

相続税申告を税理士に依頼しても、相続税を払いすぎてしまうことがあります。

実際、当事務所にご相談いただいたお客様の8割以上が、他の税理士の相続税申告によって、相続税を過払いしていました。

もちろん、相続財産が現金だけであれば、申告する税理士によって大きな差が生まれるということは、ほぼありません。

しかし、土地を相続していた場合は、申告する税理士によって相続税額が大きく異なってきます。

相続税算出時の土地評価額は、土地売却額とは異なります。

相続税申告時に、適切な土地評価を行うことで、土地評価額にかかってくる相続税を抑えることが出来るのです。

また、一般的な税理士に依頼したことで、節税できる特例を行えていないケースも多々あります。

土地を相続した人は、「相続税専門で、相続税還付(他の税理士が申告し、過払いになっていた相続税を取り戻す)実績のある税理士」に一度相談することをおすすめします。

相続した土地を正しく評価する

相続税に強い税理士の選び方|必要性や比較方法、失敗例紹介

相続財産の評価額を求めたら、財産目録(財産の内容を一覧にまとめたもの)を作成します。

6 遺産分割協議を行う

財産目録を作成したら、相続人全員で「遺産分割協議」を行います。遺産分割協議とは、誰がどの財産をどれくらいの割合で相続するか、相続人全員で話し合うことです。話しがまとまりそれぞれ相続する財産(相続分)が決まったら、遺産分割協議書を作成します。

※遺言書がある場合、遺産分割協議は必要ありません。

7 相続税申告書を作成する

遺産分割協議がまとまり遺産分割協議書を作成したら、いよいよ相続税申告書を作成します。

以下の順番で作成すると比較的作業がスムーズに行えます。

- 相続税のかかる財産(課税財産)および被相続人の債務などについて、第9表から第15表を作成。

- 課税価格の合計および相続税の総額を計算するため、第1表と第2表を作成。

- 税額控除の額を計算するため、第4表から第8表までを作成し、第1表に税額控除額を転記し各人の納付すべき相続税額を算定。

※相続時精算課税適用者または相続税の納税猶予等の特例の適用を受ける場合、順番はこの限りではありません。

詳しくは、国税庁の「相続税の申告書の記載例」をご確認ください。

「自分で相続税申告」~損しないためのポイントとQ&A~では、自分で相続税申告する人向けに、損しない相続税申告の知識をまとめています。

8 申告書を提出および相続税を納付する

相続税の申告書を作成したら税務署に提出しますが、ここでの注意点は「申告期限」と申告書の「提出先」です。

申告書の提出期限は、被相続人の死亡を知った翌日から10ヵ月以内。提出先は、被相続人の住所を管轄する税務署となるのでご注意ください。

相続税の納付は、最寄りの税務署あるいは金融機関で行うことができます。

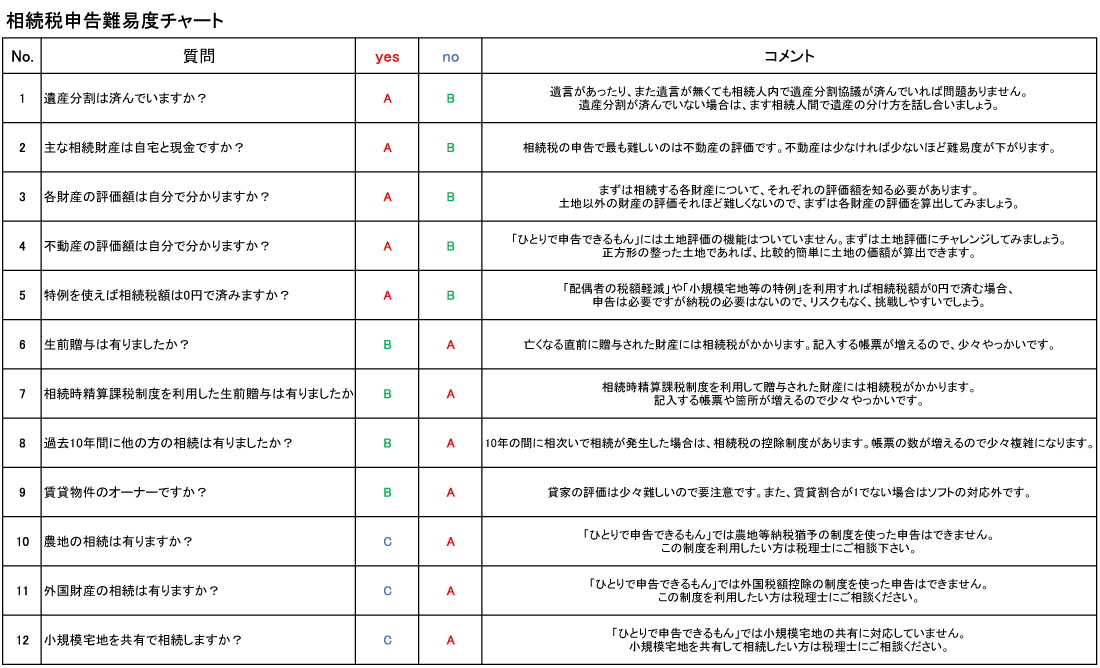

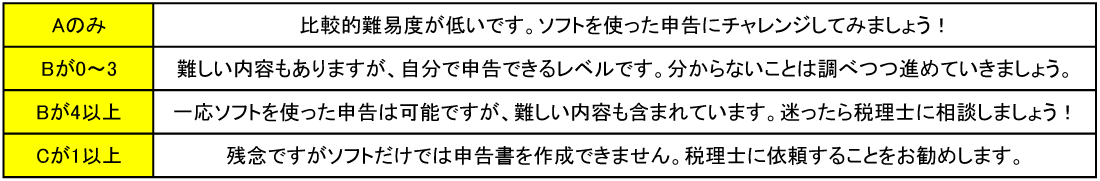

自分で申告できるかチャートで確認する

相続税申告を自分でやってみたいけれど、ひとりでできるか自信がない。そもそも自分には相続税の申告が必要かどうかもわからない…。

そんな方はぜひ、こちらの「相続税申告難易度チャート」をご利用ください。

岡野雄志税理士事務所のホームページでは、相続税申告作業をサポートするソフト「ひとりで申告できるもん」をご利用いただけます。

相続税申告件数のうち約85%に税理士が関与

令和2年に公表された財務省の報告書(令和元事務年度 国税庁実績評価書)によると、平成30年の相続税が課税された件数、つまり相続税申告された件数は11万6,000件。そのうち、税理士が関与した割合は約85%にも及びます。

所得税の税理士関与の割合(約20%)と比べても、相続税申告がいかに難しく、税理士に頼るケースが非常に多いかを示しています。

なかでも、相続税の土地の評価はとても難しく、税理士だからといって、正しく評価できるとは限りません。実際、申告時に正しく評価されず、その結果、相続税を納め過ぎている事例もあります。

税理士といっても専門分野があるため、相続税申告については(特に土地評価については)相続税申告に実績のある岡野雄志税理士事務所にお任せください。

【全国対応】無料お問い合わせフォーム

まとめ

- 相続税申告は、相続した遺産の総額が「基礎控除」の範囲を超えた場合に必要となる

- 相続財産に土地がない、財産総額が少ないケースは、比較的自分でも申告しやすい

- 相続税申告の手順は、①必要な書類(書式)を入手→②相続人の確認→③相続財産の確認→④添付書類を揃える→⑤相続財産の評価→⑥遺産分割協議→⑦申告書を作成→⑧申告書の提出および相続税を納付

- 相続税申告に必要な書類は、大まかに「申告書」「評価明細書」「添付書類」の3つ

- 申告書の作成は第9表から着手する

- 申告書の提出期限は、被相続人の死亡を知った翌日から10ヵ月以内

- 申告書の提出先は、被相続人の住所を管轄する税務署

- 相続税の納付は、最寄りの税務署あるいは金融機関で可能

この記事の監修者

税理士岡野 雄志

相続税専門の税理士事務所代表として累計2,542件の相続税の契約実績。

専門書の執筆や取材実績多数あり。

相続税の無料相談受付中

岡野雄志税理士事務所は、ご相談やご契約の99%以上が相続税の国内でも数少ない相続税を専門に取り扱う税理士事務所です。

- 創業17年、相続税一筋! 専門性の高さが特徴です。

- 業界屈指の相続税の還付実績。1,783件の相続税を取り戻しています。

- 相続税の還付実績が証明する財産評価の高度な専門知識と豊富な経験。

- 最小限の税務調査リスクで、最大限節税する相続税申告を行います。