代襲相続について解説。どんなときに起こる?起こるとどうなる?

相続の発生時

最終更新日 2023/04/12

遺産を相続する際、誰が相続するか(相続人の確定)はとても重要です。遺言書が残されていなければ民法に基づき法定相続人が決められますが、この際、相続すべき人物がすでに亡くなっているケースがあります。

代襲相続は、こういった相続すべき人物がすでに亡くなっているケースに起こりますが、このとき「代襲相続できるのは誰なのか?」「代襲相続が起こると他の相続人たちにどんな影響が及ぶのか?」など、この記事では代襲相続に関するさまざまな疑問について解説します。

代襲相続とは?

被相続人の遺産を相続する際、相続人がすでに亡くなっているケースがあります。こうしたとき、亡くなった相続人に代わって、別の相続人が相続することを「代襲相続(だいしゅうそうぞく)」といいます。

本来、相続人となる人物とは?

被相続人に配偶者がいた場合、配偶者はつねに相続人となりますが、それ以外は被相続人と血のつながりのある直系家族「血族相続人」が法定相続人になります。

第1順位>第2順位>第3順位の順に優先度が高くなりますが、子どものいない夫婦の場合、第2順位あるいは第3順位が法定相続人になる可能性があります。

被相続人の血族相続人

第2順位:両親、祖父母(直系尊属)

第3順位:兄弟・姉妹

代襲相続が起こるケースとは?

代襲相続が起こるのは、本来相続人となるはずの被相続人の子ども、または被相続人の兄弟・姉妹がすでに亡くなっていた場合で、その者たちに子どもがいればその子ども(孫や甥・姪)が代襲相続人として代わりに相続します。

被相続人の両親は亡くなっていて、被相続人の祖父母が存命の場合、祖父母が相続することがありますが、この場合は代襲相続とは区別されます。

代襲相続はどこまで続く?

被相続人の子どもが相続人で、その人がすでに亡くなっている場合、その人に子ども(被相続人にとっては孫)がいれば代襲相続が起こります。さらに、孫が亡くなっていてひ孫がいる場合、ひ孫が代襲相続人となります。

このように代襲相続が次の世代でも起こることを「再代襲相続」といいます。被相続人の子どもが相続人となる場合、直系卑属であり、相続欠格または相続廃除に該当しない限りは、何世代先まででも代襲相続が続きます。

いっぽう、被相続人の兄弟・姉妹が相続人で、その人がすでに亡くなっている場合、その人に子ども(被相続人にとっては甥か姪)がいれば代襲相続が起こりますが、兄弟・姉妹が相続人の場合、代襲相続が認められるのは一世代限り。甥や姪が亡くなっていた場合、甥や姪に子どもがいてもその子には再代襲相続が起こりません。

代襲相続を無視すると…

相続人が亡くなった場合、他の相続人の相続分が増えると勘違いされがちですが、亡くなった相続人に子どもがいる場合には代襲相続が起こるので、他の相続人の相続分が増えることはありません。代襲相続を無視して、他の相続人たちで遺産分割協議を行った場合、その内容は無効となります。

遺言で指定された相続人が亡くなっていた場合

遺言書が残されていて特定の人物に「全財産を相続させる」とあったものの、指定された相続人が亡くなっていたというケースがあります。この場合、その相続人に子どもがいたとしても代襲相続の対象にはなりません。

この場合、遺言の対象となる部分は無効となり、その財産は法定相続人の共有財産となるため、相続人全員で分割協議が必要となります。

代襲相続が起こる具体例

代襲相続が起こる場合、具体的に次のケースが考えられます。

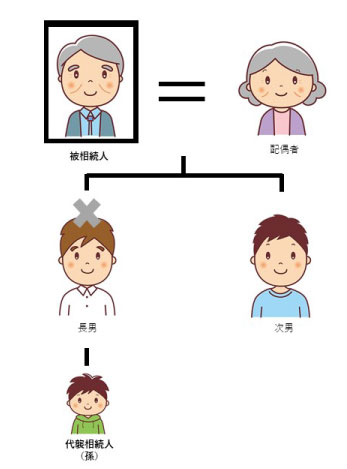

被相続人の子どもの子ども(孫)が代襲相続人になる例

例えば、父(被相続人)、妻(配偶者)、子(長男・次男)という家族構成で、被相続人である父が亡くなった場合、相続人は配偶者である妻と、長男、次男になります。

ただし、父が亡くなったときすでに長男が亡くなっている場合、長男に子どもがいればその子ども(被相続人からすれば孫)が代襲相続人となります。

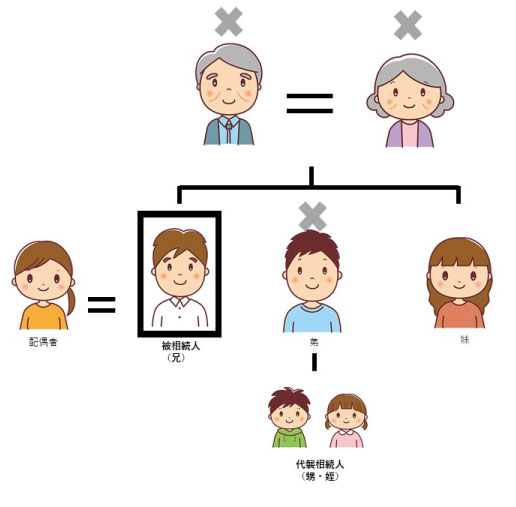

兄弟・姉妹の子ども(甥・姪)が代襲相続人になる例

例えば、子どものいないご夫婦で、弟と妹の3人兄弟の夫が亡くなった場合、相続人は配偶者である妻と、弟と妹になります。

ただし、被相続人が亡くなったときすでに弟が亡くなっている場合、弟に子どもがいればその子ども(被相続人からすれば甥か姪)が代襲相続人となります。

相続人が亡くなったとき以外に代襲相続が起こるケース

代襲相続が起こるのは、相続人が亡くなったときだけではありません。相続人が犯罪や不正行為を働いたときや、被相続人に虐待などの行為を働いた場合、相続人は相続人の地位を奪われ、代襲相続が起こります。

相続欠格

相続人が相続に関して犯罪や不正行為を働いた場合、相続人の資格が剥奪されます。これを相続欠格といいます。

〈相続欠格に該当する事由〉

- 故意に被相続人や、他の相続人を死亡させたり、または死亡させようとして刑に処せられた者

- 被相続人が殺害されたことを知っていながら、告訴や告発をしなかった者。ただし、その者が幼く是非を弁別する能力がない場合や、殺害者が自己の配偶者もしくは直系血族(子や孫、親、祖父母)である場合は例外となります。

- 詐欺や脅迫により被相続人に相続する遺言を作成したり、遺言を撤回・取り消し・変更させた者

- 相続に関する被相続人の遺言書を偽造や変造、あるいは破棄・隠匿した者

相続廃除

被相続人が相続人から虐待や侮辱行為を受けていたり、あるいは相続人に非行があった場合、被相続人が生前(あるいは遺言書で)家庭裁判所に申し立てを行い、虐待などをされた相続人の地位を奪うことができます。これを相続の廃除といいます。

相続欠格と相続廃除の違いは、相続欠格が強制的に相続人の権利が奪われるのに対して、相続廃除は被相続人の意思によって相続人の権利を失わせることができる点にあります。

相続人が相続放棄した場合はどうなる?

相続人の誰かが相続放棄をすると相続人の数が減りますが、この場合は代襲相続が起こりません。相続放棄をした場合、その人はもともと相続人ではないとみなされ、相続権も発生しません。

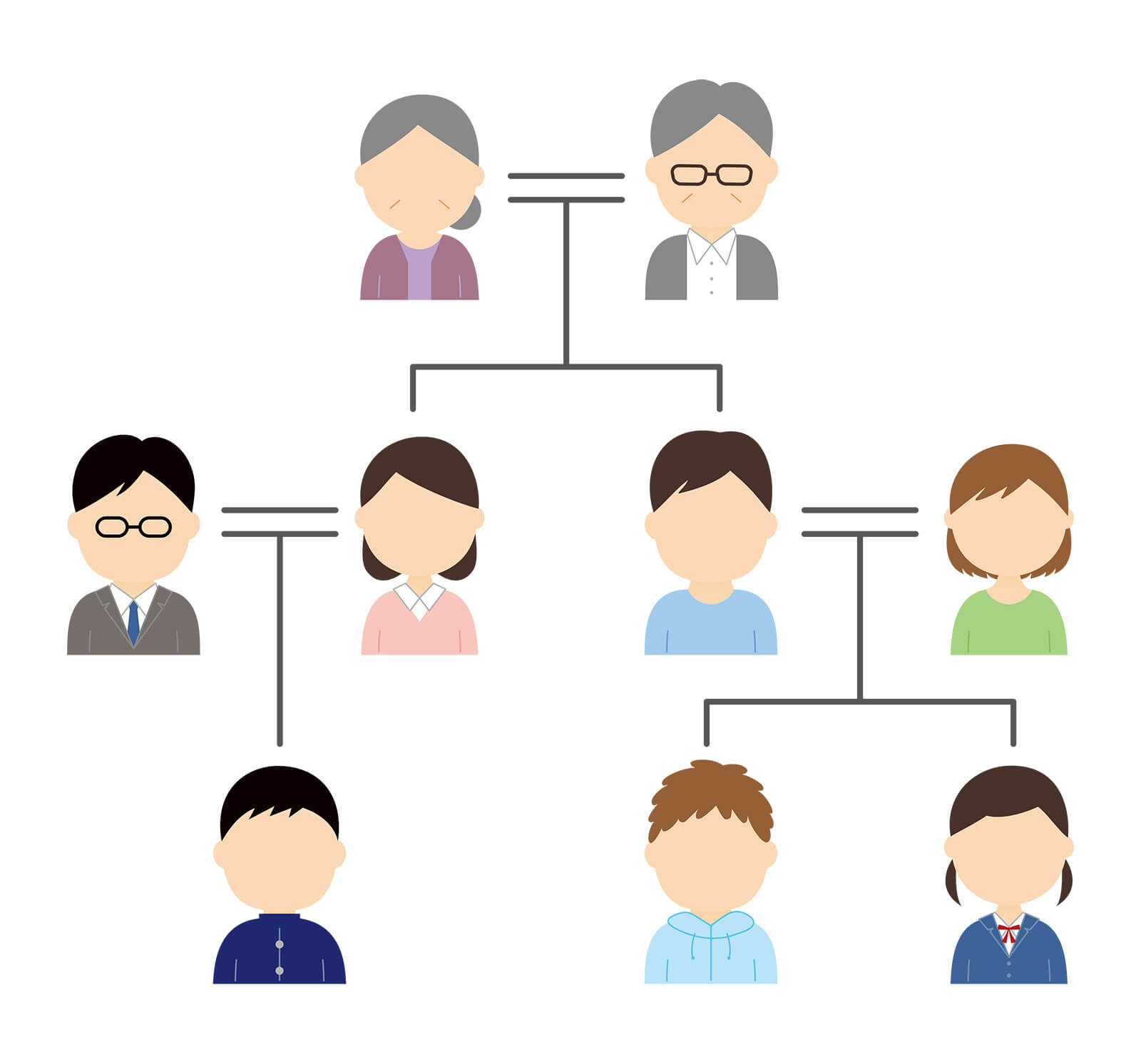

代襲相続人の相続割合は?

代襲相続人の相続割合(相続分)は、被代襲者(相続する権利があったが亡くなってしまった者)である子どもや兄弟・姉妹の相続分を引き継ぐことになります。代襲相続人が複数いる場合、被代襲者の相続分を均等に分け合います。

妻:相続分2分の1

長男(死亡):相続分4分の1

次男:相続分4分の1

代襲相続人(長男の子_兄):相続分8分の1

代襲相続人(長男の子_妹):相続分8分の1

例えば、1億の財産を上記の相続人で分け合った場合、それぞれの取得金額は次のようになります。

長男(死亡):–

次男:2,500万円

代襲相続人(長男の子_兄):1,250万円

代襲相続人(長男の子_妹):1,250万円

代襲相続すると、税金面でメリットがある?

相続税申告には基礎控除という制度があり、相続する財産額が基礎控除額より少ない場合、相続税の申告および納税は不要となります。

基礎控除額の計算は、3,000万円+法定相続人の数×600万円で、法定相続人ひとりにつき600万円控除されます。代襲相続人として相続人の数が増えることで、基礎控除額が増えるので、節税にもつながります。

代襲相続はトラブルになりやすい?

代襲相続では、被相続人の孫や甥・姪が代襲相続人となるため、他の相続人と関係が遠く、なかには一度も会ったことがないというケースも見受けられます。

例えば、もともと疎遠で親交がなかったのに、相続する段階となって亡くなった親族の子どもが現れて相続の権利を主張するのですから、相続手続きが円満に進まないことが容易に想像できます。このように代襲相続はトラブルになりやすいので注意が必要です。

当事務所は、相続に強い弁護士のご紹介が可能です。弁護士と連携しながら相続税申告をスムーズに行えるので、相続でお困りの方は、ぜひお気軽にご相談ください。

まとめ

- 代襲相続は、相続人となるはずの人物がすでに亡くなっていた場合、その直系卑属が代わりに(代襲相続人として)相続すること

- 代襲相続人となるのは、被相続人の孫か、甥か姪である

- 孫が亡くなっていてひ孫がいる場合、ひ孫が代襲相続人となる(代襲相続が次の世代でも起こることを「再代襲相続」という)

- 被相続人の子どもが相続人の場合と、兄弟・姉妹が相続人の場合では、再代襲相続の範囲が異なる

- 相続人が亡くなっていなくても、「相続欠格」「相続廃除」で代襲相続が起こることがある

- 相続人が相続放棄した場合、代襲相続は起こらない

- 代襲相続人の相続割合は被代襲者の法定相続分と等分となる

- 代襲相続人が複数人いる場合、基礎控除額が増えるので節税になる

- 代襲相続は疎遠関係にある人物と協議するためトラブルに発展する可能性がある

この記事の監修者

税理士岡野 雄志

相続税専門の税理士事務所代表として累計2,542件の相続税の契約実績。

専門書の執筆や取材実績多数あり。

相続税の無料相談受付中

岡野雄志税理士事務所は、ご相談やご契約の99%以上が相続税の国内でも数少ない相続税を専門に取り扱う税理士事務所です。

- 創業17年、相続税一筋! 専門性の高さが特徴です。

- 業界屈指の相続税の還付実績。1,783件の相続税を取り戻しています。

- 相続税の還付実績が証明する財産評価の高度な専門知識と豊富な経験。

- 最小限の税務調査リスクで、最大限節税する相続税申告を行います。